可转债成再融资最大亮点 参与配售的豪赚近200亿元

原标题:领跑再融资的秘密!股东乐开花,参与配售的豪赚近200亿元

今年上市公司资本市场融资规模突破1.5万亿元,较去年增加3000亿元。再融资方面,可转债正成为活跃力量,不仅自身供需两旺,同时带动了可交换债券的大发展。

可转债火爆绝非偶然。其中,发行方(上市公司)的大股东,通过配售转债,成为转债盛宴最大的参与者和受益者。按照最新价格估算,原有股东通过参与可转债配售全年合计可获近200亿元的投资回报。

展望2020年,多名保荐人士认为,目前IPO是能够稳定赚钱的项目,明年随着再融资新规的亮相,可转债和定增的争夺战将拉开帷幕。

可转债成再融资最大亮点

Wind数据显示,上市公司资本市场融资今年突破1.5万亿元,较去年增加3000亿元。其中,IPO和可转债融资成为绝对的亮点。

IPO全年金额和数量都取得了接近翻倍的增长:资金规模为2500亿元,数量达200家。相较而言,上市公司的再融资中,增发、配股、优先股数量和金额均弱于去年,可转债成为再融资中广受追捧的品种。2019年上市公司发行可转债数量首次突破百家,融资金额也与IPO募资量接近。

受到可转债影响,可交换债券十分火爆,共有61家公司发行了可交换债券,资金规模突破800亿元。可转债与可交换债券的合计金额超越IPO。

可转债成再融资最大亮点

与其他再融资方式相比,上市公司发行可转债时,老股东有优先配售权,因此在可转债批量发行的背景下,老股东今年赚得盆满钵满。

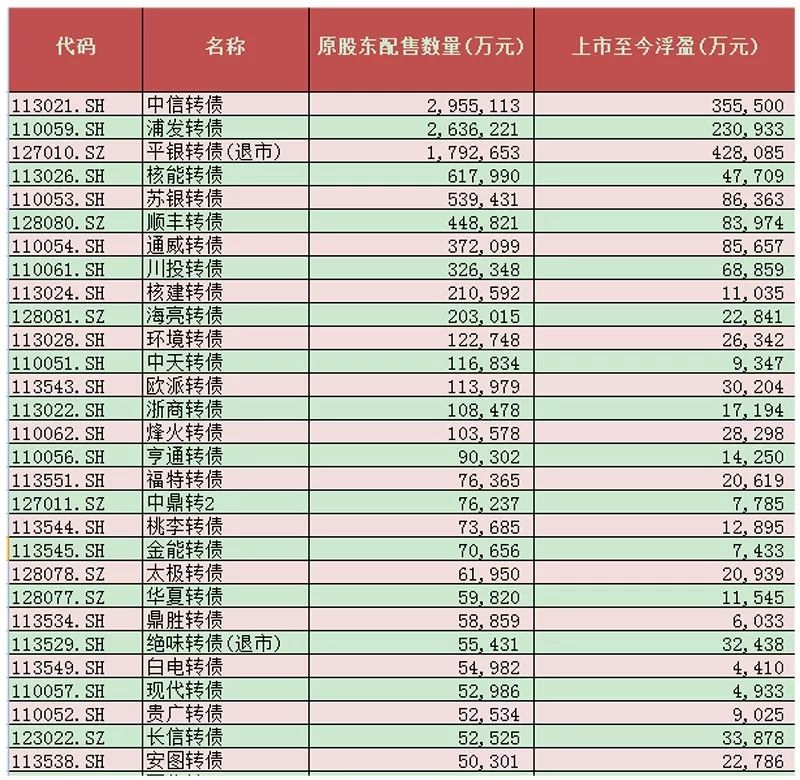

数据显示,在过去一年中,上市公司股东通过参与可转债配售盈利颇丰,如果长期持有,按照最新价格计算,今年可转债市场为参与配售的股东贡献了近200亿元收益,这一数据是去年的近4倍。

从单个公司看,银行系转债贡献收益最大。其中,平银转债为配售股东合计贡献了42亿元收益。此外,中信转债、浦发转债紧随其后,平均贡献收益均超过20亿元。

今年的市场行情也十分配合,全年发行新券以最新价格看,鲜有破发。中证转债指数近期也创出了年内新高。

“上市公司再融资,老股东跟着赚钱!”这也成为可转债区别其他再融资方式的一大亮点。

2019年可转债迎来了历史上最为风光的时刻。

从最新的沪市持仓数据看,可转债持有者结构中,法人股东持有份额已经突破1000亿元,高达1175亿元,11月单月新增288亿元。

从参与情况看,不少公司大股东也乐于参与可转债再融资。一家上市公司大股东在12月10日采用大宗交易方式,一口气清仓了60%的公司转债,当日市场价格为115元,此后该转债最高涨至122元。如果按照当日收盘价计算,在不足一个月时间,大股东35亿元的可转债便盈利15%。

从数据看,这样的股东普遍存在,去年一年共计100多家发行可转债公司公告了重要股东减持情形。

以下是12月份以来,发行可转债公司公告减持的情况:

大股东配售转债高位套现,也曾备受争议。

在市场走强与走弱之时,大股东参与配售意义完全不同。

在2018年初,可转债网上发行一券难求,大股东配售后频频高位套现,被质疑为滥用制度套利,甚至出现了禁止公司大股东参与的呼声;而在市场疲弱之际,如果转债发行无大股东参与配售,则被认为公司质地不高,大股东都无信心,几乎存在破发风险。

当股东不易冲动=“腰斩”

作为股东,参与转债盛宴,需要警惕的是:别被未来的盈利预期冲昏头脑,为拿到更多转债筹码,新股东高位接盘老股东,参与配售。

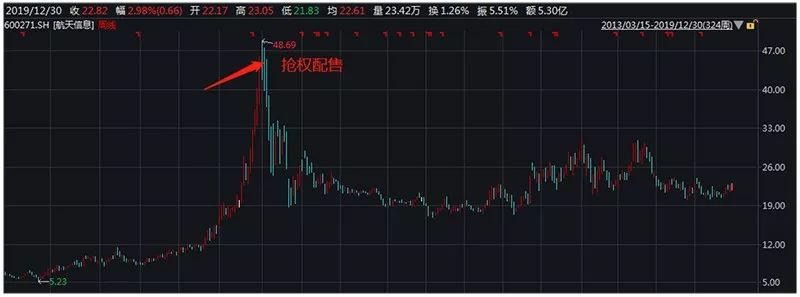

刚刚下修的航信转债便是最好的案例。

在2015年,上市公司航天信息发行可转债,市场趋之若骛,但因为过度乐观,出现了史上最悲催的抢权配售。当年6月11日,资金疯抢航天信息,在配售后,正股跟随大盘重挫,抢权资金损失惨重。时隔数年,正股股价仍大大低于最初的转股价,一度接近腰斩。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。