行业利润累计增速预测:基于历史环比的视角——数量化策略跟踪评价月报

来源:华宝财富魔方

分析师:张青(执业证书编号:S0890516100001)

研究助理:贾依廷

1. 本期专题:企业未来盈利累计增速预测分析

前期,我们根据历史环比对企业未来的单季度同比增速进行了预测。从预测结果来看,虽然有一定的趋势意义,但是波动过于剧烈,尤其是对各行业的预测,此外,投资者更为关注的也是企业累计净利润增速。因此,本期我们仍然从历史环比数据入手,但是改为对累计净利润同比增速的预测。具体方法如下:

以过去五年的企业净利润环比数据作为样本,这样可以基本覆盖我国的一个经济周期,预测的结果会更平稳一些。计算样本期内不同季度的环比均值,作为每个季度的预测环比值。同时计算每期样本的累计净利润。计算累计净利润时我们对样本进行控制,选择当期成立满一年,同时当期和当前均未退市的股票作为样本,以保证预测累计同比时两期样本相同。

按照上述方法进行A股整体企业的累计净利润增速分析(采用整体法)。如下图所示,2019年四季度达到了18%,2020年一季度净利润增速11%,二季度15%。考虑到中石油、中石化以及银行业在整体A股的合计净利润中占比非常大。因此我们分别测试了剔除中石油、中石化以及剔除中石油中石化和银行业两种情况下的A股市场企业净利润增速情况。从预测结果来看,同时剔除中石油中石化以及银行业的情况下,2019年四季度的净利润增速预测更高,但三种情况下趋势一致,2019年四季度净利润增速都将提升,2020年一季度有所下滑后二季度持续回升。

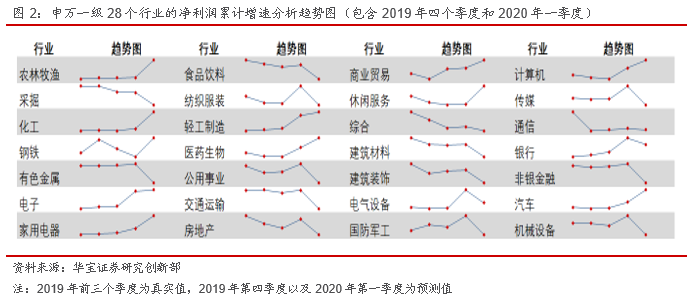

将上述方法用于申万一级28个行业。对比上期单季度净利润增速的预测结果,如表1所示,各行业的累计净利润增速波动较为平缓,几乎未出现相邻季度净利润增速反复剧烈波动的情况。

从预测结果来看,大部分行业在2019年四季度净利润增速较三季度显著回升,但是采掘、钢铁行业的2019年第四季度净利润增速却较前三季度明显回落。结合2020年一季度净利润增速,很多行业在2019年四季度和2020年一季度净利润增速都维持上升态势,其中农林牧渔、电子、计算机、家用电器板块前期净利润增速稳定,且预测增速也稳步提升;化工、汽车行业虽然在2019年净利润增速为负,但预期未来有较快增长;此外2019年第四季度表现较差的钢铁行业,2020年一季度同比亏损有所收窄。此外,食品饮料、建筑行业净利润增速出现了下滑趋势,需要警惕。

2. 公募基金主流投资策略绩效跟踪

我们将市场上的公募基金,按照不同权益配置情况,划分为4大类策略,分别为固定收益策略、固定收益增强策略、主动管理策略以及被动指数策略。其中固定收益策略不含有权益配置,包括货币、短期纯债以及中长期纯债基金;固定收益增强策略以债券等固定收益资产配置为主,增加部分权益资产或者类权益资产作为增强,包括可转债基金、二级债基、偏债混合型基金,另外股票多空以获取稳定阿拉法收益为目的,同时可能采用不完全对冲方式留有部分敞口以增强收益,也可将其作为固定收益增强策略;主动管理策略以偏股型主动管理型基金为主,以普通股票型基金、偏股混合型基金以及灵活配置型基金中过去四个季度中平均权益仓位大于50%作为样本构成,基于持仓法和净值法将主动管理型基金划分为稳定大盘风格、稳定小盘风格以及灵活风格类型;被动指数策略以跟踪指数为目的,其中被动指数基金与指数跟踪误差较小,而指数增强基金在跟踪指数的基础上获取超额收益,跟踪误差相对有所扩大,并根据跟踪指数划分为大盘风格,包括沪深300被动指数基金、沪深300指数增强基金,小盘风格包括中证500被动指数基金、中证500指数增强基金。

我们构建相应的策略指数,对公募基金中各类主流投资策略的绩效进行跟踪比较。策略指数构建方法为:(1)指数成分基金。调仓日选取所有存续的对应策略的基金,剔除成立时间小于1年、规模小于1亿元、当天处于暂停申购或暂停大额申购状态的基金。(2)调仓时间。每年分别于每个季末结束后的第一个月末进行调仓(即每年1月、4月、7月、10月底)。(3)成分基金加权方式,采用等权方式加权。

2.1. 类固定收益类策略绩效跟踪

对于固定收益策略,过去一个月来看,货币、短期纯债以及中长期纯债分别录得收益率0.22%、0.36%、0.55%,从样本基金分布来看,短期纯债收益中位数为0.35%,区间范围为0.00%到0.72%,中长期纯债收益中位数为0.52%,区间范围为-7.01%到6.96%,中长期纯债基金收益差距较大,短期纯债表现相对平均,总体中长期纯债平均收益好于短期纯债和货币基金。从过去一年来看,中长期纯债表现相对占优,但短期纯债回撤更小,收益风险比二者相似。

对于固定收益增强策略,过去一个月来看,可转债、二级债基、偏债混合以及股票多空分别录得收益率6.58%、2.70%、2.29%、0.55%,,从样本基金分布来看,可转债基金收益中位数为6.45%,区间范围为2.98%到9.46%,二级债基收益中位数为2.12%,区间范围为-1.04%到11.02%,偏债混合收益中位数为2.02%,区间范围为-0.68%到10.68%,股票多空收益中位数为0.67%,区间范围为-1.42%到1.75%。从过去一年来看,股票多空、二级债基、偏债混合收益接近,可转债最高,总体来看股票多空收益风险比较高。

2.2. 权益类策略绩效跟踪

对于主动管理策略,过去一个月来看,稳定大盘风格、稳定小盘风格以及灵活风格分别录得收益率6.73%、7.89%、6.88%,从样本基金分布来看,稳定大盘风格基金收益中位数为6.52%,区间范围为0.83%到14.38%,稳定小盘风格基金收益中位数为7.83%,区间范围为0.00%到19.96%,灵活风格基金收益中位数为6.74%,区间范围为1.14%到11.81%,从主动管理型基金不同风格收益情况来看,差距不明显,稳定小盘风格基金虽然收益较高,但回撤也更大,整体来看2019年稳定大盘风格基金收益风险比更高。

对于被动指数策略,过去一个月来看,沪深300被动指数、中证500被动指数、沪深300指数增强以及中证500指数增强录得收益率6.65%、7.25%、6.68%、7.52%,从样本基金分布来看,由于跟踪误差要求,与对应风格的指数差距明显较主动管理型基金要小,沪深300被动指数收益中位数为6.63%,区间范围为6.24%到7.14%,中证500被动指数收益中位数为7.27%,区间范围为6.59%到7.76%,沪深300指数增强收益中位数为6.76%,区间范围为5.71%到7.53%,中证500指数增强收益中位数为7.40%,区间范围为6.64%到8.63%,表现出指数增强基金小于跑赢被动指数基金。从过去一年来看,指数增强基金相对于被动指数基金上涨幅度更大,且收益风险比优于被动指数基金。

总体来看,12月权益市场大幅上涨,权益仓位配置较高的主动管理型和被动指数策略收益显著高于固定收益类策略。从细分策略来看,固定收益策略中,中长期纯债收益更高;固定收益增强策略中,股票多空策略表现最佳;权益类策略中,主动管理型基金的涨幅与被动指数型基金基本持平,同时稳定小盘风格收益表现突出。

3. 市场风格因子表现跟踪

我们基于Barra框架,合成9个风格因子,为了便于因子间的比较以及因子轮动,各风险因子根据经济及投资逻辑做了方向调整,其中贝塔、盈利、成长、杠杆因子越大越好,流动性、动量、规模、估值、波动率因子越小越好。

3.1. 风格因子表现跟踪

过去一个月,从风格因子表现来看,贝塔因子风格表现突出,低波、贝塔因子表现稳定,但低流动性因子表现不佳。从过去一年来看,成长因子收益风险比最为突出,而反转和低流动性因子表现较差。

3.2. 本月风格因子推荐

3.2.1. 大小盘风格轮动

基于基本面和技术面构建多维度打分体系判定市场大小盘风格情况,经济运行方面包括CPI、M1-M2、国债期限利差以及PMI新订单,成分股景气度指标包括净利润增速、收入增速以及ROE增速,技术面指标包括波动率以及动量趋势。其中模型打分采用10分制,分数越接近10分模型偏向大盘风格,反之接近0分偏向小盘风格。根据打分体系构建大小盘轮动策略,采用申万大盘指数作为大盘代表,申万小盘指数作为小盘代表。

1月大小盘风格打分偏向大盘。近期在科技股的带动下小盘股有所走强,短期涨幅过大,有获利回吐的压力,为避免频繁切换风格,是否会切换到小盘还需要盈利能力充分验证。此外,从中长期的动量趋势看,依旧是大盘股占优,近期的小盘股反弹并未改变这一趋势。

3.2.2. 重点因子推荐

基于宏观基本面构建多维度打分的多因子轮动模型,基本面包括5个维度,经济增长、通胀、货币流动性、实体流动性以及风险溢价,其中经济增长包括工业增加值、发电量以及PMI新订单,通货膨胀包括CPI和PPI,货币流动性包括1年期国债收益率和国债期限利差,实体经济流动性包括M2和M1-M2,风险溢价采用产业债利差作为代表。根据不同指标对风险因子的不同影响进行打分,最终得到风险因子当期打分排序。

1月推荐成长、估值以及低流动性因子,主要考虑到在经济下行的背景下,成长因子具有明显的逆周期属性,上个月市场涨幅较大,需要警惕估值修复导致的下跌风险,适当关注低估值因子的表现,同时低流动性因子在市场下跌时具有防御属性。

4. 行业配置策略跟踪

我们采用多因子行业配置思路,以申万一级行业指数为标的,为了实现中长期决策的目的,故在因子选择上以行业景气度与行业估值作为核心因子,综合考虑行业成长性与价值;此外选择中长期动量因子与波动率因子作为模型的辅助因子,二者与行业基本面因子的相关性低,可覆盖基本面因子缺失的部分,对模型会有一定的支撑作用。换仓频率以季度为单位,参照基金季报披露日。

4.1. 申万一级行业表现跟踪

过去一个月申万28个行业中,有色金属板块涨幅较高,建筑材料与传媒板块次之,上个月所有行业都录得正收益。从估值角度来看,大部分板块当前估值处于过去五年的50%分位数以下,但银行板块估值已经高于历史80%分位数,需警惕后续估值修复导致的下跌风险。

4.2. 行业配置因子表现跟踪

我们主要跟踪4类因子,行业景气度因子、估值因子、动量因子与波动率因子。长期来看,行业景气度因子与动量因子为正向因子,即行业景气度越高或动量趋势越强,下期该行业表现优异的概率越高;而估值因子与波动率因子为反向指标,即估值所处分位数越低或波动率越小,下期该行业表现优异的概率越高。从我们跟踪的结果来看,过去一个月估值因子表现较差,行业景气度因子较强,其余因子均录得正收益。今年以来,动量因子表现最为突出,低波因子近期有所回归,但估值因子表现不佳。

根据多因子打分排序,1月行业配置策略推荐公用事业、交通运输、商业贸易、电气设备与轻工制造。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。