滤波系统与海内外权益型资产组合构建——金融工程专题报告

来源:华宝财富魔方

分析师:张青(执业证书编号:S0890516100001)

研究助理:贾依廷

马科维茨曾说“分散化是金融投资唯一免费的午餐”,分散化投资能够利用不同资产之间的低相关性,获取收益同时熨平组合波动,这也是当前大类资产配置愈发得到重视的原因。然而分散化并不仅仅是股票、债券、商品之间的分散。当前我们的资产配置体系中,权益资产主要配置的仍然只有A股和港股,然而二者的相关性较高,分散并不到位,如果将海外权益资产考虑在内,就可以利用不同地区之间权益资产的低相关性,充分分散风险。

前期,我们针对单一资产A股、债券、黄金分别从基本面、技术面以及投资者行为几个角度进行了研究,利用多因子打分体系,形成了针对上述资产的择时模型。但是相较于国内资产,其他国家地区的权益资产可利用的数据较少,因此我们从技术层面入手,利用市场的开、收、高、低数据来看买卖时机。

权益市场的价格走势可以分为两大类,趋势走势与反转走势,然而价格日常数据变化缓慢,被各种噪声影响,难以提取有价值的趋势与反转走势信息,即股票价格序列的信噪比极低,而滤波系统则能比较好的过滤噪声,留下更清晰完整的股票价格趋势与反转走势信息。

综合以上原因,我们主要参考《Cyberneticanalysis for stocks and futures》中提出的方法,从趋势跟踪和周期反转两个方面利用滤波系统对资产进行考量。并将该策略用于欧洲市场中的德国DAX指数(GDAXI.GI)、伦敦富时100指数(FTSE.GI),法国 CAC40 指数(FCHI.GI);亚太市场中的东京日经225指数(N225.GI)、富时新加坡指数(STI.GI);美洲市场中的标普500(SPX.GI)和中国的香港恒生指数(HSI.HI),以及沪深300指数(000300.SH)进行测试。最后根据可用的交易资产,构建海内外代表性权益型资产组合。

1. 滤波系统下的趋势跟踪策略

1.1. 策略理论说明

趋势跟踪策略主要利用市场的趋势性,即顺势而为。文献中提出了瞬时趋势线(Instantaneous Trendline)的概念,相比于简单平滑,瞬时趋势线具有更平滑且0滞后的特点。瞬时趋势线的生成主要用到了滤波系统,以处理信噪比很低市场数据,获得较为稳定的价格序列中蕴含的趋势项。

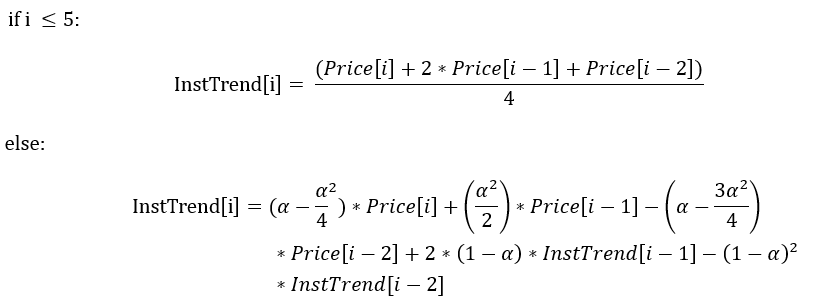

为实现上述目的,我们对原始价格序列构造一个低通滤波函数,该函数实现的功能是滤去价格序列存在的短时间的扰动,而保留较长时间内的趋势项,该函数的参数为α。迭代函数如下所示:

尽管在这个低通滤波函数里我们运用了过去的信息,但生成的趋势线实际上的滞后是近乎于0的,因为该低通滤波器函数在本质上是(1 – 高通滤波器函数),而高通滤波器函数在低频(即长时间)的振幅极小,所以其对应的低频滞后也极小,进而该低通滤波器函数的滞后约等于单位1的滞后,也就是0,所以称生成的趋势线为瞬时趋势线(InstantaneousTrendline)。

基于生成的瞬时趋势线,可以计算得到信号触发线(TriggerLine),公式如下:

利用瞬时趋势线与信号触发线可以构造交易信号,规则如下:当信号触发线上穿瞬时趋势线时,发出买入信号;当信号触发线下穿瞬时趋势线时,发出卖出信号。

该策略需要输入的一个比较重要的参数是α,代表了滤波函数的窗口长度,参数越小表明窗口越长(length=2/α-1),需要针对不同资产选择合适的参数。

下面我们以沪深300为例,回测区间为2007年1月至2019年12月,采用为周频数据,手续费率为双边千分之一,回测结果如下图所示,在2000年2004年之间市场处于震荡下跌行情时,趋势跟踪策略表现欠佳,但是对于单边上涨行情和单边下跌行情具有一定适应性。

1.2. 代表性资产回测

针对海内外资产,我们分别选择欧洲市场中的德国DAX指数(GDAXI.GI)、伦敦富时100指数(FTSE.GI),法国 CAC40 指数(FCHI.GI);亚太市场中的东京日经225指数(N225.GI)、富时新加坡指数(STI.GI);美洲市场中的标普500(SPX.GI)和中国的香港恒生指数(HSI.HI),以及沪深300指数(000300.SH)作为代表进行测试。

由于不同资产所处市场环境,政策环境、投资者结构等不尽相同,会造成他们在价格趋势的表现上也有所不同。所以配置策略不能一概而论,故针对不同资产需要选择不同的参数。在该策略中,我们将香港恒生指数与沪深300指数的α设定为0.12,将标普500指数的α设定为0.03,而将其余指数的α设为0.05。这样设置的原因在于,从指数历史价格走势来看,香港恒生指数与沪深300指数走势更具有震荡的特性,其长期趋势并不明显,所以我们设置α偏大,以使滤波函数的窗口长度更短,捕捉其较短时间内的趋势;反观标普500指数,其长期趋势非常明显且震荡较弱,所以我们设置α偏小,以使滤波函数的窗口长度更长,捕捉其较长时间内的趋势;而对于其他指数,其趋势特征介乎上述两种情况之间,所以我们设置了一个适中的α水平。

回测区间为2007年1月至2019年12月(因开盘价等数据的缺失,富时新加坡指数的回测区间为2008年1月至今),手续费率为双边千分之一,调仓频率以发出信号为准,数据频率为周频。回测结果如下表所示。

从回测结果来看,标普500指数,香港恒生指数,法国CAC40 指数,富时新加坡指数,沪深300指数均获得了较之其各自的买入并持有策略明显的超额正收益。

2. 滤波系统下的周期反转策略

2.1. 策略理论说明

针对市场中存在的周期性,如果能加以识别,那么对于趋势的拐点将更有应对性。

首先我们对历史价格序列做平滑处理,以减少短时间内的价格波动中存在的大量无效噪声。然后,对平滑后的价格序列构造一个高通滤波器函数(High-Pass Filter),该函数实现的功能是滤去价格序列中存在的长时间的趋势项,而保留较短时间的波动项,该函数的参数为α,迭代函数如下所示:

经过函数迭代即可生成上述时间序列,其中Price为原始价格序列,Smooth为平滑处理后的价格序列,Cycle为高通滤波处理后的周期指示器(CycleIndicator)。

然后,市场行情随着时间会发生变化,所以同一标的在不同时间当中的波动周期并非一致相同,故我们采取自适应的方法对Cycle序列进行调整,以使序列计算时用到的窗口期长度与当前市场行情相适应,主要是对α进行更改。具体如下:第一,引入元周期(Dominant Cycle)的概念,即假设我们使用的数据集(窗口期)只存在一个交易周期,这个假设在一般意义上成立且会大大降低周期测度的难度;第二,使用最大熵谱分析法(Maximum Entropy Spectral Analysis, MESA)来测度周期,计算基于我们第一步得到的周期指示器;第三,使用测度得到的元周期来计算新的α,在此α的基础上重复上述迭代函数生成新的周期指示器,注意,这里的α并不再是一个固定的常数,而是随着历史价格序列,计算窗口期的变动而发生改变,所以新的周期指示器随着我们测度的元周期的变化而变化,即具有自适应的效果。α的初始值设置为0.07。

在得到新的周期指示器后,我们采用指数移动平均的方法来对周期指示器进行平滑,这里引入参数lag,代表简单移动平均期数,信号线基于周期指示器生成。简单移动平均期数与指数移动平均系数的关系及信号线生成方式如下所示。其中β为指数移动平均系数,lag为设定的简单移动平均期数。

最后,我们的交易规则是如下:当期信号小于前一期信号且前一期信号不小于前二期信号时,在下一期买入;当期信号大于前一期信号且前一期信号不大于前二期信号时,在下一期卖出。

需要注意的是,上述交易规则的前提假设是市场处于周期环境中。当市场处于一个明显的趋势环境中时,则上述交易规则不再成立。为了应对市场环境的改变对策略可能造成的影响以及对风险的考虑,我们加入止损机制,即设定一个阈值,当买入标的后,若标的价格跌破买入阈值线后,则进行平仓;反之亦然,当卖出标的后,若标的价格突破卖出阈值线后,则开仓买入。这里阈值线的标准,我们根据经验设置为如下,买入阈值线:买入价/1.015;卖出阈值线:卖出价*1.015,由于阈值设置的大小对结果影响很小,因此并未将其作为重要参数进行调整。

下面我们以沪深300为例,参数lag设置为8,其他回测相关设置与趋势策略相同,净值走势如图2所示。上文中的Cycle为高通滤波处理后得到的周期指示器,结合我们的交易信号,周期策略主要是对剔除了趋势项的Cycle运用反转信号,lag参数代表了最终简单移动平均的期数,将不需要交易的频繁小波段去除。那么lag参数的设定就显得至关重要,如果lag设置的过小,很多小波段无法被过滤;如果设置过大会则会对于拐点的反应不及时。

如下图所示,对于沪深300,我们将lag设置为8(即8周),该策略对于震荡下跌市场的反应较差,但是在2018年的单边下跌拐点则反应很及时。如果将lag设置的更大一些,那么对于震荡下跌的适应性会更好,但是对于大拐点的反应可能会延迟。

2.2. 代表性资产回测

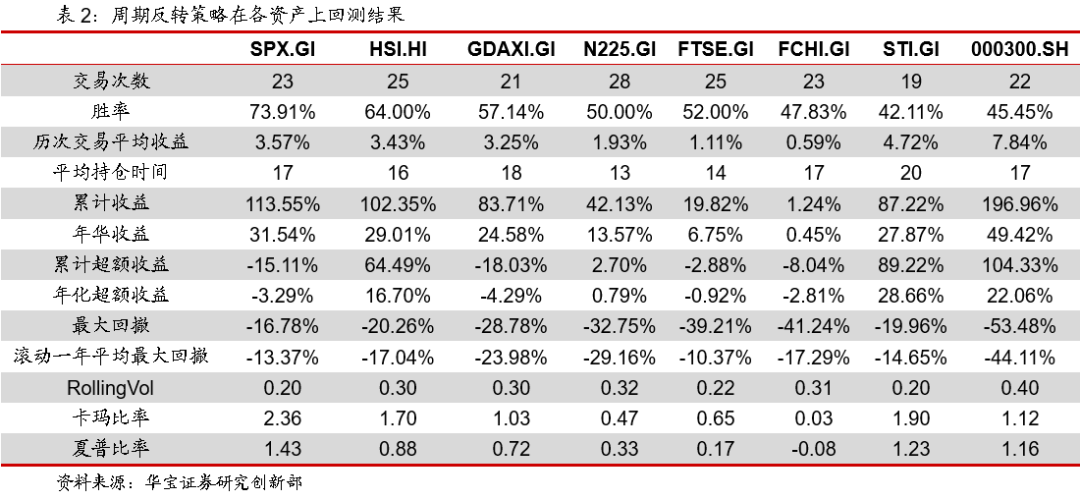

针对海内外代表性资产,同第一部分的趋势跟踪策略一样,我们仍选取几类有代表性的资产进行回测。

在该策略中,不同资产的参数lag需要我们在结合资产整体走势的基础上进行合理选择。我们将香港恒生指数与沪深300指数的lag统一设定为8,因为二者的市场表现相似,都属于波动较大的行情。将富时新加坡指数的lag设定为20,而将其余指数的lag设为36。

回测数据为周频,回测区间为2007年1月至2019年12月(因万得数据库缺失,富时新加坡指数的回测区间为2008年1月至今),手续费率为双边千分之一。

从回测结果可以看出,标普500指数因极强的趋势性在该策略下表现并不好,但对于香港恒生指数,沪深300指数等周期性较为明显的资产表现较好,录得超额正收益。

3. 趋势跟踪+周期反转组合策略

3.1. 组合策略理论说明

最后,我们综合上述趋势跟踪策略和周期反转策略,构建组合。该配置策略的逻辑与假设在于资产的价格走势同时具有趋势性与周期性。综合趋势跟踪与周期反转两种特征,我们对上述两个策略的交易信号做等权加和,即当期趋势跟踪策略与周期反转策略同时触发买入信号,则对该资产满仓配置;若当期趋势跟踪策略与周期反转策略同时触发卖出信号,则空仓配置;若当期两种策略信号为一个买入一个卖出,则对该资产半仓配置。

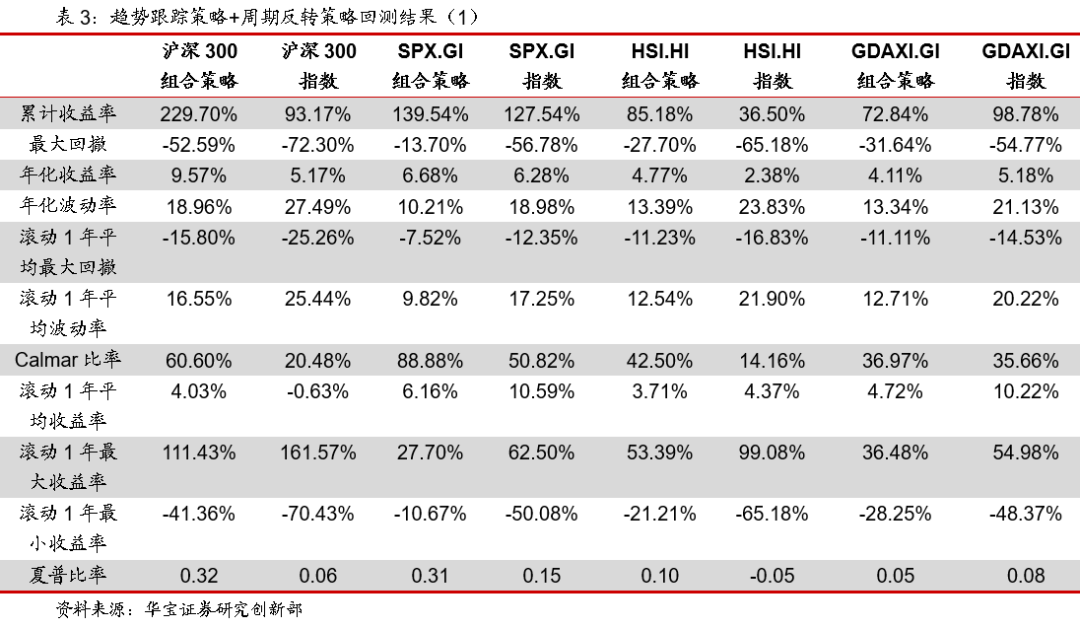

3.2. 单资产多策略回测

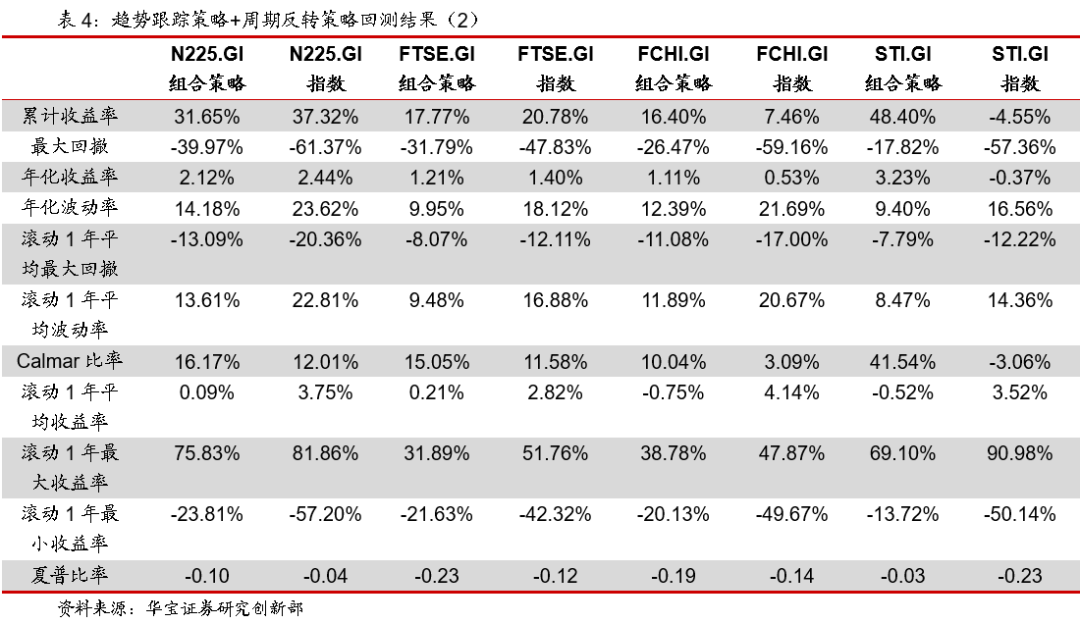

基于上述配置策略,我们对选定的几种代表资产进行回测,回测区间为2007年1月至2019年12月(其中富时新加坡指数起始时间为2008年1月),手续费率双边千分之一。

从组合策略的回测结果来看,该策略在具有明显趋势性的标普500指数,有较强周期震荡特征的香港恒生指数和沪深300指数,其较为明显的特征(趋势或周期)都可以很好地被捕捉进而通过滤波与信号处理生成交易信号,进而表现出显著的超额正收益。而对于趋势或周期比较模糊的资产,该策略表现欠佳。另一个值得关注的是,该策略在最大回撤上表现更为稳健,或可避免市场上可能发生的较大下挫行情。

分资产来看,中国市场沪深300指数和恒生指数,在收益方面都有明显提升,且最大回撤有所控制,尤其是恒生指数最大回撤由65%降低到27%。沪深300指数在震荡下行区间表现欠佳,主要在于周期策略在该阶段虽然识别到了震荡的小波段,但是由于lag的平滑滞后,使开仓时间滞后,小波段的上升区间已经结束转而开启下行区间,然后又迅速被止损,因此在该阶段策略表现不佳。

再看亚太市场,富时新加坡指数在2008年、2011年、2015年以及2018年的下跌市场组合策略都有所反应,基本能做到及时止损。对于日经225指数,在2010年到2014年的震荡市场表现欠佳,这一区间与沪深300指数相似。

对于欧洲市场,除2008年外,市场整体处于震荡上行行情。对于这一类型资产,组合策略基本能跟上原本资产的趋势,同时能降低回撤。

美洲市场关注的标普500指数,基本表现为单边上行,但策略还是捕捉到了2008年和2018年的下跌,及时止损。

综上所述,趋势跟踪策略与周期反转策略的组合策略对于震荡下行的市场适应性欠佳,但是在其他市场上的表现还是可取的。

3.3. 多资产多策略回测

进行海内外权益资产配置时,考虑到目前跨境ETF以恒生、标普500、日本225指数、德国30为主,因此我们在进行组合配置时,仅配置上述4类和沪深300指数共5类资产,并采用“趋势跟踪+周期反转”的策略来控制仓位。

回测时间为2007年1月到2019年12月,手续费率千分之一,上述五类资产各占20%的仓位,根据策略信号配置各资产的仓位。比较基准为5类资产等权重配置。

从回测结果来看,收益提升的同时最大回撤有所控制,对于大幅下跌的行情,如2008年和2018年应对较好,但是在2011年前后表现欠佳。

(感谢实习生陈泽夫对本文的贡献)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。