2019基金经理变动档案:96公司233人离职 多业内跳槽

由于私募基金行业转为“红海”,经营门槛及展业难度快速上升,加上太多不成功的“奔私”案例以及公募激励机制日渐完善,2019年基金经理更多是在行业内部流动

《投资时报》记者 齐文健

尽管2019年公募基金集体交出了较为亮丽的业绩答卷,但依旧难以掩盖人才流失的尴尬。

Wind数据显示,纳入统计的140家公募基金公司中,有233名基金经理在2019年离职,创下近三年新高,共涉及基金公司96家(包括有公募牌照的券商、券商资管)。

在2017年、2018年,公募基金行业离职的基金经理数量分别为170名、194名。不过,此前另一个高峰是2015年。彼时,公募圈掀起一股“奔私”潮流,当年离职基金经理多达302人。

去年发生基金经理离职的96家公司中,不仅有博时基金、广发基金等头部公司,还有益民基金、东吴基金、中科沃土等中小型基金公司。

对基金经理大规模离职的现象,一位业内人士向《投资时报》记者表示,与2015年相比,2019年的情况又有所差异,由于私募基金行业转为“红海”,经营门槛及展业难度快速上升,加上太多不成功的“奔私”案例以及公募激励机制日渐完善,2019年基金经理更多是在行业内部流动。

96家公司基金经理离职

在新基金发行数量及份额均创新高、部分存量基金赚钱效应凸显的背景下,公募基金经理的离职潮却来得愈发“汹涌”。

Wind数据显示,2019年离职基金经理人数为233名,同比增加20%。2017年、2018年这个数据分别为170名、194名。

具体来看,离职人数最多的是广发基金、泰达宏利基金、汇添富基金,共有7名基金经理离职,紧随其后的是平安基金、创金合信基金、鹏华基金、中信保诚基金、东方基金,均有6名基金经理离职,而申万菱信、上投摩根、国投瑞银、民生加银、兴银基金、天治基金等30家基金公司离职基金经理数在3至5名之间。

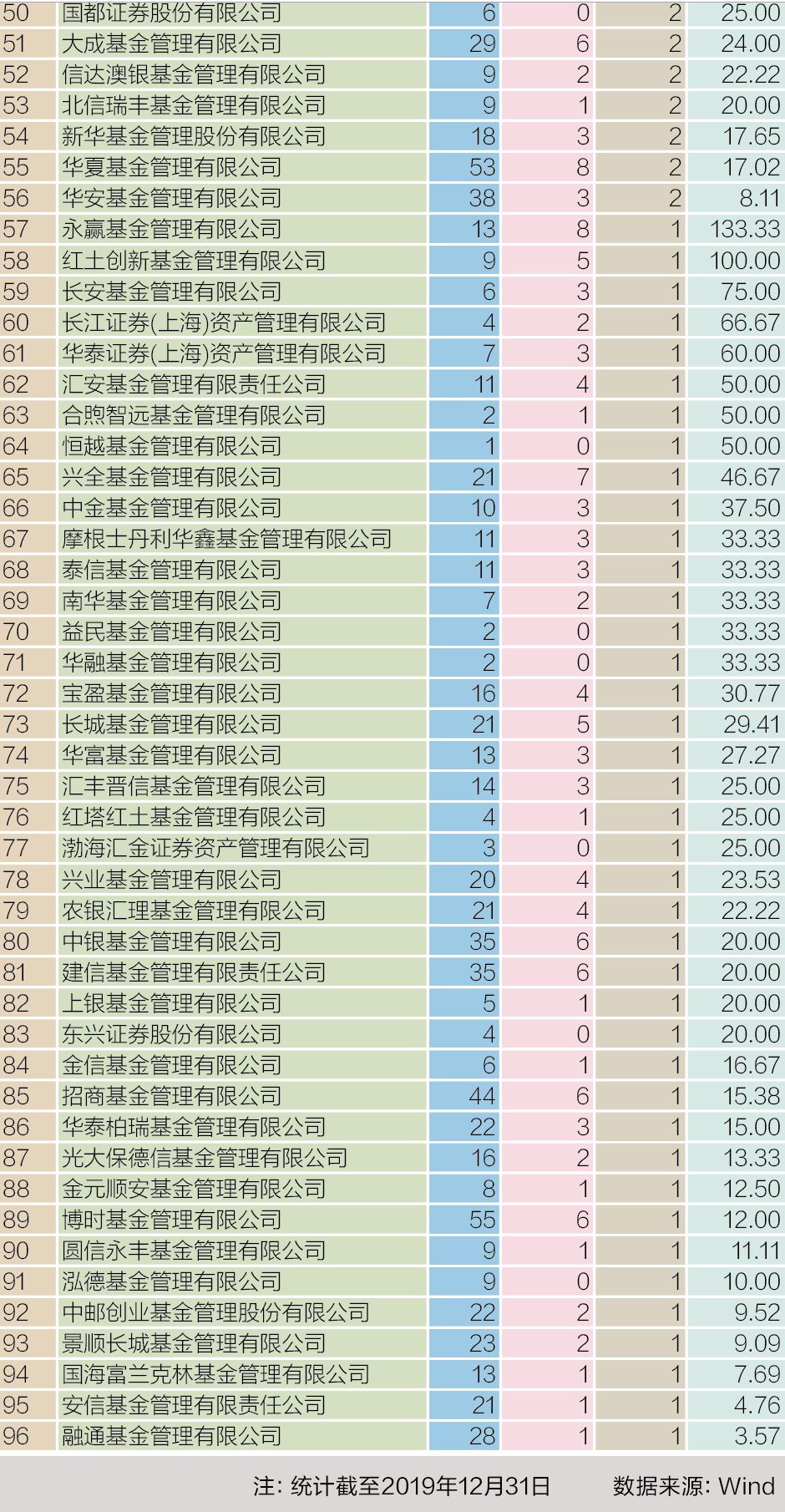

若根据基金经理变动率排名,截至2019年末,中泰证券(上海)资产管理有限公司变动率为400%,排名第一;弘毅远方基金的基金经理变动率为300%,排名第二;国融基金以200%的基金经理变动率位居第三,嘉和基金、中科沃土基金、永赢基金、方正富邦基金、红土创新基金、新沃基金、凯石基金的基金经理变动率均在100%以上。

同时,公募行业2019年新聘了462名基金经理,而2017年、2018年这个数据分别为420名、410名,亦创下近三年新高。其中,嘉实基金、易方达基金全年均新聘12名基金经理,国联安基金、天弘基金、南方基金、富国基金新聘基金经理数量均为9名,永赢基金、长信基金、平安基金、银华基金、华夏基金、工银瑞信基金均新聘8名基金经理。

业绩表现或是离职导火索

公募基金属于人才密集型行业。正常而言,一个硕士应届毕业生,从助理研究员到基金经理需要5年以上时间。在“渡劫”成功之后,是何原因导致基金经理选择离开?

一位基金从业人士向《投资时报》记者表示,其原因离不开业绩表现,分为两种情形:一种是业绩亮眼,一种是业绩乏力。

业绩优秀的基金经理离职是因为找到了更好的去处。这其中有小公司跳到大公司的,原因是大公司提供了更好的薪酬水平以及更强的募资能力;当然也不乏大公司跳槽到小公司的情况,原因是大公司人才济济,容易遇到职业发展瓶颈,而小公司提供了更高的职位和更灵活的激励机制。

而业绩不佳的基金经理,离职往往是因为遭遇较大压力,比如由于“末位淘汰制”被动离开,或者自己主动换个平台,谋求业绩的转变。

上述人士还提及,A股市场赚钱效应显现时,往往会伴随行业人才流动的加剧,例如2015年牛市就引发一波著名的“奔私大军”。

2019年A股市场呈现结构性行情,虽说部分基金经理因重仓消费、科技股赚得盆满钵满,但也不乏一些基金经理因踏空行情业绩惨淡而“被迫”离职。

以离职基金经理数最多的泰达宏利基金为例,其离职基金经理中有王佳宇此类任职期回报尚可的基金经理,也有陈丹琳、邓艺颖、李坤元任期回报不佳的基金经理。

Wind数据显示,截至2019年11月18日,王佳宇共管理20只基金(各份额分开计算)。其中,泰达宏利京元宝A/B、泰达宏利货币A/B、泰达宏利宏达A/B、泰达宏利淘利A/C、泰达宏利纯利A/C、泰达宏利恒利A/C及泰达宏利集利C13只基金的任职回报均超过10%,总体业绩可圈可点。

但陈丹琳、邓艺颖、李坤元任期回报却不太理想。Wind数据显示,陈丹琳2015年6月3日至2019年8月9日管理的泰达宏利蓝筹价值任职回报为-34%,年化回报为-9.45%,同类排名为242/459;她自2015年4月3日至2019年8月9日所管理的泰达宏利行业精选任职回报为-24.33%,年化回报为-6.2%,同类排名为367/450。

邓艺颖自2015年4月3日接手泰达宏利红利先锋后,于2019年1月9日离职,在她管理该基金近四年的时间里,任职回报为-36.49%,年化回报为-11.34%,同类排名为360/450。

根据基金年报,截至2018年末,泰达宏利红利先锋过去三年份额净值增长率为-36.68%,跑输业绩比较基准-21.51%,且该基金至2018年四季度末管理规模仅为1.16亿元。

李坤元2015年5月14日至2019年12月20日管理泰达宏利市值优选,任职回报为-42.09%,年化回报为-11.19%,同类排名为433/455。截至2019年三季度末,该基金管理规模为11.01亿元,较李坤元接手时规模缩水12.58亿元。

除了因业绩不佳之外,也有一些寻求“大厂”机会而选择跳槽的明星基金经理。譬如,圆信永丰基金前首席投资官洪流,他于2019年1月末离职,旗下所管理的6只基金更换掌舵者,随后“转会”嘉实基金。目前,洪流管理着嘉实策略混合、嘉实价值成长、嘉实瑞红三年定开、嘉实多元债A/B。

就明星基金经理离职对基金公司的影响,上述基金从业人士表示,这对于大中小型基金公司的影响都会很大,原因在于:第一,无论直销客户还是代销客户,都会对离职后的基金业绩产生质疑,产品短期会面临赎回压力;第二,会影响重要客户对于该公司投研团队稳定性的评分,从而影响重要项目竞标的成功率;第三,如果新接任的基金经理不能维持好的业绩,会引发客户投诉及负面舆论等不良后果;第四,会给投研团队其他成员带来压力。

“实际上,明星基金经理离职之痛一直存在,公募基金行业在十年前就开始努力淡化明星效应,重视团队整体实力建设和宣传,目的便是尽量弱化明星基金经理离职的不良反应。在海外发达国家市场,也经历过同样的阶段,宣传重点从个人转向团队。然而,基金公司也好,代销渠道也好,个人明星的‘带货’效应使得公司在宣传上仍然很难绕开个人,在如今全民热捧网红、大V的时代,个人和团队宣传并重的可能性更高。”上述人士说。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。