“赢在路上”线上系列路演(基金经理唐能专场)

基金经理介绍

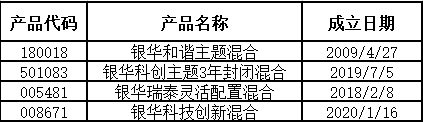

唐能先生:硕士学位,10.5年证券从业经验。目前管理银华瑞泰灵活配置混合、银华科技创新混合、银华科创主题 3 年封闭混合、银华和谐主题混合。

投资理念:坚持长期价值投资、相信研究创造价值。

一、摘要

1、核心投资理念:以三年的维度去研究一个公司业绩复合增长率是否超过15%。

2、2020年主要以结构性行情为主,看好传媒、新能源汽车、计算机和电子等板块。

3、疫情短期内会对经济有影响,特别是消费和制造业板块。但长期来看结构性行情不会发生改变。

二、路演实录

【唐能】:各位投资者,大家上午好!很荣幸能给大家分享我们的投资策略,以及我们目前的市场观点。我们今天分两个部分来讲,第一个部分我们先简单做个自我介绍,第二部分我们具体谈一下我们的市场策略。

关于自己和团队的介绍

我从毕业之后就进入银华基金工作,先后担任了大约五年的研究员,从2015年开始独立管理银华和谐。2018年,我们成立了一个事业部,现在事业部包括我在内一共有四个成员,我们总体的管理规模大概在35个亿左右。

从过往的业绩表现来看,我单独管理的银华和谐近1年、近2年和近3年的回报率分别为44.24%、18,81%和46.24%,在同类中的排名分别为20/60、16/54、9/52,都在前1/3左右。2019年,我们事业部的整体业绩在50%到70%左右。2020年以来。我们管理的这个科创板基金的收益率在11%左右,银华瑞泰7%左右,所以总体业绩也是比较稳健的。

接下来我会介绍一下我们总体的投资策略,这部分我会分为两个小部分来谈。第一部分谈一下我们的投资理念,第二部分讲一下今年以及现在的市场观点。

关于投资理念的介绍

我们的核心理念就是以三年的维度去研究一个公司,如果这个公司未来三年复合业绩增长在15%以上,那么我们认为这个公司从长期来看能够跑赢同类、跑赢市场的。

我们分两个步骤来构建投资组合。第一个步骤就是构建我们的长期成长投资池。我们的长期成长投资池有两个标准,第一个标准:我们要选取行业龙头,也就是具有寡头垄断优势或者有比较强护城河的公司,这一类公司的议价能力比较强,行业格局也很好。第二个标准:未来三年行业增速细分行业增速有15%以上。我们可以看到传媒、电动车属于这一类细分行业。

所以我们构建我们投资池就是两个标准,第一个标准行业格局很好,第二个标准是行业未来三年行业增速很快。我们投资池的标的总数大概是50个到60个左右。我们研究的重点工作就是对长期成长投资池进行重点维护。

第二个步骤就是构建我们的组合。第一点,我们只选取长期成长投资池里的标的进行配置。具体到搭配组合,我们主要用两个维度,第一个维度主要看中期趋势,也就是看它半年的趋势。第二个维度是看估值,我们公司采用的方法是PEG。所以我们的组合是在长期性投资池的基础上,选取这种中期趋势向上且估值较低的品种进行增持。对于中期趋势向下和估值偏贵的品种则进行减持。这是最主要的两个思路。

另外有一些标的,可能它是中期趋势在向上,但估值也很贵。那对于这类标的我们可能只卖不买,一旦趋势向下,我可能会减持比较多。还有一类标的,他的中期趋势在向下同时估值也很低,就相当于提供了一个左侧买入机会,我们也可能会进行一些左侧的布局。

关于对今年市场的看法

接下来我们谈一下对于今年市场的观点。我们认为2019市场涨幅比较多,基金涨幅也比较多。但是我们可以看到有两个方面的特征,第一个特征就是指数涨幅不大,而且有很多个股涨幅较小甚至下跌的情况,所以其实2019年最大的特征就是一个结构性行情。2019年有两类资产在涨,一个是核心资产,还有一个是科技类资产。但是像很多的银行、地产公司涨幅并不大,它其实反映的是对于中国经济转型预期的折现。

我们的观点是认为:第一,虽然2019年涨幅较大,但是有一部分是弥补了2018年的暴跌。所以总体来看,估值虽然贵但还没达到泡沫的阶段。第二个方面,我们认为市场风格或者市场行情的决定因素,估值是相对来说比较小的一个影响因素,更重要是政策的导向。

2019年到2020年,政策导向是没有变化的。具体体现在两个方面,第一个方面就是从经济政策来看,无论货币政策还是财政政策都处于宽松的状态。我们认为,从2020年开始往后,中国经济处在增速放缓的过程中。中国经济最主要的支柱产业还是地产,因为地产大概有十四五万亿产值,然后整个地产产业链上大概也有十四五万亿产值,所以加在一起应该是接近30万亿。地产可以说依然是对中国经济的一个最主要影响因素。因此对地产的判断可以作为对中国经济判断的重要参考。地产政策从2017年开始进行了转向,但是在转向的时候,没有进行特别大力度的向下调整,它其实是一个温和的调整。所以我们可以看到,地产的数据在2017、2018、2019年都没有出现特别大的负增长。同时,这个政府对地产又指明了一个比较强的导向,就是“房住不炒”。所以说,目前总体的背景就是地产处在一个高位温和回落的阶段,这也就决定了宏观经济现在的是处在微弱衰退的过程中。

因此我们可以看到,经济政策的主基调还是以宽松为主,无论货币和信用都处于一个偏宽松的状态。另外,我们也对比过美国、日本、韩国和台湾这种发达经济体,以前在经济转型和降速的过程中,他们的市场利率也是下了一个比较大的台阶。所以中国就是处在这个状态,现在正处于一个经济结构转型的过程中。经济增速下台阶,那么市场利率也会下台阶。但是从我们来看,现在就是实体经济的回报率在下降,但是融资成本一直降不下来。

所以目前最重要的事情就是疏通融资渠道,降低融资成本。让实体经济的回报率能够转正,这样的话,实体经济的投资才有可能进入一个正循环。所以这也决定了货币和财政政策应该是一个持续宽松的一个状态,这是第一个方面。

第二个方面就是监管的创新仍在持续。从2018年底的民企座谈会以来,基本上就代表了监管政策的转向。在2019年,科创板更是一个标志性的事情。其他包括我们看到的定增制度、减持政策、两融的政策等等。然后包括资本市场的很多改革措施,都是在逐步放松的。所以目前可以判断中国的监管政策应该是处在放松的通道中,目的就是为了促创新、促改革。

在这个大的背景下,我们认为2020年和2019年比,特别和是2019年下半年比,市场的风格应该没有发生变化,都是以创新为主基调的这种结构性行情。我们认为2020年指数涨幅可能不会太大,但是结构性的行情还是会和2019年类似。

因此,我们对2020年的市场是比较看好的,特别是2020年新经济的这种结构性行情。从科技板块的周期来看,目前也是进入了一个上升通道。无论收入增速还是ROE,都处在上升的通道中。这也和科技的创新周期密切相关。从2015年到2017年底,甚至2018年科技都是属于低潮期。包括到现在为止虽然5G已经开始在建了,但我们可以看到其实目前也只有无线耳机这一个大的创新。当然还有一些小的创新,但是整体来看还是属于一个创新的低潮期。当然随着各类基础设施的建设完成,新的科技应用和这个新的科技消费会逐步诞生。所以我们是比较看好未来一到两年科技板块的一个比较大的行情。

具体到板块来看,我们主要关注传媒、新能源汽车、计算机和电子这四个板块为主。

关于新冠病毒对市场影响的看法

这次新型冠状病毒疫情是一个突发事件,也就是一个黑天鹅事件。从这次疫情的变化数据来看,现在还处于扩散阶段。对于经济肯定会有一定的影响,特别是对消费、制造这类行业。即使疫情的数据好转,但是只要疫情还没有完全解决的时候,那么必要的防护和必要隔离都是必须采取的,所以说疫情会对我们经济的生产和生活模式都会很大的一个改变。

但是最大的一个好信息就是,病毒最怕的是高温。如果气温升到30度,那这个疫情应该就会逐渐自然结束。所以说最悲观的时候,疫情到五六月份就能结束。所以对于这种能看到结果的事情,它造成的系统性冲击应该是相对可控的。因此我们认为疫情不会改变我们对全年的观点和看法。其实市场在春节后的走势也反映了这个预期。像制造业和消费类的股票跌幅都是比较大的,而且反弹也比较弱。但是像远程办公、云计算这一类标的其实是受益的。因为这一类标的其实也是未来经济发展的方向,只是说这次疫情把这一类需求提前爆发出来了,所以说这类标的近期的涨幅是比较大的。

从这个操作思路上来看,在这次疫情期间,我们在市场下跌过程中也进行了一些增持。这次突发的疫情会让我们配置方向更往科技板块转变。比如像科技里面的云计算和互联网教育这种标的,长期来看也是我们配置的范围。这次疫情相当于增加了这个需求,所以我们也增加了这一类标的的配置。

三、问答环节

【提问】请问唐总,对于保险行业怎么看?

答:保险行业是我们比较看好的,目前健康险的渗透率比较低,而且增速是比较快的。健康险现在贡献的价值占比是在逐步上升的。这个行业也是未来比较好的一个行业。但是保险行业是会受两个维度的影响,就第一个维度就是长期国债收益率。然后第二个维度就是保费的增长。从这两个维度来看的话,第一个方面可能有一些负面的影响,而且经济预期如果向下的时候,压力会更大一些。

【提问】目前银华科创主题的基金(008671)的持仓是什么情况?另外,就目前的疫情状况,将如何应对?对未来的投资计划有什么样的影响?

答:目前这只基金的仓位是比较高的。持仓结构就是我们刚才讲的那个几个方向,也就是传媒、电动车、计算机、电子、医药等五个方向。从目前的疫情来看,我们认为流动性应该会相对更宽松一点,这是第一个方面。第二个方面也就是结构性的影响,对云计算、云游戏都会有一些比较大的正向刺激,所以我们会对这类标的进行一个增持。总体来看,对我们的投资计划影响不会特别大。我们刚才也谈到了,疫情不会影响我们对今年全年的观点,只是说它会影响到市场的一个节奏以及一部分结构。

唐能旗下管理基金一览

注:银华和谐主题混合成立于2009年4月27日,2009年、2010年、2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年上半年、2019年第三季度、2019年第四季度净值增长率分别为24.20%、2.08%、-20.12%、7.44%、23.74%、37.73%、11.43%、-6.41%、23.09%、-17.63%、27.00%、7.13%、6.01%(数据来源:基金定期报告)

银华科创主题 3 年封闭混合成立于2019年7月5日,2019年第三季度、2019年第四季度净值增长率分别为1.90%、9.97%(数据来源:基金定期报告)

银华瑞泰灵活配置混合成立于2018年2月8日,2018年、2019年上半年、2019年第三季度、2019年第四季度净值增长率分别为-21.22%、44.36%、5.50%、3.63%(数据来源:基金定期报告)

基金业绩排名数据来源:银河证券。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。