资深老将vs生猛新锐 年内最火爆基金发行周来了

原标题:挑花眼!最资深老将vs最生猛新锐,年内最火爆基金发行周来了

来源: 资本深潜号

扛过了鼠年前两周,内地基金市场“春”心萌动,也即将迎来极为火爆的一周发行期。

初步统计,下周一开始,将有超过18只基金启动发行,其中包括当下投资品牌最响亮的睿远、易方达、交银、东方红等机构。

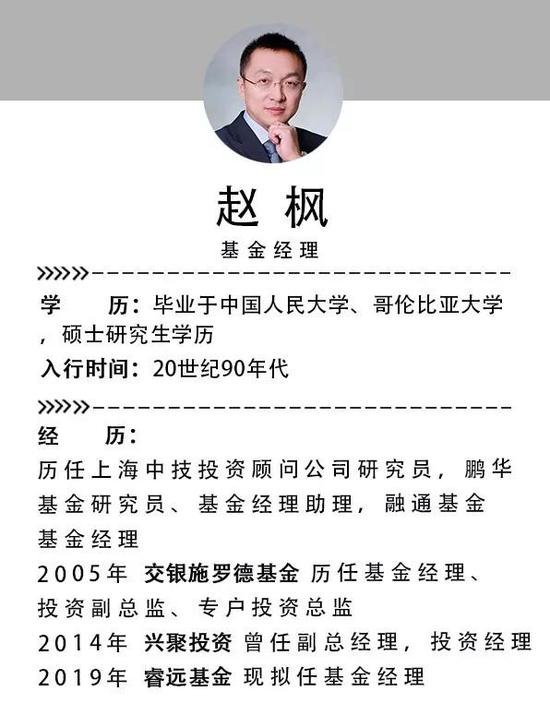

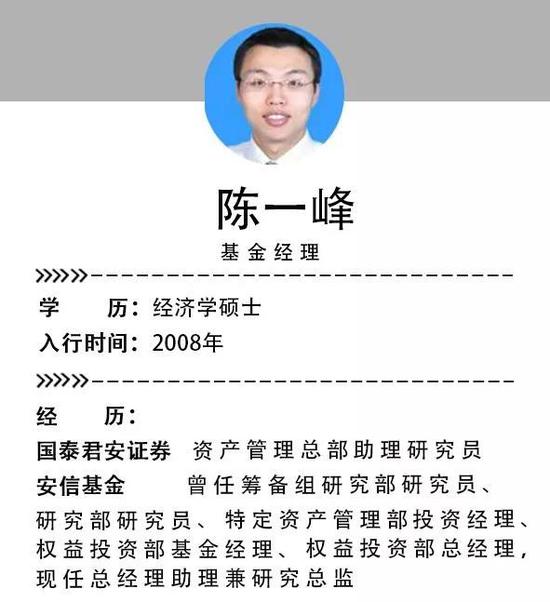

涉及的基金经理中,有睿远力推的十八年投资经验的赵枫,有交银的“生猛小鲜肉”沈楠,有易方达的中流砥柱冯波,有默默低调但长跑能力很强的安信陈一峰等。

从发行产品和涉及当家基金经理的个数看,这有可能是一季度空前绝后的一周了。

对于新购基金有兴趣的投资者需要擦亮眼睛好好看下,这个黄金周到底要不要出手,该出手谁?

近二十只基金同台竞技

如果囊括上周五启动发行的朱雀安鑫回报,本周同期最高并线发行数量可能达到近二十只,这还未囊括随时公告加入发行大军的基金产品。

这其中,被动指数型两只,由“指数大佬“华泰柏瑞发行的中证科技100联接(17日始发)和国寿安保国证创业板中盘精选88ETF(19日始发)。

偏债基金十一个,包括了东方红、南方、银华等固收管理规模较强的团队发行的东方红匠心一年(19日始发)、南方鼎利一年定开(17日始发)、银华信用精选18个月(17日始发)。

此外还有,广发招泰A、华安安腾一年、申万安泰鼎利一年、长城泰利纯债、华泰资产的周周购和3个月定开等

从品种上看,这轮债基发行是相当全的,有纯债、二级债、偏债混合、定期、定开等,提供了投资者非常丰富的选择。

当然,最有看点的还是六只偏股基金的发行。

基本上都是各家现在能够拿出(且有档期)的当家基金经理。

其中关注度较高的有,17日发行的交银瑞思三年(沈楠管理),18日发行的睿远均衡三年(赵枫管理),19日发行的易方达精选(冯波管理),20日发行的安信价值三年(陈一峰管理)等。

投资布局,有脉可循

这具体的二十只基金,虽然看上去眼花缭乱,但其实仍有脉络可循。

首先,从风险波动角度看,有大量适合低风险投资者的偏债型基金,不希望净值波动大的投资者,尤其应该去关注其中的纯债型基金。下周新发有七只。

也有进攻性更强,但跌起来也越厉害的偏股产品。其中下周有几只指数型基金,喜欢投资透明度的投资者可以去研究下。

当然,最值得关注的,还是股票型和灵活配置型类的基金产品。这类产品的水通常最“深”。

此外,应该重点评估的是几只有发行限额的产品,这批产品一旦售满抵达限额,可能很快就会提前结束募集,进入阶段的封闭运行。这批产品是最需要重点决策的。

目前看,有可能发行首日或几天内就售罄的产品,包括上限50亿的交银瑞思三年、上限60亿的睿远均衡三年、上限30亿的东方红匠心一年。

这里尤其值得指出的是,这几只有上限产品的类型是有些许差异的。

交银瑞思是三年封闭产品,IPO满额后统一封闭三年,不申购也不赎回。而睿远均衡是三年期持有产品,即不仅是认购者要冻结三年,后续开放了申购者也必须锁定三年。

不同的流动性安排和条款,尤其值得投资者注意。

偏股基金“按人索骥”

按照成熟市场的长期投资检验,偏股类基金产品是长期来说收益较为丰厚、收费较为合理的产品,因此,也最有盘点的必要。

目前看,这轮发行中,更有意思的是以下三只产品。沈楠管理的交银瑞思、赵枫管理的睿远均衡,和陈一峰管理的安信价值三年。

首先可以看下他们各自历史基金的业绩,以choice的统计看

沈楠管理的交银主题,过去一年收益58.8%,三年收益67.13%,三人中相对最高。

陈一峰管理的安信价值精选,过去一年收益31.5%,三年收益44.47%,相对居于中游,但是可以发现,他的收益更加均衡,过去三年均为盈利,这是他比较独到的地方。

赵枫此前几年在私募管理,公募产品的近期历史业绩缺失。

从产品投向看,三只产品都是传统的A股产品,主要投向是A股、沪股通和深股通的入围港股及其他。其中港股不超过股票投资比例的50%。

从产品策略看,赵枫管理的睿远均衡明确为:“采用自下而上的投资研究方法,通过对上市企业的深度研究,精选具备投资价值的标的构建股票组合。宏观经济和行业研究内化在公司研究中,作为公司研究的重要部分,结合公司的经营管理研究作出客观的价值判断。”

陈一峰管理的安信价值精选三年的描述较为概括,但从措辞看用也可以看出明显的精选个股特点:“本基金在深入的基本面研究的基础上,精选股价相对于内在价值明显低估的股票进行投资,注重安全边际,力争为基金份额持有人实现长期稳定的回报。”

沈楠的投资风格在产品招募书上展现不多,“本基金在严格控制风险的前提下,坚持价值投资的基本理念,充分发挥专业研究与管理能力,力争为投资者提供长期稳健的投资回报。”但从其历史组合变化看,他显然是更多的从上至下考虑问题,重视资产轮动和行业配置。

也就是说,三只基金中陈一峰、赵枫是精选个股型,而沈楠更偏向由上至下。这其中,陈一峰的选股风格或许更纯粹些,而经验丰富的赵枫,更能相对兼顾一些。

通常来说,由上至下的基金风格,会更注重把握大类的投资机会,并追求重要市场阶段的表现,这类风格如果操作成功,收益也会偏高。

而选股型的基金,则重视对个股公司的研究,换手率较低,表现主要挂钩重仓个股。从实践上看,中长期的收益稳定性会更好一些,短期进攻型时有不足。

选基金经理:老将还是新人

这一轮新基金的比拼还有一个很重要的角度是老将和新人,他们的资历和知识结构究竟的比较,谁更能在未来的基金运作中占据优势?

赵枫毫无疑问是老将的代表,2001年出任基金经理,这样的经历目前在基金业内是非常罕见的,很多业内具代表性的大型公司里,有这样的资历可能一位也没有。

当然,睿远里可能至少有三位投资经理有这样的资历,这或许也是业内非常重视睿远的一个原因。

但从另一个角度看,为什么业内早期第一批的基金经理很少留存至现在,要知道海外大量基金经理都是白发苍苍,而A股市场为何淘汰率如此之高?

所以,选择赵枫一定程度上也是选择睿远的团队,也是选择经验。

与之相比,陈一峰和沈楠则是新锐的代表。

陈一峰2014年出任第一只基金安信价值精选的基金季经理、沈楠2015年出任第一个基金交银主题优选的基金经理。两人的给管理经验都不超过六年。

但两人的却也显示出非常鲜明的风格特点来,陈一峰的业绩的长跑力,和沈楠的冲刺能力都是很突出的,在同辈中也是佼佼者。

当然,换个角度看,两者的业绩也需要更多时间来增亮和检验。年轻者的冲劲永远是珍贵的,但也要小心市场的“反刍”。

这三个基金经理,从目前的资料看,都是还很有特点的,都有过历史不错的业绩,于一个新基金而言,都是不错的候选。

而对于投资者而言,再仔细翻阅下他们的历史公告,琢磨下他们的投资风格,和自己“推心置腹”一番,做番功课可能同样重要。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。