危机下的美股指数定投

来源:老罗话指数投资

受新冠疫情影响,美股已经发生了三次熔断,特朗普也称,美国经济可能会由于新冠疫情走向衰退。并且表示,新冠病毒疫情可能在7月、8月甚至更晚结束,病毒消失后,美国经济可能出现巨大反弹。这么说来,现阶段可是抄底的好时机,可是又怕股市进一步下跌,这时候,采用定投的方式会更加稳妥。

下面,老罗就最近三次全球的经济危机下的三次股灾难,对标普500和纳斯达克100进行模拟定投,来看看危机下使用定投的收益。每次定投从危机最高点定投,采用月定投,每个月第一个交易日定投1000元。

壹

石油危机

我们对标普500从最高点1973年10月12日111.44点开始定投,到1976年2月24日102.03点结束。期间标普500曾下跌至62.28点,跌幅达44.11%。而使用定投,在每月第一个交易日定投1000元,最多于1974年9月30日亏损-30.42%,此时已投入12000元,而从1975年7月11日开始,累计收益率开始回正,但期间有所下跌,直到1976年2月24日,共投入29000元,累积收益率达到18.83%,复合年化收益为7.55%。

贰

亚洲金融危机

我们对标普500从最高点1998年7月17日1186.75点开始定投,到1999年12月31日1469.25点结束。期初标普500急剧下跌,并于1998年8月31日跌至最低点957.28点,跌幅达19.34%。而使用定投,在每月第一个交易日定投1000元,最多于1998年8月31日亏损-16.64%,此时已投入2000元,而从1998年10月20日开始,累计收益率开始回正,直到1999年12月31日,共投入18000元,累积收益率达到19.71%,复合年化收益为13.14%。

采用同样的方法对同期的纳斯达克100进行定投。纳斯达克从最初1463.97点到1999年12月31日收于3707.83点,期间最低点为1128.88点,最大跌幅22.89%。定投最大亏损19.39%,但很快于1998年10月21日开始回正,直到1999年12月31日,共投入18000元,累积收益率达到100.04%,复合年化收益为60.91%。

叁

美国次债危机

从第三次危机前最高点2008年1月2日的1447.16点开始定投,并于2010年4月23日的1217.28点结束。期间曾跌至676.53点,跌幅达53.25%,区间跌幅为15.88%。而采用定投方法,期间最大亏损为-41.38%,从2009年9月14日开始回正,并于11月5日开始稳定为正。最终累计收益率为14.77%,复合年化收益为6.15%。

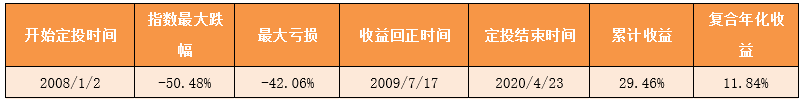

采用同样的方法对同期的纳斯达克100进行定投。纳斯达克从最初2093.21点到1999年12月31日收于2055.33点,期间最低点为1036.51点,最大跌幅50.48%,已经腰斩。而采用定投的方式,最大亏损42.06%,但很快于2009年7月17日开始回正,最终共投入28000元,累积收益率达29.46%,复合年化收益为11.84%。

conclusion

可见,在危机来临时,使用定投的方法往往能减弱最大损失,而且等危机过去后,即使最终点数不如一开始高,也可能获得不错的收益。在这期间,需要做的就是坚持不懈,不管市场如何下跌,都要坚持一成不变地按规则定投,这样才能尽可能地摊薄成本,也才能在市场回升了快速获得收益。

如今新冠疫情危机下,股市危机再次重演,历史总是相似的,如果想参与市场的话,定投不为一种稳妥的方式。

另外,如果你就把钱在几个月用完,这不叫定投,定投切记用闲钱或者能够每个月有稳定收入的钱,能坚持个2-3年,这样才能做持久战,因为没人知道黎明前的黑夜有多长,有可能在黎明前你的弹药和粮食耗光了。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。