【嘉人有约】嘉实财富总经理陶荣辉:穿越风暴,做更好的自己(下)

面对2020年跌宕的市场环境,很多投资人充满了迷茫和焦虑,如何才能抵御风险、穿越周期,获得良好收益?

为此,我们特邀嘉实财富总经理陶荣辉先生通过线上方式与投资人对话,帮助投资人穿越风暴,做更好的自己。本次分享分为两个部分,上篇我们复盘了当下的金融风暴与“免疫”的中国市场,下篇将分享我们对投资人的建议。

1、利率是否会继续下行?

过去的二十年是全球利率下行的二十年,在疫情催化下,这一趋势演绎到了极致。

中国利率未来长期下行的逻辑一方面是中国的老龄化在加速,劳动供给的减少必然会造成劳动力回报率的升高以及资本回报率的下降。反映在宏观层面,就是利率的趋势性下行。

另一方面,利率下行也是经济转型增长的必然结果。中国经济未来肯定是要面临转型的,由“基建+金融地产”驱动的高速度增长转为科技消费驱动的高质量增长,资本回报率也将随之下行。我们认为中国未来的利率一定也是下行的,这一点或许可以从美国过去十年的市场表现得到印证。

2、基于居民资产配置转移的权益资产配置逻辑是否还存在?

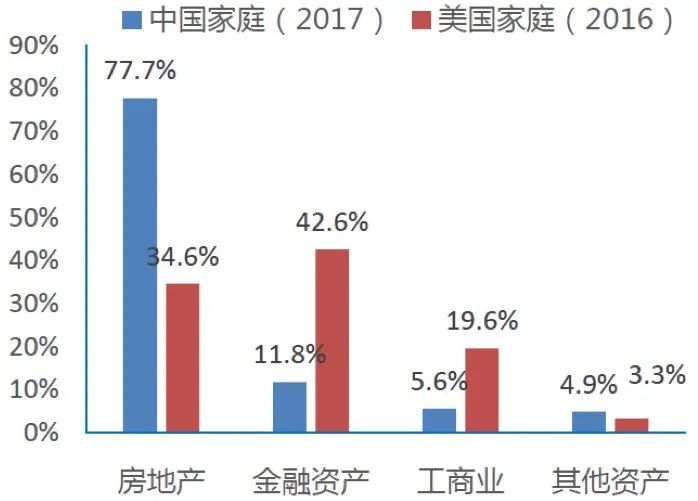

我国仍有四分之三的居民财富配置在房地产上,6倍于A股市值,在未来人口老龄化趋势加速、城市化放缓以及房住不炒的大背景不会发生变化的情况下,未来地产投资价值存疑。

数据来源:西南财经大学

与此同时,3月份以来市场的大幅波动也让我们捕捉到了一些“聪明资金”已经加速入场。截止3月17日,股票型ETF净流入金额达271.77亿元,且在2800点以下时有加速趋势。

数据截至3月17日 资料来源:Wind,财联社

3、人民币是否会一路贬值?

美元走强是因为流动性吃紧。随着流动性缓解,强美元会进一步拖累美国衰退的经济,故美元大概率会下行。长期来看,人民币有走强的基础。中国有经济复苏打底、且利率为正,中美利差处于接近2%,仍处于历史高位,对全球资金有极强的吸引力,目前已经成为疫情环境下的避险货币。

4、A股还有没有投资价值?

比较2010年以来,目前中证500指数估值25倍,处于历史13%分位。20年底估值19倍,回到10%以内。目前创业板指数估值52倍,处于历史54%分位。20年底估值27倍,回到10%以内。若盈利预测准确,盈利增长是本轮上涨的重要驱动。就业会成为疫情后最主要的问题,就业靠谁?靠科创企业,靠民营企业。金融让利于实体,国企让利于民企会是我们今年将看到的现象。

再从政策周期来看,自19年中以来,我们从“供给侧改革”转向了去“降成本,补短板”,资本市场定位战略新高度,改革红利不断释放,也提升了权益资产的配置价值。

5、成长和价值如何看?

短期来看,成长股由于受美元流动性萎缩影响小,外资流出小,相对抗跌,当波动率开始下行,美元流动性转好,市场重回基本面判断框架时,可以抄底蓝筹及港股;但长期来看,依旧看好科技成长。

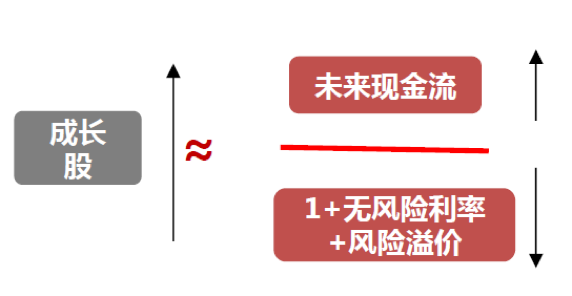

a)利率下行,利好成长股,科技股

利率下行融资成本降低助力企业经营改善,同时降低贴现率,成长股未来现金流占比更大,久期最长,未来的贴现因子下降的更多。

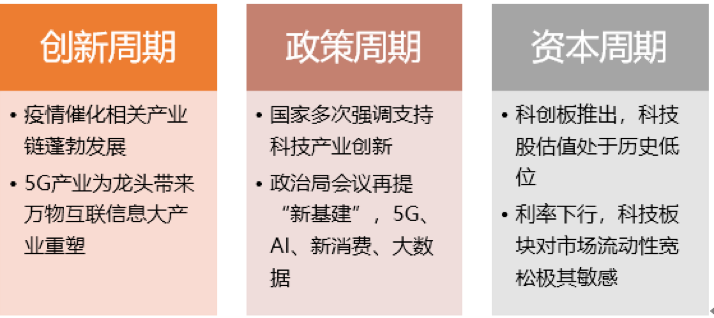

b)三大黄金周期共振

每一次科技上行周期(如2/3/4G时代)的开启均是发生在经济下行阶段,即在国内经济增长疲弱的背景下,与经济运行周期相关度较弱的行业受到经济疲弱冲击的力度相对较弱,长期来看,我们目前正处于创新周期、政策周期、资本周期三大黄金周期的共振时代。

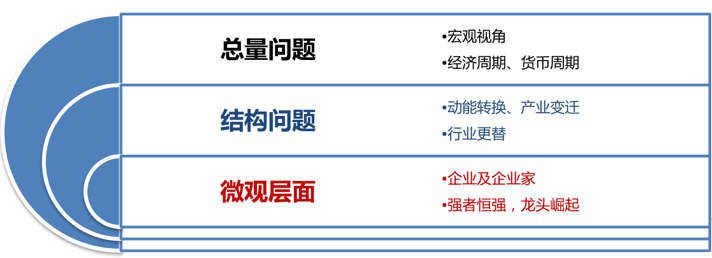

c)宏观看总量,市场看结构

同样的经济下行,同样的6%增速,市场表现可以完全迥异。宏观总量虽有下行压力,但全年目标目前来看不会变,故逆周期政策有望有所加强;未来我们预计结构将高度分化,新经济开始走向聚光灯下,一批优秀科技企业及企业家有望孕育,强者恒强。

6、什么时候可以抄底?

如果没有杠杆,当下可以抄底的资产包括:A股,特别是科技成长;一旦美元走软,波动下行,港股低估值的优势马上显现;美国长债,黄金,前提是美国会进入衰退,我们判断是大概率事件;美股,如果美国疫情控制得好,下半年经济V型反转;中资美元债优先股,同样的主体境内外差价巨大,扭曲的价格终会被修复,确定性很高。

1、高收益年金险,寿险

随着利率下行,一些高收益的保险产品,例如4.025%约定收益的产品,是非常具有价值的。保险公司所投资的恰恰是长期债券,需要做负债和资产端的匹配,利率下行趋势下,保险公司所面临的将是高收益资产难求的局面,所以我们目前锁定了4.025%的收益,其实是享受了过去的高收益资产的红利,以后这样的机会会越来越少。

2、波动生息:凤凰系列产品

凤凰系列是一个很好的波动生息的投资策略,以卖“权”的投资策略,通过对市场方向的判断,将原本上涨才能获利的权益资产转变为不大跌就能拿到高收益的波动生息资产,是当下也是未来很好的非标固收替代产品。自发行以来,已有14只凤凰实现敲出,帮助客户获取了丰厚回报。当前股指的低估值是凤凰系列的有利环境,将提升产品的敲出率。未来嘉实财富也将根据市场环境,设计更合适的结构,并引入个股+美元凤凰。

3、权益生息:麒麟系列产品

麒麟系列产品通过投资券商收益凭证、收益互换、场外期权锁定股指收益,让您在持有指数享受收益的同时,每季度还有较高的固定分红,用持股养老代替传统的以房养老。

4、中资地产龙头美元债作为非标固收替代

在信用主体基本面没有发生问题的情况下,本次海外债券市场的下跌可谓砸出了“黄金坑”,是替代非标固收的理想选择。

5、CTA作为多头策略的对冲配置

CTA在疫情期间的表现可圈可点,高夏普+低相关,具有危机Alpha特征,如果对未来依然觉得不可知,CTA可以提供跟多头不相关的收益。

6、黄金及长期国债 – 作为危机保险

资产配置的作用依然存在,市场终究会回归理性和基本面,黄金和长期国债依然有配置价值。

欲知嘉实财富产品详情请致电您的理财顾问,或致电400-021-8850

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。