全球狂欢!美联储QE无限续杯,流动性危机真的解除了?

作者|牛锋

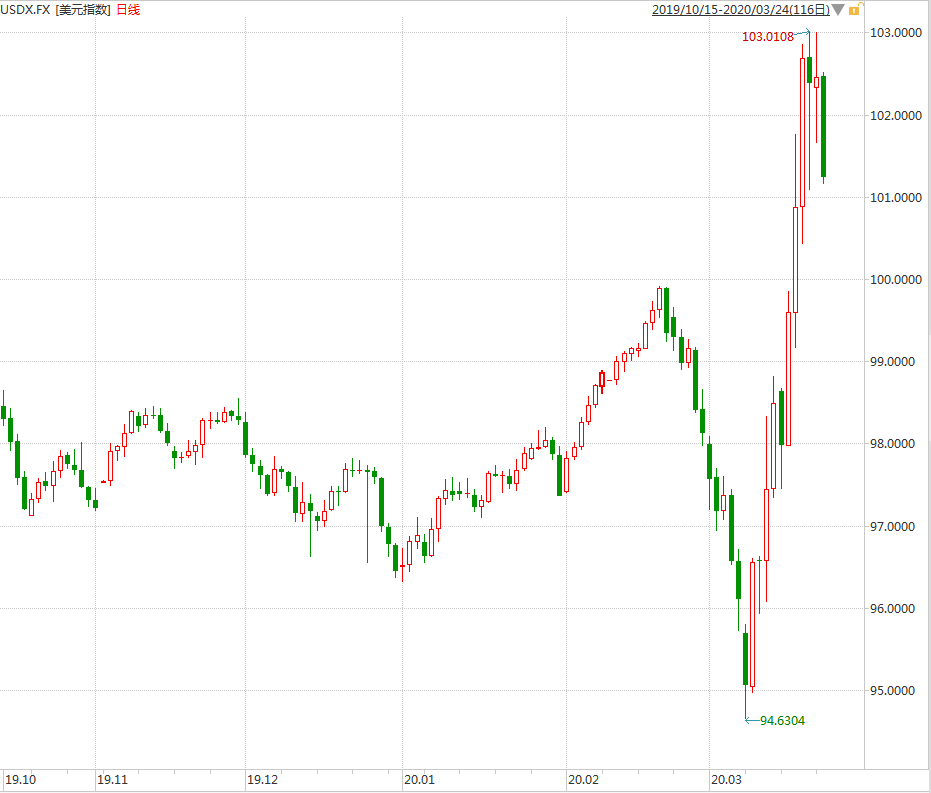

隔夜美联储宣布拟无限量购买债券资产,“放水”力度可谓空前,但由于两院仍未就财政刺激方案达成一致,美股昨日冲高回落收跌3%。但今日日经指数领涨亚太股市反弹,一度涨至熔断,沪指收涨2.34%再度收复2700点,国内商品期货也全线反弹。截止发稿,欧洲股指全线大涨,美股三大股指期货涨5%触发熔断,黄金白银开启暴力反弹模式,妖孽的美元指数也终于回落,全球资产的迹象,是否传达出流动性危机暂时解除的信号?

就此,《证券市场红周刊》记者第一时间连线了身在华尔街的汇盛金融首席经济学家陈凯丰教授,与中泰证券宏观策略分析师徐驰,来为大家一解心结!

回顾次贷危机

救市反弹或仅昙花一现

2008年9月下旬,美国财政部和美联储分别宣布新措施,为总额约为2万亿美元的美国货币市场基金行业提供支持;紧随而来的就是著名的“7000亿美元的金融救援计划”出炉。彼时金融危机已进入深化阶段,即大型金融机构出现倒闭——雷曼兄弟轰然倒下。但两院分歧很快显现,导致关于“7000亿美元的金融救援计划”泡汤,犹如时任美国财长的鲍尔森在回忆录《峭壁边缘》中所形容的一样,他和财政部、乃至小布什总统都吃到沉重一击。美国银行体系甚至面临崩溃的威胁。

辩论、吵闹,还伴随着G7国政府的分歧,一直持续到下月初——10月3日,“7000亿美元金融救援计划”终获得通过。彼时美股经历短暂的反弹后再度步入熊途,A股快速反弹后指数也再度探底。

两类资产诱使美元紧缺

流动性危机将逐步缓解

美联储前期一鼓作气将联邦利率降至0,颇受专家诟病。那本次极端措施是否得当呢?关于此问题,《证券市场红周刊》记者同时采访了中泰证券宏观策略分析师徐驰。徐驰认为,美元指数3月中旬以来飙升,美元流动性问题突然爆发,市场蜂拥囤积现金,两大资金链断裂:

1.美股:当前美股EPS增长之中“注水”太多,上市公司不用或缺少现金,而通过发债筹资然后回购股票所贡献的“虚增”占比接近30%;

2.低评级债:特别是BBB级及BBB级以下企业债融资所衍生而来的违约风险上升。隔夜美联储做法是可取的,因为前期已打光利率“弹药”,如果这时再畏首畏尾,才是错上加错,所以必须为市场注入充足的流动性,决不能低估杠杆接续断裂可能引发的恶性“踩踏”。

目前危机走到哪一步?美联储是否面临最可怕的“政策失灵”威胁?是否到了美两院妥协的关键窗口?汇盛金融首席经济学家陈凯丰教授在接受采访时表示,目前(华尔街)金融机构的确面临严峻考验。当被问及刚刚遭遇亏损和巨额赎回言论冲击的桥水基金时,陈凯丰强调道“桥水的风险评价策略(Risk Parity)一直面临问题,特别是近期,因为该策略依赖的是股票、债券及其他衍生品的长期负相关性,然后大幅度的利用杠杆博取收益。最近股票、债券甚至黄金无差别大跌,杠杆对桥水的打击应该是非常大的,这个(风险)是可以预期的”。

那么美国银行系统也面临重大风险么?陈凯丰表示,目前的流动性危机与2008年相比最重要的不同之一就是美国银行体系相比当初更为强健,整体资本杠杆率还非常低,只有2007、2008年的1/3。另外,美国是联邦制国家,联邦政府的权力相对有限,很多权力属于州权,具体执行也必须靠各州政府配合。所以当美国应对流动性危机时,救助效果会显得比较慢;相比疫情之下急躁恐慌情绪的冲击影响,见效显得更慢。对于美联储的举措以及可以预期的财政刺激政策,在接下的时间里会逐步见效,市场对此(克服流动性危机)应该还是有信心的。

以史为鉴

次贷危机五步走,警惕一个信号

至于两党后期能否就刺激方案达成一致,能否给市场更强的信心,在陈凯丰看来,2008年两党就“7000亿刺激政策”也曾有尖锐分歧,但随着危机发酵,最终双方“握手言和”,本次两党也会殊途同归,两党争夺不会过度影响国家利益。徐驰则认为,特朗普总统控制着参议院,民主党人控制着众议院,今年又是大选年,两党不会轻易妥协。疫情之前,特朗普主张减税,而民主党教育、医疗改革;而后期,民主党控制的众议院或对与疫情直接相关的救助法案予以放行,但涉及刺激本身的减税和大基建等,仍需观望。

以史为鉴,如果去掉“导火索”新冠疫情,那么目前引发流动性危机的根本原因不同,但传导逻辑相同,都是五步发展:

1.次贷危机时是因美国房价泡沫破裂;

2.过高的房地产业杠杆折断;

3.基于房地产杠杆的衍生品遭殃;

4.流动性危机扩散、市场大跌;

5.金融机构倒闭。

如今“表演”这五步的主角换成了美股,只是最后一步尚未出现,但需警惕。美联储都做了最大的努力,如果美联储没有降息为0,或拒绝大规模刺激,很难说现在的市场会是何面貌...以美元指数作为标尺来看,美元流动性危机已经明显缓解。而美财政部仍在“挣扎”,因两院就财政刺激仍有分歧,但最终达成妥协仍有希望。这些与2008年三季度的行情背景很是相似。历史上任何一轮经济危机都没有一步到位的,期间都要经过“抵抗”,股市有望迎来阶段性反弹。

财政政策

两个方向值得关注

如果美国财政政策“难产”,会给G7协同行动带来困难,从而令全球经济衰退的压力雪上加霜,此势必会加大我国经济下行压力,我国则大概率出台更有力的财政政策来应对:

一是中央财政方向,可能继续减税降费。疫情以来,我国财政减费降税已有1万亿左右;

二是地方财政方向,专项债的扩容值得投资者关注。

地方债中的专项债仍是看点,今年专项债扩容空间预期较高,但财政纪律要求更加严格,强调“专款专用,保持一定要有现金流支持”。专项债的支持方向一个是以通讯设备为代表的5G建设,另一是以生物医药为代表的医疗升级。近期,提高医疗装备发展项目所在专项债比例的相关政策已经出炉。而根据国务院《经济日报》的定调,已明确将生物医疗需求作为新的经济增长点。至于老基建,盲目大幅提高财政赤字(赤字率提高不大可能超过3.5%)、再走“4万亿”之路,重复性上马老基建项目取悦GDP成绩,并不可取,政府会谨慎斟酌传统基础设施建设。

危机兼具三重色彩

警惕债务危机萌芽

本轮危机仍未过去,而危机的属性已兼具疫情危机、债务危机和经济衰退三者叠加的色彩,以史为鉴,股市迎来修复不意味着大底已至,相反,任何宣扬“放水迎牛市”、“XXXX点铁底牢不可破”之说都是盲目的。流动性危机的解除,绝不意味着上述三警报的解除。

另一方面,主权债务危机已萌芽,例如黎巴嫩23日宣布停止其所有未偿还的欧元债券的支付。谁能保证不会再出现一只地区危机“黑天鹅”?上周末,管理层已释放明确信号,当下将全球定义为金融危机为时尚早,且我们拥有最大规模的信贷市场和外汇储备规模,做好国内稳定就是重大贡献。

- 证券市场红周刊 原创-

未经许可禁止转载、摘编、复制及镜像

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。