30岁前月薪能买1平米房,没想到这压力更大?

上一期我们看过了早期前往深圳奋斗的70后优秀代表鸣女士的故事,《理财智囊团》的第8期,我们再次将目光投回到90后身上。

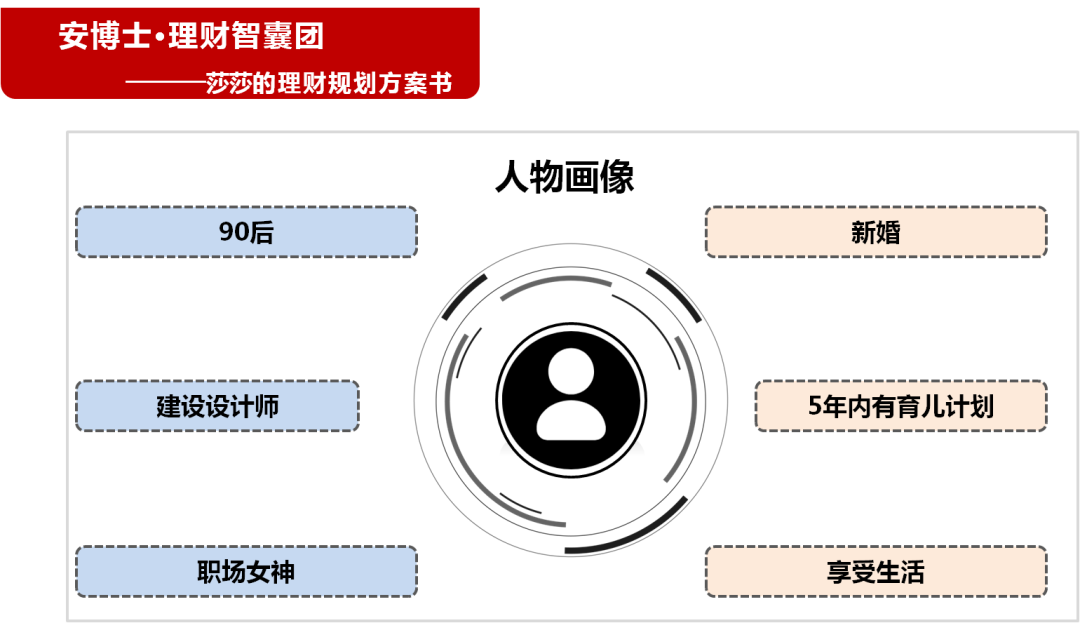

2020年,第一批90后也进入了30岁,这些曾经被认为奉行享乐主义的年轻一代,在职场上展露出更多光芒,也逐渐组建了自己的小家庭,更为理性、成熟的面对生活的一个又一个新课题。在这种社会角色的转变过程中,他们又在为什么思虑?(注:为了保护个人隐私,文中部分人物情节略作处理)

来自莎莎的疑问

安博士你好:

我现居湖南长沙,今年29岁,是一名建筑设计师,目前月薪1.3万左右,加上年终奖,年收入差不多18万。长沙的房价与同类省会城市相比是较低的,我一个月的工资能买上超1平方米的房子,生活还是较有幸福感的。

我每月支出大概5000元,加上我手头40万左右的资金,主要都用来买定期存款了,略有收益,也相对稳健。年初股市行情好,手机上买卖基金也很方便,我就买了部分基金试试水,开始收益还不错的,近期市场波动大,我就逐步卖出了,后续再怎么投,我还在观望中。

我刚结婚不久,也没什么大额开支,希望能更好的利用起闲余资金,赚点小钱。我个人计划的投资期限是2年左右,能接受的浮亏在5%左右,希望能达到15%的理财目标。

From:莎莎

安博士的分析

莎莎您好,无论身在哪个城市,能够拥有一份“幸福感”都是弥足珍贵的。在30岁之前在当地获得中上水平的收入,在同龄人中您的理财起点已经不低。从您的收支情况来看,按照您当前的消费水平,每月能有近60%的结余资金,这也为您的投资计划提供了更多可持续的发挥空间。同时您现在正处在事业的上升期,收入有望逐年提升,您的家庭小金库也将积攒更多“弹药”。

No.1

先找到您的投资意识误区

看到您将理财目标定为年化收益15%,可见您是希望能在这个阶段多冲刺一把,这会需要借助较高比例的偏股类资产来帮助实现目标。但您对浮亏的忍受度却明显较低,只承受相当于债券类资产的风险波动,去获得股票类资产的收益,这明显是做不到的。

如果要达到高达年化15%的收益率,您就需要配置有更高收益可能的资产,同时也需要承担相应更高的风险,建议您适当调整您的投资目标,例如年化收益10%,如果真能做到这个水平,考虑到复利效应,40万元在10年后本金加上投资收益即约104万元,总收益率高达159%。(所有测算均为理想状态下进行,即每年目标收益率达到10%,市场波动无法预测,存在亏损可能。理财规划不构成投资业绩表现的保证。市场有风险,投资需谨慎。)

此外,我也建议您能再次定位您的投资期限,以及避免频繁买卖。在较高波动的股市中会存在买卖时点的显著差异,如果因为可投资的期限太短,与后续的市场机会擦肩而过岂不可惜?这会显著影响到您最终的收益。择时的操作难度也是非常大的,很容易造成高买低卖的结果。

No.2

根据人生阶段设定投资目标

考虑到您所处的生命周期,大部分您的同龄人或许面临育儿选择,我们未雨绸缪,假设您在5年内有育儿计划,而子女教育金是需要提前准备的,因此我们将这设定为您当前主要的理财目标,教育规划的跨度长达十几年,也适合我们做更中长期的投资计划。

当然,教育规划的费用是因人而异的,具体还是要根据您家庭的教育观等因素作出判断。考虑到您本人具有较好的教育背景,家庭也具备一定的经济实力,应该较有意愿增加孩子教育方面的投入。

我们以目前长沙市某四所省级示范中学民办部的费用作为参考,初步列举1名孩子从幼儿园到大学前的教育费用如下(基本的教育费用变化空间不大,但考虑到实际需求,教育费用需要从宽规划,故在基础预算上设定了30%的上浮空间作为理想预算):

注:假设幼儿园起额外学习艺术类与语言类课程、小学起再新增学习体育类课程;因大学的教育成本因择校的不同存在明显差异,暂不列入本次规划中

根据以上测算,要想给孩子在教育上找到一个不错的起点,单个娃的基础教育成本就将近100万元,看起来压力不小,如何通过投资给您的小家庭减减压呢?

No.3

制定具体投资计划

我们以10%的年化收益作为您的投资目标,在投资标的的选择上,建议将您的资金分别配置在三类资产上:现金管理类资产、稳健理财类资产、追求回报类资产。

(1)追求回报类资产配置占比总资产55%

可以从您40万元的定期存款中拿出55%的资金(22万元)投资于追求回报类资产例如中长期业绩表现亮丽的偏股类基金产品,在当前市场环境下,您可以考虑定投入市分摊买入成本、分散风险。这部分资产需要忍受较大的短期波动以换取更多收益空间,可以用来应对发生在5年之后的教育金支出。

(2)稳健理财类资产配置占比总资产35%

大约35%比例的资金(14万元)配置稳健理财类资产,例如偏债类基金,或主要配置债券类资产的基金组合,这部分资产的波动性相对股票类资产小,主要在于“求稳”,在资产组合中往往起到“压舱石”的作用,也方便随时赎回操作,可以主要覆盖近5年内可能发生的教育支出。

(3)现金管理类资产配置占比总资产10%

大约10%比例的资金(4万元)放置在比如每日开放的银行理财产品、货币基金等流动性比较好的资产,应对家庭日常所需。

每月刨除开支后的可支配收入,也参照这个比例进行追加投入,让闲钱理财发挥更大效用。按照如上测算,通过合理投资,仅需4年不到的时间,莎莎就有望实现人生的第一个“100万”小目标,比仅靠工资足足快了4年。

考虑到子女教育等大额开支将由家庭成员共同承担,而且教育金计划的持续时间长,支出是分阶段发生。莎莎选择尽早进行理财规划,除了能为自己的教育计划备足底气,也能拥有更多可支配资金去扩充自己的生活选择,在婚姻生活中享受更多“幸福感”。

此外,在进行教育规划时,父母作为家庭的顶梁柱、孩子的保护伞,也要注意自己的医疗保险、养老保险等,为自己,也为孩子添加一份保障。

下期预告

60岁的老周投稿:退休了还需要理财吗?

如果你也有理财困惑,欢迎向《理财智囊团》投稿,我们期待您的来访!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。