三年为期布局A股中长期投资机遇 博时荣丰4月20日起发行

近期,受疫情及各种市场因素影响,全球资本市场大幅震荡,A 股上证综指自年初以来下跌近 7%,期间最大上涨 11.84%、最大回撤则超过了 14.62%,不少投资者战战兢兢,甚至走上了“追涨杀跌”的老路。在这样的行情下,无需择时、能帮助投资者管住手的封闭运作式基金受到市场关注。(数据来源:Wind/20200417)

4月20日起,博时荣丰回报三年封闭混合(A:009217 C:009218)正式开始发行。

该基金前三年采用封闭运作,封闭运作不仅有助于投资者避开“追涨杀跌”误区,同时减少了日常频繁申赎的冲击,无大量资金进入摊薄收益水平,提升投资体验,此外,还能让基金经理专注于投资,充分发挥专业研究与精选个股能力,把握中长期投资机遇。

此外,博时荣丰非常重视投资者的投资体验,严控风险,该基金在封闭运作期内股票资产占基金资产的比例为 10%—100%,仓位灵活,且将根据股票市场估值水平和上市公司盈利能力变化趋势来决定股票资产的配置比例,力争为投资者在复杂的资本市场中实现长期稳健增值。

吴丰树

博时荣丰回报三年封闭混合拟任基金经理

这样的运作设置也非常贴近拟任基金经理吴丰树的投资风格,吴丰树先生是博时基金权益投资价值组投资副总监,也是公募基金行业的投资老将,2008年起开始管理公募产品,以价值投资思维为导向,追求长期稳健的回报。

吴丰树认为投资是一门把握价值变化的艺术,他的投资框架可以总结为 24 字“价值投资、稳健回报;敬畏市场、灵活应变;精选个股、适度集中”:

“价值投资、稳健回报”是指希望在股价(严重)低于公司(内在)价值时买入,在股价(严重)高于公司价值时卖出;同时他认为价值投资并非是一成不变的,选股范围不局限于价值股或成长股,会注重复利和个股的绝对收益。

“敬畏市场、灵活应变”是指一般基于对公司近期盈利和未来成长性的预测,通过基本面深入研究判断公司内在价值,但预判本身充满不确定性,应始终保持敬畏,应时应势而变;投资需要考虑市场的资金面和投资者的情绪面对于股票价格的影响,并对投资组合做出相应地动态调整。

“精选个股、适度集中”则是指通过“自上而下”与“自下而上”相结合的方法精选个股(更偏好行业龙头)来获取投资收益在满足风险可控的前提下,一般保持中高股票仓位和行业适度集中的原则。

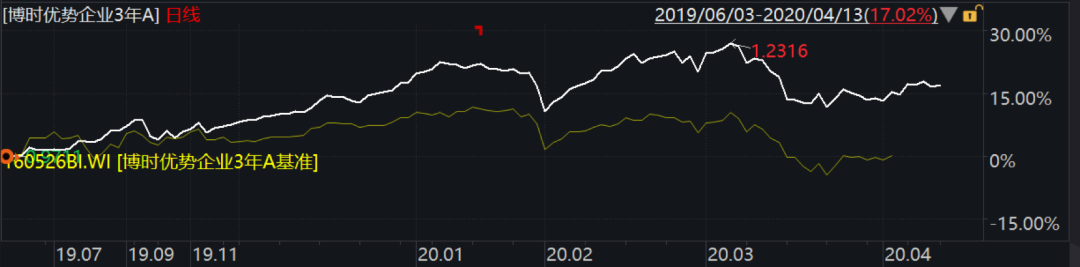

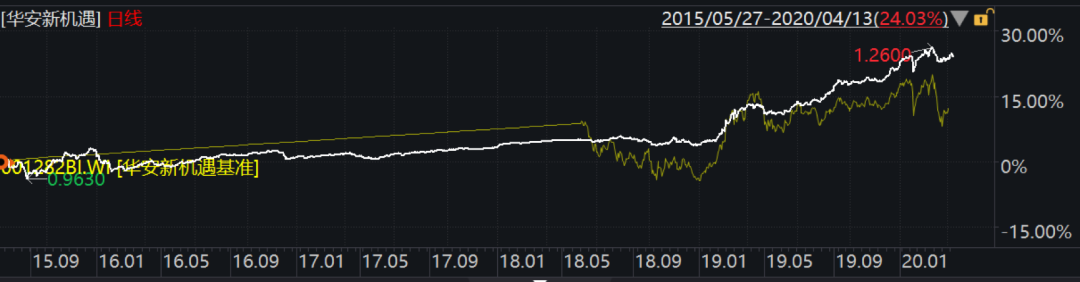

基于这样的投资理念和框架,吴丰树过往管理业绩较为突出,其过往共管理 7 只公募基金,任职业绩均超过同期上证综指涨幅,且任职年限三年以上的 4 只产品任职回报皆为正:

吴丰树过往管理公募基金任职业绩

数据来源:Wind,

基金经理过往管理业绩不代表本基金未来实际表现

“

展望后市,吴丰树表示,股市现阶段的调整已经反映了比较悲观的预期,出现趋势性下行的可能性相对较低,短期或仍以震荡为主,长期来看则比较乐观,相信市场会走出慢牛行情,现在或许是增加股票资产配置的大好时机。

他认为,首先疫情最终会得到控制,经济的停摆只是暂时现象。其次,国内股票市场的估值水平处在历史非常低的位置,与国际主要市场相比也较为便宜。以沪深300指数为例,当前静态市盈率仅约 11 倍,市净率约 1.3 倍,皆处于过去 15 年来很低的位置。更为重要的是,目前沪深300指数股息率已达到 2.5%,与10年期国债收益率水平相当接近。从大类资产配置的角度来看,股票市场非常具有吸引力。最后,从企业盈利角度来看,虽然短期面临压力,但从三年维度来看则不必悲观。国内政策层面十分重视股票市场的发展,鼓励发挥直接融资作用,促进经济的转型升级。同时,鉴于国内证券化率水平相对不高,未来国内股票市场还有很大的成长空间。(数据来源:Wind、博时基金/截至2020年一季度末)

具体投资机会方面,吴丰树表示重点关注以内需为主导的大消费方向(如医药、农业、食品饮料等)、逆周期或者弱周期的行业或板块(如建筑建材、黄金和传媒)、受益于利率下行的高股息股票(“类债股”)或低估的细分行业龙头以及基本面长期趋势较好的行业或主题(如线上服务、5G、物联网、新能源车等)。

”

博时荣丰风险等级:中

基金有风险 投资需谨慎

吴丰树任职期间:20080923-20091209

吴丰树任职期间:20090514-20110211

吴丰树任职期间:20110719-20130524

吴丰树任职期间:20121015-20180706

吴丰树任职期间:20130222-20180706

吴丰树任职期间:20130514-20180706

吴丰树任职期间:20150527-20180706

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。