总是管不住追涨杀跌的手?咋办?

来源:老罗话指数投资

本文字数:1572字

阅读时间:5分钟

1

贪吃的嘴以及追涨杀跌的手

不知道你有没有这种经历…

其实在日常生活中,我们的自制力没有想象中好:

同样地,基金投资中,我们总是管不住“追涨杀跌”的手…

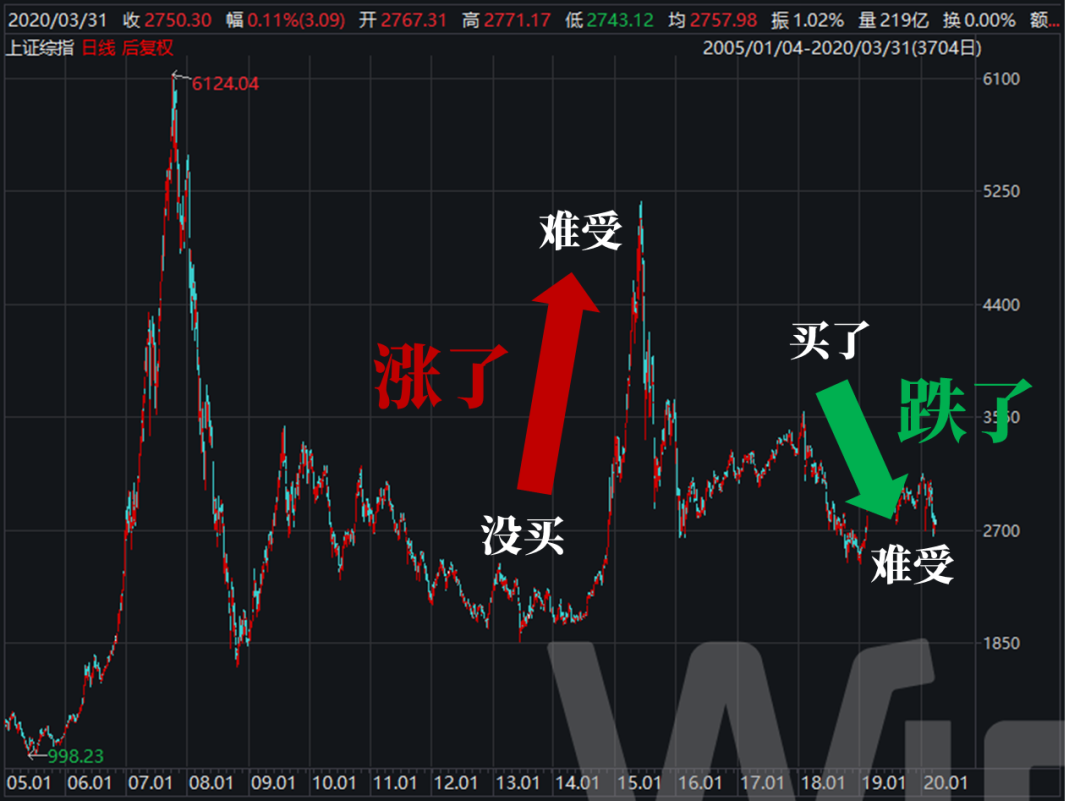

下述图表中上图是上证综指2005年初到2020年3月末的涨跌走势图,下图是该时间内偏股型及普通型基金发行份额,简单而言就是大家买入新发行的主动权益基金份额。可以看到市场涨起来之后,买主动权益基金的人很多,市场跌下去之后,买的人非常少。都在贵的时候买,便宜的时候却不买,怎么赚得到钱呢?

图:2005年至今上证综指收盘价及偏股型与普通股票型基金发行总份额对比

数据来源:WIND,上图为上证综指,下图为普通型基金及偏股型基金发行份额,数据区间2005/1/1-2020/3/31。指数过往业绩不代表其未来表现,投资需谨慎。

这就是投资者在基金投资中潜意识的“追涨杀跌”——市场起风了,还不跟进?市场回调了,谁会买啊?

面对基金短期随市上涨,我们应该获利离场吗?

面对基金反复下跌,我们应该忍痛割肉吗?

对抗追涨杀跌的诱惑,我们应该更佛系一些:

心中有四海、容得下波动;

跌时不溅泪、涨时不惊心;

用一颗平常心,静静等待时间的馈赠。

2

助推理论:缺乏自制力的解决方案

缺乏自制力有啥坏处?2017年诺贝尔经济学奖获得者,美国经济学家理查德·泰勒认为:自制力缺乏,导致长远规划与短期行动之间存在差异。

那么我们又该如何走出困境呢?

理查德·泰勒认为通过助推理论(Nudge)能有效避免我们由于缺乏自制力从而导致决策失误!

助推(Nudge),原意“用胳膊肘等身体部位轻推或者轻戳别人的肋部,以提醒或者引起别人的注意”。

理查德·泰勒将其引申为在面临选择时提醒自己可能犯的错误,通过提出相应的策略让期望发生的选择变得更有吸引力。

具体而言,我们可以通过以下两种方法解决自我控制问题:

3

基金定投助力解决追涨杀跌

基金投资如何利用助推理论?我们可以采用承诺策略:采用基金定投策略,给自己的投资历程一个承诺。

假设你是一位月薪8千的工薪阶层,剔除必要开销后,每月有1000元资金可进行随意使用。

这笔钱你会如何处置?是投资?是定存?还是买包包?

基金定投策略相当于给自己一个承诺:每个月拿出一部分资金进行基金理财,避免外界“诱惑”。

基金定投帮我们解决了啥时候买的问题

假如您想把每月的1000元资金存起来一次性买入,就面临什么时候买的问题:

现在买,如果一个月后下跌了,难受!现在没买,一个月后涨了,更难受!于是就被迫尝试预测——下个月会不会涨呢?下个季度会不会涨呢?说实在的,这样的预测太难了。

图:2005年至今上证综指收盘价

数据来源:Wind,数据区间2005/1/1-2020/3/31。指数过往业绩不代表其未来表现,投资需谨慎。

基金定投就不一样了,它是陆陆续续买入的,可能某次会买得贵了一点,另一次也会买得便宜,最后其实你是以这段时间的平均价格买入。

基金定投帮我们解决了追涨杀跌的问题

还记得这个案例吗?市场涨起来之后,买基金的人很多,市场跌下去之后,买的人非常少。

图:2005年至今上证综指收盘价及偏股型与普通股票型基金发行总份额对比

数据来源:WIND,上图为上证综指,下图为普通型基金及偏股型基金发行份额,数据区间2005/1/1-2020/3/31。指数过往业绩不代表其未来表现,投资需谨慎。

如果我们把申购金额改成这样会不会好一些?

基金定投采用“固定时间、固定金额”的策略,基金申购量是均匀的:无论市场是上涨还是下跌,均采用定期定额的基金投资方式。

首先避免了需要选择入场时间点的大难题。

同时顶住了“亏损”的压力,市场处在低位时用低成本买入更多筹码。

虽然是中庸之道,却在不知不觉中帮我们战胜了自己,同时也战胜了这个市场上大多数追涨杀跌的人。

老罗话指数投资

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。