连续五尊金牛加持!明星基金经理揭秘二季度“消费+科技”大布局丨基金

A股会是全球相对最为稳健强劲的市场。5G硬件终端、5G软件应用和新能源,将是李晓星未来一段时间于科技板块的三个主投方向

银华基金公司旗下明星基金经理 李晓星

《投资时报》记者 邓妍

“投资是一场寻找圣杯的旅程,各种类型的投资者就像是从地图各个方向出发的蚂蚁,一起怀揣着梦想,出发去寻找那传说中的圣杯。”

“有一句话化繁为简说出了投资的本质——投资的修炼就是用一辈子去理解最简单的事,以合理的价格买入优质的公司,长期稳定的超额收益就是绝对收益。”

这是3月31日,明星基金经理、银华基金股票综合策略投资部团队长李晓星欣闻自己管理的银华中小盘精选(180031)荣获“七年期混合型金牛基金”奖时,写下的一篇感悟中的几段话。

寥寥千余字感悟,向信任他的投资人,描绘出自己的心路历程。

作为2015年至2019年连续五届蝉联金牛奖的实力基金经理,李晓星是全市场罕见的五年五夺金牛奖的三位主动权益类基金经理之一。Wind数据显示,他管理的银华中小盘精选、银华盛世精选、银华心怡等多只基金长期业绩均十分优秀。以银华中小盘精选为例,截至2019年12月31日,自成立7年多来累计回报436.83%,成立以来年化回报高达24.99%;此外,近5年、6年、7年,该基金均排名同类前三,长跑耐力惊人。

受疫情在全球蔓延的影响,全球股市与商品价格近期均出现了大幅下跌,作为一名投资管理业绩十分优秀的基金经理,李晓星对二季度及未来一至两年的投资判断有哪些可供参考借鉴?站在一至两年的维度,为何他会认为当前时点是权益投资较好的介入时机?他对权益市场的主要投资方向有何新的思考及布局?

《投资时报》记者近日对李晓星专访时了解到,在他看来,A股会是全球相对最为稳健强劲的市场,很多行业未来1—2年的成长逻辑并未因疫情破坏,但估值在大幅下跌中已至较低水平。未来,他看好的方向首选消费和科技两大板块。

值得注意的是,于4月13日起发行、拟由李晓星掌舵的银华丰享一年持有期混合型基金(009085)正处于发行期。这只新基金将自下而上筛选具有良好治理结构、优秀管理团队,且在财务质量和成长性方面优秀的公司进行投资。由于该基金具一年持有期的设计,有望帮助投资者低位把握“播种”时机,分享企业长期成长的丰硕“果实”。

连续五年五尊金牛奖加持

你是否为了调研终端需求跑断了腿?

你是否在孤灯下翻看了一张张的报表?

你是否回顾了每一笔交易的得与失?

乍一看,你很难想像上面这样一串类诗歌写作手法的文字,出自一份基金经理的路演PPT,更很难将它与纯理科背景的李晓星联系在一起。但信奉天道酬勤的李晓星,兴趣爱好广泛,似乎总能将不同角色浑然天成。从“石佛”李昌镐到喜爱打篮球,从《孙子兵法》到热衷于魔兽争霸等电竞游戏,从梦想当一名考古学家到成长为金牛基金经理,每一次对李晓星专访时,《投资时报》记者总会听到、感受到不同的内涵。

本科毕业于北京理工大学的李晓星,学的是自动化专业,此后,他在英国分别拿下帝国理工大学自动化、剑桥大学工业管理两个硕士学位。2006年,李晓星加盟全球电力和自动化技术领域的领导厂商——ABB;2011年2月,正式踏入资产管理行业,进入银华基金,历任行业研究员、基金经理助理、基金经理。

2015年以来,李晓星连续五年、五度斩获“金牛奖”,现在同时管理着银华中小盘、银华盛世精选、银华心怡等基金,难能可贵的是,无论是成立期限较长的基金,还是成立时间较短的基金,李晓星和他的团队管理的产品都获得了正收益,且时间越长,业绩越能绽放出“时间玫瑰”的芬芳。

以银华中小盘精选为例,《投资时报》记者查阅Wind最新数据了解到,截至今年4月15日,成立7年多来,银华中小盘精选总回报高达445.98%,同期沪深300指数、偏股混合型基金的数据分别为48.41%、133.13%;年化回报24.22%,大幅超越沪深300、偏股混合型基金5.17%、11.42%,在373只同类可比基金中,排名高居第二。

李晓星自2015年7月管理银华中小盘精选以来,累计收益达到97.48%,超越基准回报高达89.54%。

银华中小盘精选自成立以来的业绩表现

数据来源:Wind,截至2020年4月15日

《投资时报》记者注意到,即将由李晓星担纲管理、正处于发行期的银华丰享基金,可将60%—95%的基金资产投资于股票,其中,港股通不超过股票资产的50%。作为一只偏股混合型基金,其优势在于股票仓位较为灵活,攻守较为均衡。尤其在目前A股和港股估值都处于历史低位水平,基金经理可根据沪港深三地股票的投资价值灵活配置,更好把握投资机会。

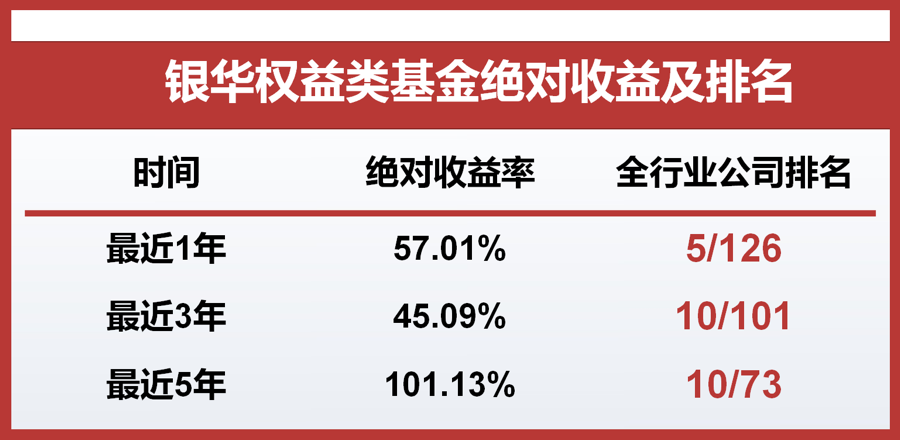

值得一提的是,七度加冕金牛基金管理公司的银华基金实力雄厚。海通证券数据显示,截至2019年末的最近一年、最近三年、最近五年,银华权益类基金绝对收益率均排名全行业前10,其资产管理总规模超过6200亿元。

银华丰享除了有强大的投研平台以及基金经理保障外,产品设计也是为基金投资者“量身定制”。其一年最短持有期的设定(即认购或基金成立后任意时点申购,每笔基金份额持有满一年后可随时赎回),可以帮助投资者约束自身行为,避免追涨杀跌、频繁操作带来的浮亏变实亏,也可以降低交易成本;其次,银华丰享实行浮动费率,基础管理费率只有0.8%,对持有期间年化收益率超过10%的部分提取 10%的业绩报酬。经过测算,只有在持有本基金期间的年化收益率达到17%时,才等于普通主动权益类基金的1.5%管理费。

银华基金旗下权益类基金绝对收益及排名概况

数据来源:海通证券,截至2019年12月31日

A股会是最稳健强劲的市场

受疫情在全球蔓延的影响,全球股市与商品价格出现了大幅下跌,主要经济体的利率接近零利率水平,也引发了全球投资者对于货币政策失效的担忧。但是站在一至两年的时间维度上,李晓星认为当前时点是权益投资比较好的介入时机,他对权益市场保持乐观的态度。

“疫情的蔓延虽然迅速而且严重,但已经迅速引起全球各国的高度重视,对于这种传播力很强的疾病,阻断传播、充分重视就是最好的手段,中国的防控已经提供了很好的成功案例。”李晓星认为,疫情的成功防控只是时间问题,欧美主要经济体新增病例不再环比新增应该是一个可以观测的明确信号。

在他看来,中国的疫情防控已经取得成功,经济正在迅速恢复中,实体经济最困难的阶段已经过去,且中国的货币与财政政策应用空间相对最大,因此,A股会是全球市场中相对最为稳健强劲的市场。

值得注意的是,从李晓星的研究看,很多行业未来1—2年的成长逻辑并没有因疫情冲击被破坏,但估值在大幅下跌过程中已经到了较低水平,如果考虑1—2年时间维度的估值与业绩增速匹配度,这些行业已到具备较高吸引力的阶段。

他向《投资时报》记者透露,未来他们看好的方向主要有消费和科技两大板块。

李晓星主要看好的两大板块及逻辑

消费中,以必选消费、可选消费为主作为大消费方向的核心配置。这是因为,消费行业趋势向好的格局不变,站在一年维度,消费需求会完全恢复;展望今年下半年,环比消费需求也会出现显著回升。

科技板块今年以来经历了一波不小的调整,很多科技股的跌幅甚至达到40%到50%。“现阶段我们对科技股并不悲观,因为它已经把风险释放掉了,二季度,是科技股的建仓时机。”

具体而言,5G硬件终端、5G软件应用和新能源,是他在科技领域里的三个主攻方向。

李晓星详细向《投资时报》记者分析指出,科技板块投资方面,今年他们首选消费电子领域是因为,“受疫情整体影响,今年设备投资会比预想的要多;从手机应用领域来讲,景气度可能会往后推迟到今年下半年或明年才开始表现;5G应用中,我们看好计算机里数字经济相关的标的和传媒领域里内容相关的标的。”

引起记者留意的是,李晓星专门提及数字经济。

“这次疫情改变了大家很多的生活方式,数字经济,也会是一个很重要的投资方向。相比去年底,我们把数字经济加到了科技方向里面。”

此外,还有新能源里电动车方向也是李晓星的主攻点。

“电动车在去年年底,我们相对判断偏谨慎,因为当时股价位置预期有点过高。受疫情影响,这一板块的很多股票跌幅在40%到50%,大部分风险释放了。所以我们认为,买这些类型的股票,可能是一个亏时间,不亏钱的事情。”

这种思路,或许就是他常提及的一个大道至简投资方法的最佳映照——“以合理价格买入优质的上市公司,坚持做稳定的超额收益就是绝对收益。”

我国基金运作时间短,不能反映股市债市发展的所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。基金有收益波动风险,投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

注:七获金牛基金管理公司(评奖机构:中国证券报;获奖时间:2006.2、2007.1、2008.1、2010.5、2011.4、2018.3、2020.3)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。