2800点上下,投基取巧的机会来了!

【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:老司基一枚

最近两个月来,美股四次熔断、港股史上第三次破净、全球股市跳水,A股也围绕2800点做“俯卧撑”,在这个时候,你是纠结观望还是进场战斗?

其实,如果是股民,我还真心想劝你三思而行,无论市场涨跌,炒股都是个专业活,即使是牛市,能赚到钱的毕竟是少数。中国证券投资者保护基金有限责任公司日前发布的《2019年度全国股票市场投资者状况调查报告》显示,2019年结构性牛市行情下,有盈利的散户占比为55.2%,而专业机构投资者则有91.4%是盈利的。这铁证如山的数据,就是告诉我们一个事实:专业的事交给专业的人来做。尤其,现在创业板也实行注册制了,市场会加速优胜劣汰,小散炒股只会越来越难,还不如巧借公募基金专业之力进行理财。

现在无论是2800上下震荡的A股,还是3次破净的港股,估值都处于历史低位,中长期配置价值相当突出,机会是跌出来的,已有很多基金公司都开始瞄准危机后的投资机会着眼未来2-3年的投资布局。我们小散这次当然要抓住机会投基,选择基金取巧啊!但很多朋友会问:现在市场上基金比股票还多,到底该选哪个?

作为一名摸爬滚打十余年的老司基,今天跟大家分享下本人投基取巧的“四绝招”:

第一招:背靠大树好乘凉

在大资管时代,公募基金行业也呈现强者恒强的龙头效应。所谓“大块头有大智慧”!基金公司的核心竞争力就是人才,就是战斗力强的投研团队。大型基金公司“兵强马壮”,综合实力雄厚、平台机制完善、人才济济、产品线丰富,为基民赚钱的能力也是杠杠滴!

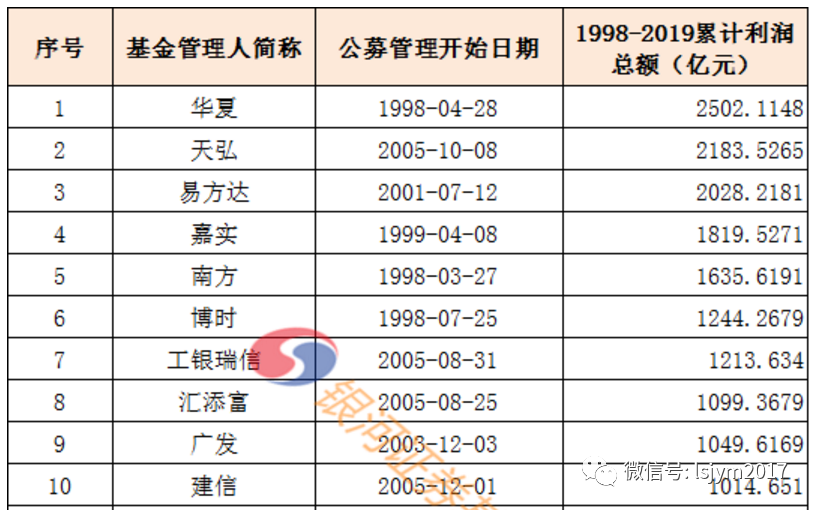

银河证券数据统计,截至2019年末,公募基金成立20多年来,累计为投资者赚取收益近32889.08亿元,其中占据前十的公司为投资者创造收益均超过千亿元。所以我们投基取巧的第一步就是要选对平台跟对人,选择实力强大的基金公司就迈出了成功的第一步。

数据来源:银河证券,《公募基金1998-2019年末基金利润数据评价报告》

第二招:选对产品管住手

长期以来困扰基民投资的一大痛点就是追涨杀跌,在净值起伏波动中频繁申赎,最终导致基金赚钱而自己没赚钱。

老司基的经验是,既然自己手痒管不住“追涨杀跌”的手,那就让基金公司出马,帮我们一把,定开基金和持有期模式基金就是这样的存在,都是从产品设计源头上,帮我们管住手。前者封闭运作+定期开放,兼顾流动与收益;后者有一定锁定持有期,并且随时可以申购或定投,相当于具有“封闭持有期+可定投”的功能,既引导投资者长期持有,又给基金经理提供了更为良好的投资运作环境。从历史经验看来,基金持有时间越长,赚钱概率越大。

根据中国基金业协会2018年发布的《公募基金20年专题报告》显示,1998年至2017年偏股型基金在近19年年化收益率为16.18%,超出同期上证综指平均涨幅8.5个百分点,跑赢上证综指1倍。

第三招:A股港股全进攻

Wind数据统计,截至今年4月28日,南向资金年内累计净流入2477.89亿港元。数千亿的聪明钱都南下增持港股蕴藏着怎样的投资机会,想想都激动!

数据来源:WIND,截至2020年4月28日

的确,现在港股A股化趋势越来越明显,目前港股有70%的上市公司来自于中国内地,未来还有更多的互联网龙头和创新生物科技企业会持续在香港上市,并逐步纳入港股通可投资范围。A股有港股没有的很多消费白马股,港股也有A股缺少的“稀缺资产”,比如互联网龙头、体育品牌,博彩等行业的股票。而且目前南下资金占比越来越高,内地资金占比提高,港股也会越来越跟A股同步。

现在港股处于历史极值附近,恒指还遭遇了史上第三次破净。Wind统计,在这三次破净或接近破净后的一年里,恒指都涨幅明显(27%到83.8%之间)。而且恒指动态股息率已接近4%,在全球无风险收益率下行趋势中,港股股息率具备足够吸引力。

在A股和港股变得越来越一体化的背景下,投资更明智的做法是:不要把A股和港股分开看,而要当成一个大的投资池,从中精挑细选优中选优,哪边机会大就重配哪边。目前越来越多的基金产品都设置了一定的比例来投资港股。

第四招:基金经理要跟对

投资是门博大精深的学问,一般人很难掌握,何况是还要在沪港深三地游刃有余。要知道港股的玩法跟A股是不一样滴,香港是高度成熟的市场,里面都是机构在博弈,而且港股T+0,没有涨跌停,小散过去可能“玩得就是心跳”。所以最好的办法是选择有A股和港股投资经验的老司机,借助顶尖基金经理来玩转沪港深三地。

对于主动权益类基金来说,基金经理的能力至关重要,他在很大程度上影响了一只基金的表现。从今年一季度的基金业绩榜单看,权益类基金收益两极分化,其中排名首位的基金回报为26.90%,而垫底的跌幅达22.15%。首尾相差近50个百分点,这背后不仅和基金风格相关,更与基金经理的操盘水平密切相关。

按照上面这“四绝招”筛选下来,目前市场上正在发行的嘉实瑞成两年持有期混合型基金就很有优势,值得关注。

基金管理人:嘉实基金是首批老十家基金公司之一,投研战斗力满格,公司研究人员超过250人,70多名资深的投资经理,各策略组长平均从业年限15年,从根本性保证了嘉实投研能力。自成立以来旗下公募基金产品为投资者创造回报达1819.5271亿元。

两年持有设计:嘉实瑞成通过两年持有方式,帮助客户管住“频繁操作的手”。对每一份认购/申购的基金份额分别计算两年的“锁定持有期”,投资者持有的基金份额自锁定到期日的下一工作日起,如需要可申请赎回。简单讲,就是不管你是认购还是申购,总之你入场,该笔份额就得持有2年,2年后才能赎回或转换。

A股为主,港股为辅:嘉实瑞成是一只既能投A股,也能兼顾港股的产品,其股票资产占基金资产的比例为50%-95%,其中投资于港股通标的股票的比例占股票资产的0-50%。

拟任基金经理:张金涛,是业内少有的兼具A股和港股投资经验的沪港深投资大咖,具有17年投研经验的AH股市场老司机,拥有着不同于一般基金经理的丰富人生阅历,此前曾任中金公司研究部能源组组长,润晖投资高级副总裁,负责能源和原材料等行业的研究和投资。2012年加入嘉实基金专攻海外市场研究,现任嘉实基金董事总经理、港股通投资策略组投资总监。

老司基把张金涛目前管理的基金的过往业绩都整理了一下,拉出来让大家看看,是不是有了中长期投资的理性思考啦:

嘉实沪港深精选基金2016年5月27日设立以来,截至2019年末,净值阶段上涨69.40%;分别超越同期上证综指和业绩基准61和34个百分点。

嘉实瑞享基金2018年8月3日设立以来,截至2019年末,净值迭创新高,阶段上涨39.48%,大幅跑赢基准及市场。

嘉实沪港深回报基金2017年3月29日设立以来,截至2019年末,净值阶段上涨39.14%;分别超越同期上证综指和业绩基准45和18个百分点

风险提示:基金投资需谨慎。在进行投资前请参阅相关基金的《基金合同》、《招募说明书》等法律文件。了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。