融合短线区间交易的A股趋势跟踪系统构建

【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:华宝财富魔方

分析师:张青(执业证书编号:S0890516100001)

分析师:李亭函(执业证书编号:S0890519080001)

1. 本期专题:融合短线区间交易的A股趋势跟踪系统构建

趋势跟踪策略是常见的量化交易策略,用于捕捉资产的不同时间周期动量效应,趋势跟踪系统具有低胜率、高盈亏比的特点,较适合于单边市场,其优势在于可以把握大的波动交易机会,在我们的A股择时体系中,趋势跟踪系统是一个重要维度。然而,近期A股市场的波动较大,行情来回震荡,在这种市场环境下,传统偏中线(月度以上频率)维度的趋势跟踪系统效果可能不佳,而短线快进快出型的相对高频的区间交易系统则更适于震荡行情。但区间交易的问题在于存在潜在丧失大波段交易机会的风险,仅适合于震荡市。那么如何融合一个系统,可以融合短期区间交易与中期动量交易,充分发挥两者的优势呢?本期专题,我们对此进行尝试。

具体做法如下:

(1)我们首先用一个长线系统判断市场目前处于震荡行情或是单边行情。

(2)如果步骤1判断市场处于单边行情,则用一个中线系统,也就是传统的趋势跟踪策略,来捕捉单边行情。

(3)如果步骤1判断市场处于震荡行情,则转而使用一个短线系统来应对震荡市场。此短线系统设有动态止盈止损,并具有快进快出的特点。

1.1. 短线区间交易系统

MACD指标的金叉死叉较适合于区间交易,且具有快进快出的特点,我们以经典的MACD指标为基准构建系统,并进行改进。首先,仅当金叉发生在0轴之下时,才发出做多信号,这样达到了信号过滤的目的,避免参与过小波段,同时也规避的市场在阶段性高位的追高买入。其次,平仓信号除了死叉之外,我们又使用了ATR生成了一个动态止盈止损线,当标的价格从最高点回落n倍的ATR时,即会触发止盈或止损。ATR的计算公式如下:

其中,H为当日最高价,L为当日最低价,PDC为前日收盘价。我们对计算得出的ATR做了移动平均处理,使其平滑化。

我们分别在沪深300,中证100,中证1000三个股票指数上对此短线系统进行测试。测试时间为2005年1月至2020年3月,手续费为千分之一,策略为多头策略。(后面对中线和综合系统的测试都使用此设定)在经过适当的优化后,收益曲线如下所示:

从上面的回测结果可以看到,短线系统在股指几次大涨中都没有跟住趋势,导致整体无法跑赢大盘。但是在市场震荡的时候表现十分稳定,回撤得到控制的同时有小幅的上涨。这达到了我们对短线系统的预期,具体回测结果参见表1。

1.2. 中线趋势跟踪系统

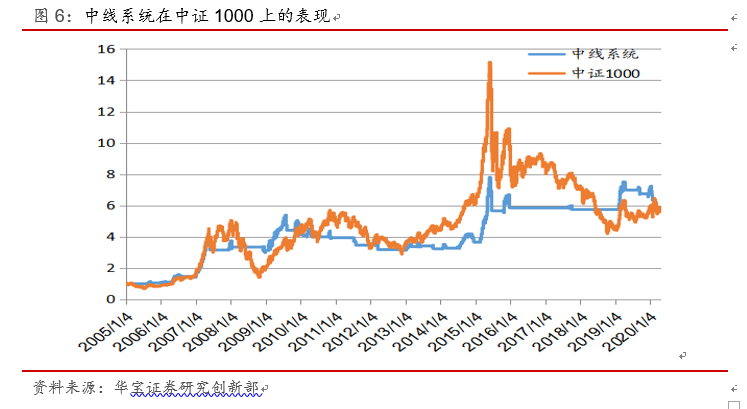

对于中线系统的构造,我们使用了布林带。上轨和下轨分别为过去n天价格的均值加减标准差的2倍。当标的价格上穿上轨时,触发做多信号;当标的价格下穿中轨时,触发平仓信号。在经过适当的优化后,测试结果如下:

中线系统表现出和短线系统相反的特点。可以看到,中线系统有效的把握住了几次大行情,但是在市场震荡的时候表现不佳。

1.3. 综合趋势跟踪系统

从上面的回测中可以观察到,中线系统和短线系统有截然不同的收益特点。因此,将两者有效结合,理论上可以达到更好的效果。在综合趋势跟踪系统中,我们用一个长线系统来区分震荡市和趋势市。长线系统和中线系统的构造方法相同,区别在于回看长度更长。当长线系统发出看多信号时,也即市场趋势看多时,我们启动偏中线的趋势跟踪系统;而当长线系统不发出交易信号时,则启动偏短线的区间交易系统。其背后的交易逻辑在于:当市场长期趋势向好是,应尽量持有标的,享受牛市,而当长期趋势偏空时,则应避免持仓,持币为上;而当市场的多空趋势不明朗时,则市场可能进入震荡态势,此时区间交易系统则较为适用,因而采用快进快出的区间交易思路,并做好止损。

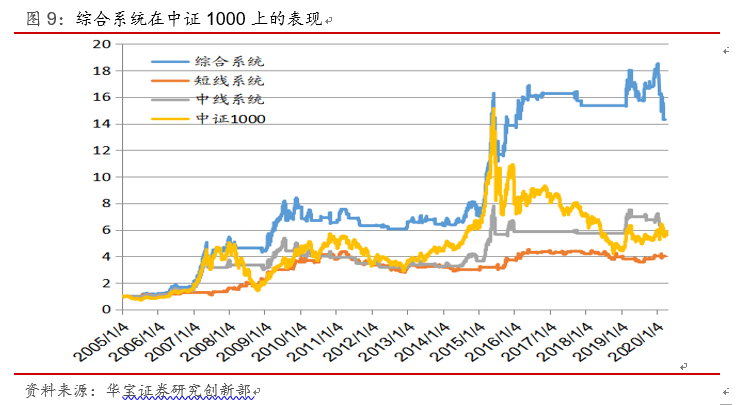

进行适当的优化后,综合趋势跟踪系统的回测结果如下:

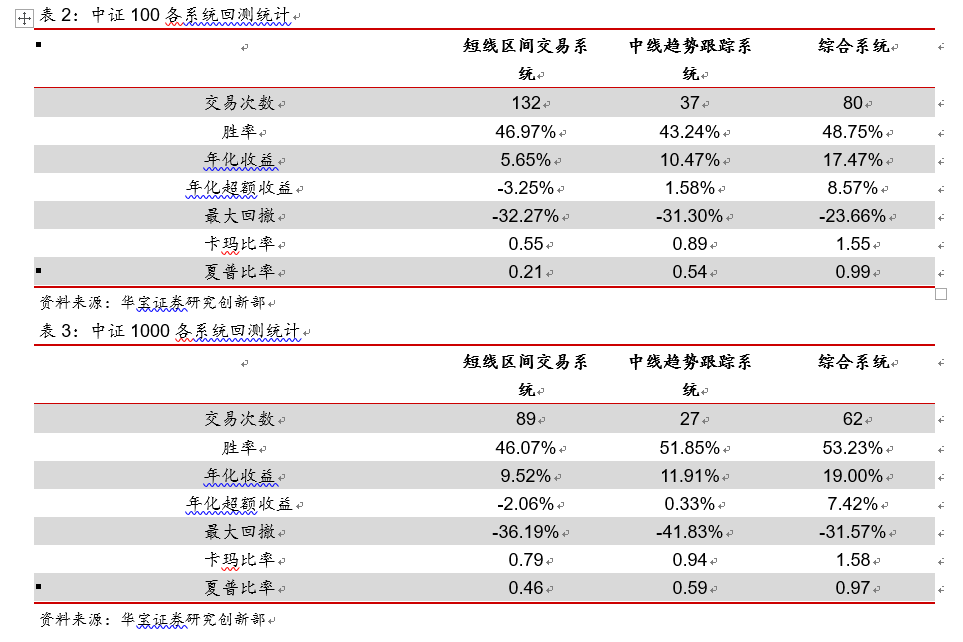

可以看到,综合系统显著跑赢中线系统和短线系统。下面的三张表格详细统计了各系统在回测中的表现:

从表中可以看到,综合系统除了收益更高之外,在胜率以及回撤控制上也有提升,从而收益风险比提升,可见融合了区间交易与趋势跟踪之后,系统的性能得以显著提升。

2. 本期资产择时观点

2.1. A股市场展望

4月A股市场整体表现靓丽,沪深300指数涨幅超过6%。事后看,A股的上涨,一方面得益于流动性的宽松支持,另一方面海外权益资产的大幅反弹也对A股形成提振。从当下A股的估值看,目前A股的PB估值处于过去5年10%以下的历史分位,估值较有优势,而当前稳增长的政策主基调下,流动性宽松成为常态,从而A股估值的提升较有空间,再考虑到5月底两会召开前,维稳预期的存在也有助于A股上行,因而对当前A股的走势,不易看得太空,但向上的空间也可能不足,这源于当前基本面的疲弱,A股的持续上行缺乏坚实的盈利支撑,而近期市场的缩量上涨本质也反映了投资者的做多情绪并不十分坚定。我们预计A股近期整体可能维系震荡格局,整体建议维持中性仓位,并在操作节奏上给予一定把控,适度高抛低吸。投资主线上,一是在当前稳增长的政策基调下,汽车、家电等可选消费板块在政策上较为受益,且前期涨幅不大,可能存在补涨机会;二是科技板块具有进口替代的长期投资逻辑,且两会召开前,市场历来有炒作主题成长的惯例,5月也可适度关注。

2.2. 港股市场展望

4月港股市场得益于海外权益市场以及A股的上行带动,也同步录得上涨。尤其是南下资金的涌入成为港股上行的重要推手,这体现于H股指数ETF基金的领涨。当前AH溢价指数在127附近,依旧处于过去几年的相对高位,意味着港股的估值修复仍有空间,中长期港股投资的性价比较高,但短期港股的走势,既受海外权益市场影响,又与A股形成联动,投资逻辑的复杂度较之A股要高,而当前A股的基本面较之海外相对更为确定些,故权益资产的配置我们依旧建议以A股为主。

2.3. 黄金市场展望

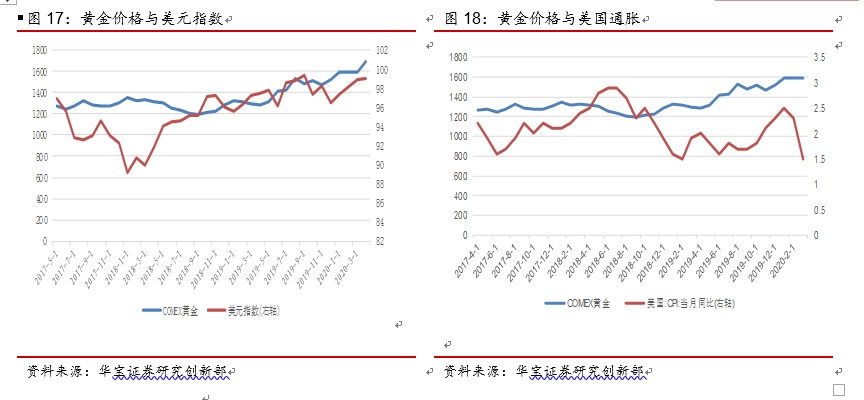

4月黄金市场表现靓丽,主要驱动因素应在于全球流动性危机缓解后的利率下行驱动,而4月美元指数的高位回落,也对黄金价格的上行形成正向刺激。全球量化宽松,尤其是美国的无限量货币供应政策,带动了利率的快速下行,但全球经济又因为疫情的扩散而加速衰退,一反一正导致实际利率水平反倒有上行风险,再考虑到自2019年以来的这轮黄金价格上涨,已有不小涨幅,本身就积累着获利盘的兑现压力,我们预计近期黄金价格可能在高位震荡一段时间,短期不建议再度追涨黄金。但从年度以上的时间周期看,全球货币政策的宽松可能催生的是新一轮通胀,而大宗商品价格倘若由于供给端的受限而走高(尤其是原油价格),则会进一步加剧通胀预期,黄金长期走牛的逻辑仍较为清晰。黄金配置上,我们始终坚持逢低买入是大的投资方向,而近期黄金价格倘若能有所调整,则将是加仓配置的一个重要时点。

2.4. 债券市场展望

4月债市表现靓丽,尤其是短期利率下行较多,利率期限结构呈现陡峭化。近期长短端利率的分化,本质反映的是债市投资者对目前宽货币+宽信用政策组合的纠结,短端利率更多反映的是货币市场的流动性宽松,而长端利率则考虑的是财政发力对利率的潜在挤出效应以及名义GDP增速提升对未来长债走势的压制。展望后市,稳增长的政策主线下,货币政策仍将维持宽松基调,流动性对债市形成支撑,但近期地方政府的债券供给加大,尤其是久期拉长。相较之下,中短期利率债较之长端的机会更确定一些,利率曲线的陡峭化可能仍将延续一段时间,债市投资依旧建议缩短久期,以中短端投资为主。

3. 大类资产多维度择时体系跟踪

3.1. A股市场择时跟踪

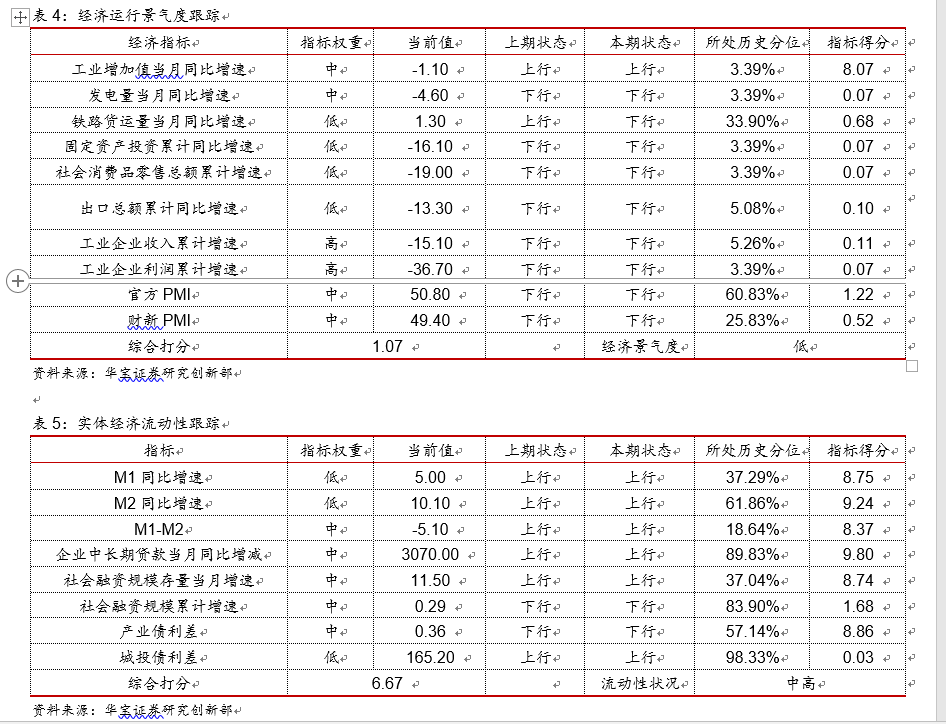

我们采用多维度综合打分的方法对A股市场未来走势进行研判。择时维度涵盖经济增长、实体流动性、动量趋势以及投资者行为监测。截止2020-5-6,我们跟踪的宏观经济运行指标综合打分为1.07 分,对应景气度研判“低”。其中,工业生产有所放缓,从分项来看,投资、消费以及出口依旧处于下行趋势。工业企业利润仍偏弱,依旧处于历史过去三年的低位。

流动性方面,当前我们跟踪的指标综合打分6.67 分,流动性状态研判为中高。从货币供应量的角度来看,M1、M2、M1-M2维持上行趋势,货币供应量增加。社会融资规模累计增速处于下行趋势,企业中长期贷款维持上行趋势,企业融资环境未有明显改善。利差方面,城投债利差仍处于历史高位。

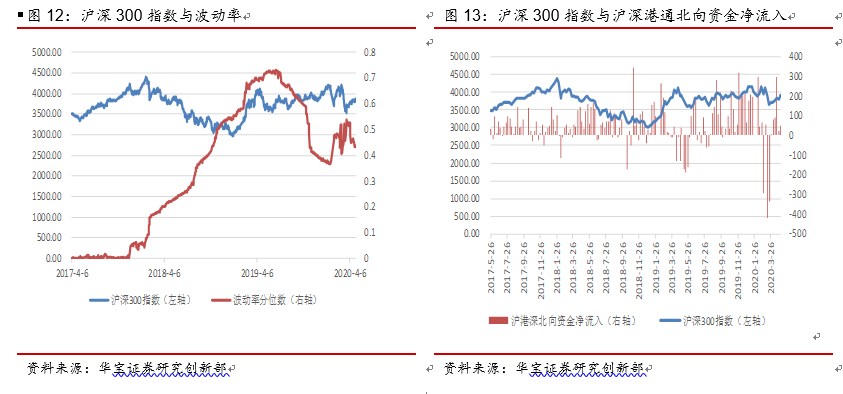

A股择时我们综合考虑经济运行、流动性、动量趋势以及事件驱动维度。从动量趋势看,基于周K线构建的唐奇安趋势跟踪指标,短期看多,他期限看空,市场上涨趋势较弱。

事件驱动方面,从分项指标看,市场估值处于低位,沪深300一致性指数、沪深港北向资金净流入和沪深300指数PB发出看多信号,其他事件驱动指标未发出信号。

3.2. 债券市场择时跟踪

对于债券市场,我们主要从经济运行(与A股跟踪采用同一指标体系,但影响逻辑完全相反,经济景气度越高,逻辑上越有利于权益资产,利空于债券资产)、通胀、流动性(具体划分为货币流动性与实体流动性,其中逻辑上货币流动性与债券投资回报率正相关,实体流动与债券投资回报率反向相关)动量趋势以及估值5个维度进行跟踪。

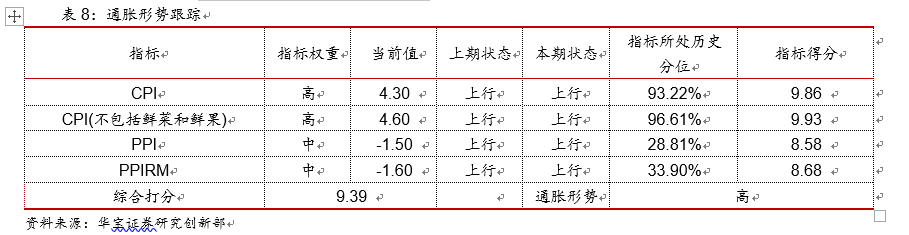

通胀形势方面,当前我们跟踪的指标综合打分为9.39 分,通胀形势研判为高。CPI、CPI(不包括鲜菜和鲜果)本期为上行趋势,且处于历史高位,而PPI和PPIRM处于上行趋势,处于历史正常水平。

流动性方面,我们从两个维度进行跟踪,货币市场流动性、实体经济流动性。流动性综合打分为6.15 ,其中货币市场流动性维持宽松,R007-DR007、SHIBOR和同业存单利率均处于下行趋势。实体经济流动性方面,M1、 M2处于上行趋势,M1-M2处于上行趋势,社会融资规模累计增速延续下行趋势,企业中长期贷款维持上行趋势,总体流动性打分为中高。

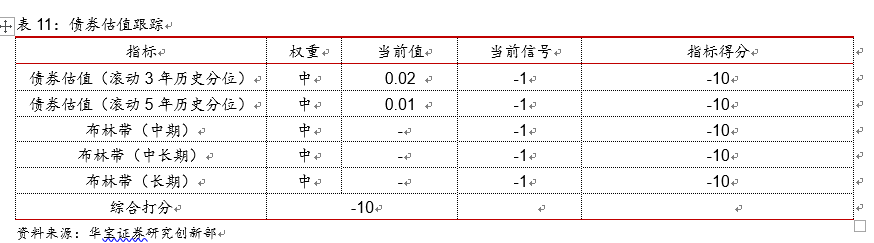

动量趋势方面,各周期均处于看多状态,趋势较强;估值方面,当前国债收益率利率下行速度较快,处于过去三年历史分位数20%以下,并且触发中期、中长期、长期布林带看空信号,中长期下行空间有限。

3.3. 港股市场跟踪

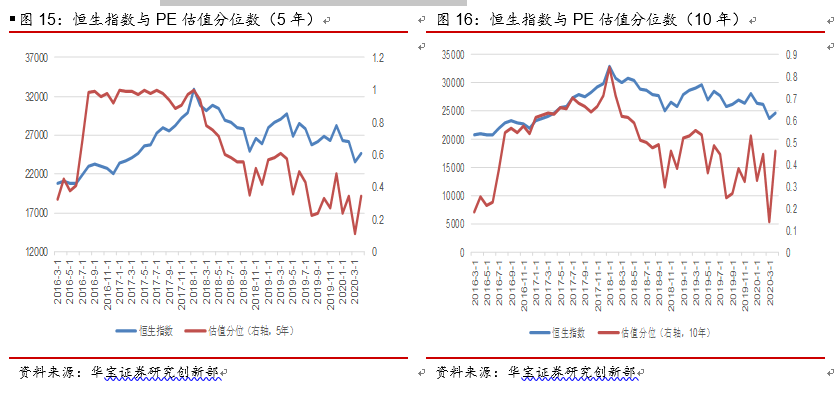

对于港股市场,我们主要从港股的动量与估值,并结合A股市场走势进行研判。动量方面,各期均发出看空信号,多头趋势较弱。估值方面,当前港股估值位于过去5年34.45%的历史分位,估值偏低,触发看多信号。

3.4. 黄金市场跟踪

对黄金市场,我们从基本面、市场间分析、动量趋势以及事件驱动四个维度进行择时研判。基本面方面,美国10年期国债收益率为下行趋势,对黄金形成支撑,但美元指数为上行趋势,美国CPI 指数呈现下行趋势,不对黄金形成利好。动量趋势方面,各期限均发出看多信号。事件驱动方面,估值角度,当前黄金价格处于过去5年100.00%分位数,发出看空信号;黄金ETF持仓量处于历史高位,发出看空信号。

4. 资产配置模型跟踪

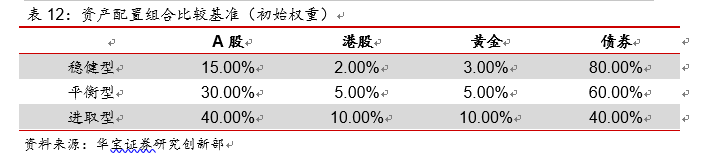

我们结合本期量化择时观点,分别构建了稳健型、平衡型以及进取型三款资产配置组合,涵盖A股、港股、黄金及国内债券资产以及货币五个大类资产,比较基准设定如下:

我们将比较基准作为资产组合的初始权重,并根据本期量化择时观点进行权重调整。量化择时观点由到高依次为谨慎、相对谨慎、中性、相对乐观以及乐观。当某资产择时观点为中性时,维持初始权重不变,当某资产择时观点为相对乐观时,则在初始权重基础上上调25%,当为乐观时,则上调50%,当为相对谨慎时,则下调25%,当择时观点为谨慎时,则下调50%。

本期大类资产配置具体建议如下:

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。