美国又下狠手!京东、网易、百度、爱奇艺...可以排队回国了

【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

刚刚,美国又对赴美上市的中国企业下狠手。

美国时间5月20日,美国参议院通过了一项加强对外国企业监管的法案:《外国公司问责法》,其中明确规定:

任何一家外国公司连续三年未能遵守美国上市公司会计监督委员会(PCAOB)的审计要求,将禁止该公司在美国证券交易所上市融资。

同时,该法案还明确要求上市公司披露,它们是否为外国政府所有或控制。

就在该法案通过后的第一时间,以阿里巴巴(BABA)为首的中概股都遭遇了一波不同程度地跳水。

其中,市值超4万亿的阿里巴巴,盘中一度暴跌超3%,百度瞬间由大涨4%直线跳水翻绿,哔哩哔哩全天大跌超7%......

昨晚的法案,是美国针对中概股监管的又一次加码。

早在4月23日,美国证券交易委员会(SEC)主席杰伊•克莱顿在媒体上直言,因为财报、信息披露质量等方面的风险,投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。

种种迹象显示,瑞幸财务造假事件,正在让美国证券监管层对中概股加倍谨慎。

2020年,香港或将迎接3-5家中概股回归

5月19日,纳斯达克将收紧对首次公开募股(IPO)的规定,将加大一些中国公司在纳斯达克上市的难度。据中国证券报报道,纳斯达克方面证实,关于修订上市规则的提议已经提交了美国证交会(SEC),目前正在等待批准状态。

面对美国证交会的监管风暴,总市值超10万亿的中概股们,是否会掀起回归潮?

美国收紧IPO规则,是否会导致赴美上市企业数量下滑,是否将改变全球IPO的格局?

与此同时,中国创业板注册制等系列改革正逐步落地,中国资本市场的投融资功能是否将得到进一步释放?

今日(5月21日)15:00,“全景资本圈”云直播节目邀请到德勤中国华南区主管合伙人兼全国上市业务组联席主管合伙人欧振兴、德勤中国全国上市业务组中国A股资本市场华南区合伙人黄玥,就上述问题进行了深度分析。

欧振兴在直播中表示,很多中概股开始重新审视未来的融资方案,部分希望可以回到香港进行第二次上市,来分散政策监管的风险,预期2020年香港会迎接3-5家中概股的回归。

京东、网易、百度......谁将率先会回归?

美国证券市场,历来都是中资股最主要的海外上市地之一。据Wind数据统计,截止目前,在美国上市的中概股数量为247只,总市值合计高达16245亿美元(约合人民币达115340亿元)。

其中,阿里巴巴、中国移动的总市值超过千亿美元,32只中概股的总市值超50亿美元,另外多达108只中概股的总市值不足1亿美元,两极分化较为严重。

从行业分布来看,已上市的248只中概股,新经济企业占据了半壁江山。

现如今,随着中国资本市场注册制改革有序落地,科创板试点注册制积累了宝贵的经验,使得A股对新经济的IPO融资包容性越来越强。

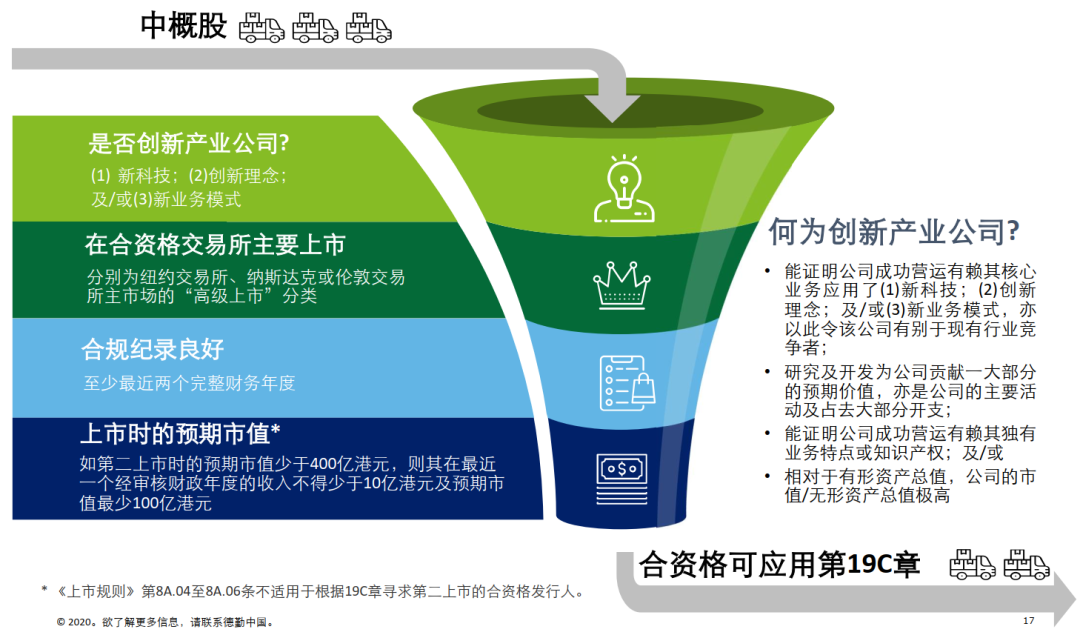

另外,2018年4月30日,香港交易所修订的《主板上市规则》生效:允许拥有不同投票权架构的新经济公司在港上市;及为寻求在香港二次上市的中概股开启了新渠道。

据欧振兴在“全景资本圈”云直播节目中介绍,如果在美上市的中概股计划赴港二次上市,需要满足一定要求,首先是创新产业公司,其次在美国上市已经满2年时间;如果是同股不同权的企业,市值则需要达到400亿港币条件,或者100亿港币的市值+年营收超10亿元。

据媒体报道,京东已经确定将于6月18日正式在香港挂牌上市,预计募资规模约为30亿美元。另外,网易也通过保密方式向港交所递交了正式上市申请,最快将在6月底挂牌上市,预计募资规模为10-20亿美元。

随着京东、网易完成赴港二次上市后,包括百度、携程、爱奇艺等国内知名互联网企业,或将陆续启动“回港上市”的进程。

早在2019年11月,中概股市值最高的阿里巴巴率先做出表率,成功在港交所实现二次上市。对此,欧振兴表示,以阿里巴巴为例,其从招股到上市后的表现都非常亮丽,中概股回归香港做二次上市,对股票流动性、投资者基础、总体的估值等方面都会有非常正面的影响。

超越纳斯达克!上交所位居全球IPO榜首

美国收紧IPO规则,是否会导致赴美上市企业数量下滑,是否将改变全球IPO的格局?

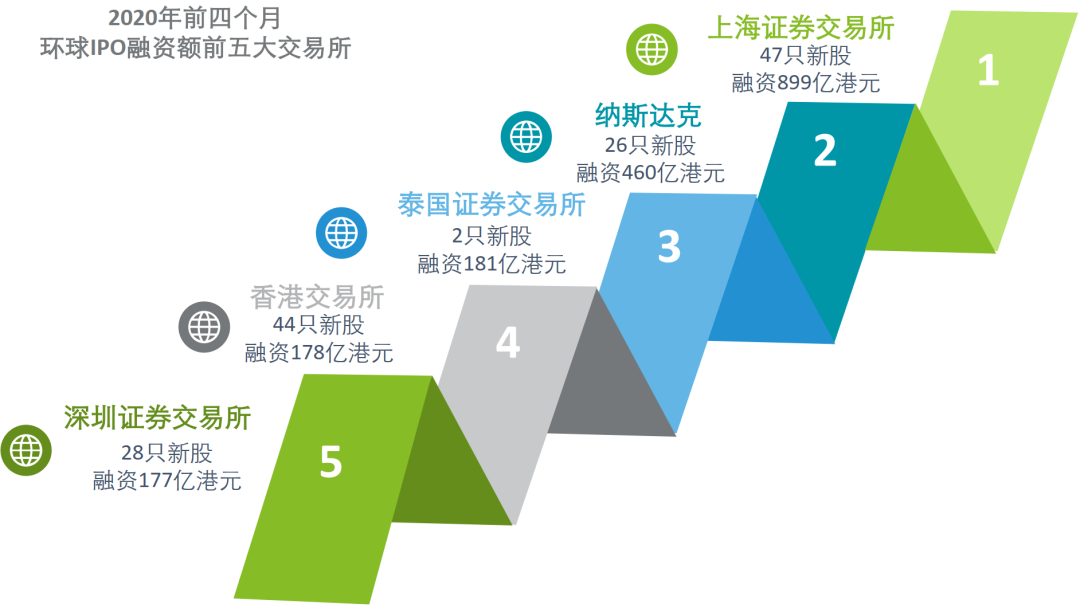

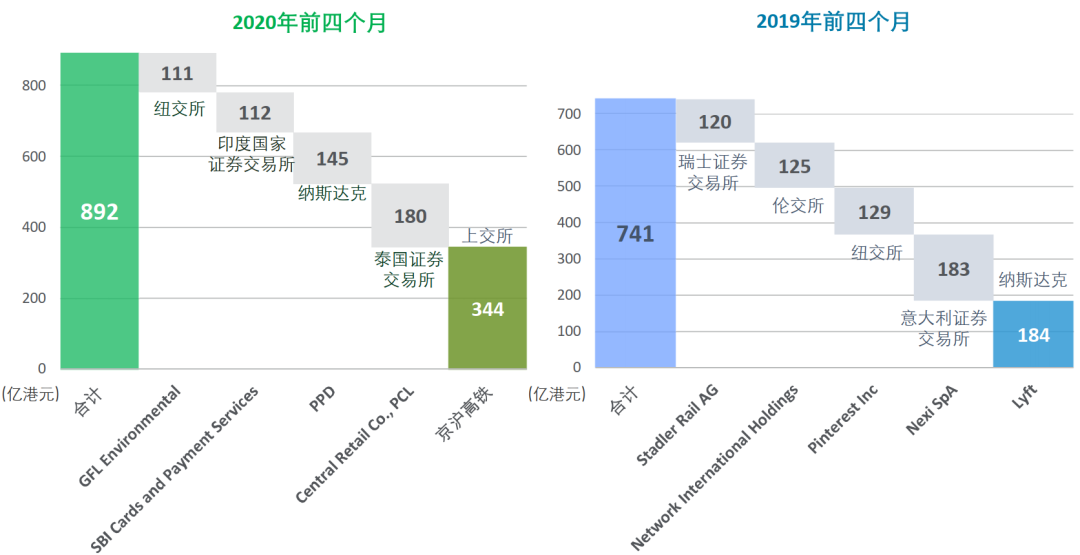

今日,欧振兴在“全景资本圈”云直播节目中分享了全球IPO的最新数据,2020年1-4月份,上海证券交易所位居全球第一,合计发行47只新股,IPO融资金额为899亿港元,而纳斯达克则位居第二,合计发行26只新股,融资金额460亿港元。

上交所IPO融资金额高达899亿港元,主要得益于京沪高铁(601816)在1月16上市,其IPO融资金额超过344亿港元,成为2020年1-4月份全球融资最大规模的IPO项目。

欧振兴表示,疫情爆发之后,全球IPO融资额普遍下滑,反应了疫情大流行对全球资本市场资金面与条件的影响。

值得一提的是,2020年一季度赴美上市中国企业数量与上年同期持平,融资金额则增长42%,主要在疫情之前完成了IPO,整个3月份更是没有一家上市,4月份也仅有1家。

而就在美国收紧IPO政策的同时,中国香港、内地市场的IPO政策却越来越开放、包容,对新经济、成长类科技公司IPO融资的支持也越来越完善。

今日,欧振兴在直播中表示,一个市场需要同时容纳所有需要融资的独角兽和高增长的企业,而A股和H股既可以起到分离的作用,也可以一起把蛋糕做大,让不同公司可以利用社会渠道融资,支撑市场做大做强。

他进一步指出,过去不少企业选择了“先H后A”的上市策略,但随着两地市场互联互通愈加频繁,未来我们也有机会看到更多企业选择“先A后H”的方式,即先在A股上市再到香港上市。

创业板IPO注册制,即将启动

2020年,注定是中国资本市场改革的关键之年。

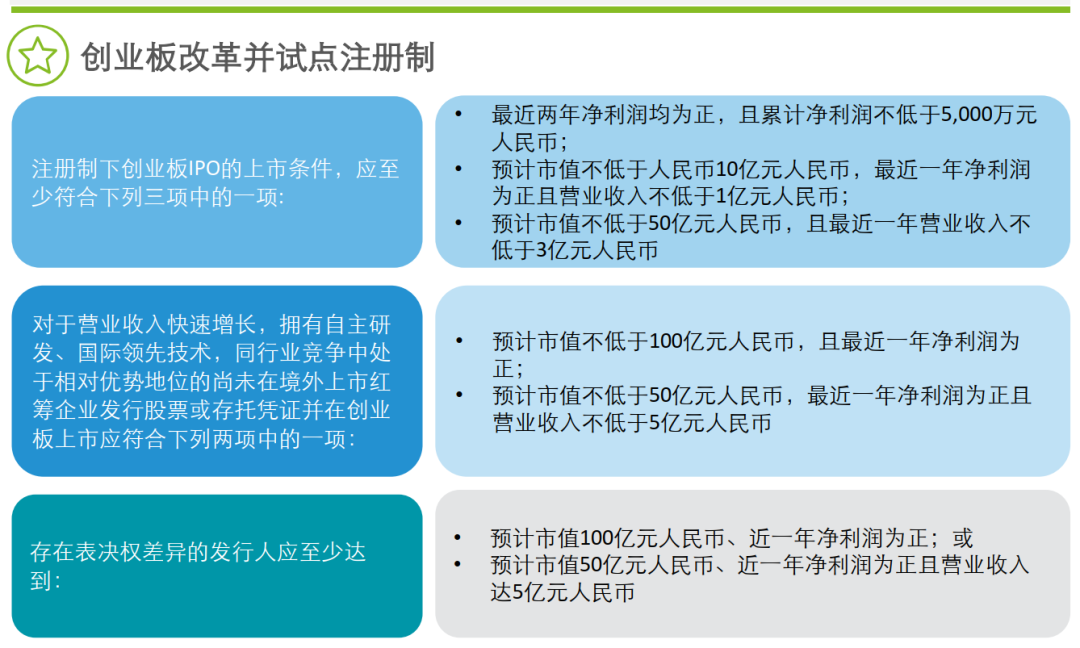

3月1日起,新《证券法》正式落地实施,明确了全面推进注册制改革;4月27日,创业板试点注册制改革正是拉开帷幕。

今日,黄玥在“全景资本圈”云直播节目中表示,从目前的政策导向上来说,可能2020年6月初,深交所就会开始收IPO申请资料,而创业板注册制改革后的第一批上市新股,可能要等到2020年年底或者2021年年初。

同时,她在直播中进一步指出,创业板、科创板试点注册制改革以及新三板精选层改革落地之后,将给A股市场注入活力,创造一个多层次、有活力、有竞争、很完善的资本市场的融资格局,将充分释放中国资本市场的投融资能力。

针对科技企业如何选择上市板块的问题,黄玥在直播中给出的建议是:

首选考虑短期因素:时间、成本预算、税费等,例如,当前科创板可能有40家企业正在等候,而创业板却有200+家企业在排队,从时间节点来看考虑,企业就会有非常明确的答案;

虽然科创板、创业板都是注册制,但具体细则的规定会有所差别,如上市后的再融资、再投资管理等等,会影响企业选择上市板块的考量,这就是我想说的一个长期的因素。

她强调,企业无论选择哪个板块上市,都要遵循一个原则:选择最适合自己的。

《全景资本圈云直播》,聚焦资本圈热点,每期将邀请资本市场学者名家、投资大咖、机构高管、首席分析师等进行互动直播,为您梳理纷繁复杂市场背后的投资逻辑,洞察资本热点下的投资机会。声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。