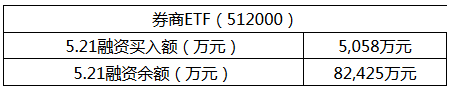

券商ETF5.21最新融资买入额超5058万 融资余额超8.24亿

【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

标题:

【A股风向标】券商ETF5.21最新融资买入额超5058万元,融资余额超8.24亿元,创28个交易日新高!

正文:

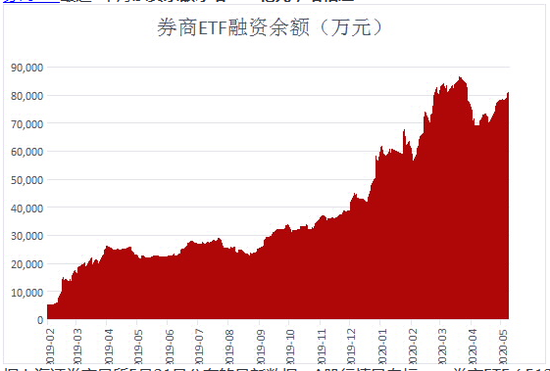

有行情,买券商!5月21日,券商ETF(512000)单日融资买入额超5058万元,当日券商ETF融资余额超8.24亿元,创28个交易日新高!

券商ETF最近3个月融资余额净增1.73亿元,增幅达26%!

据上海证券交易所5月21日公布的最新数据,A股行情风向标——券商ETF(512000)当日基金份额达133.98亿份。按券商ETF5月21日的最新份额净值0.8812元计算,券商ETF当日最新估算规模达118.06亿元,在沪深两市所有行业ETF规模排名中高居第二!与券商ETF4月16日112.86亿份的份额规模低点相比,券商ETF份额最近22个交易日净增长合计21.12亿份。按最近22个交易日券商ETF场内成交均价0.895元计算,券商ETF最近22个交易日资金净流入合计达18.90亿元,高居最近22个交易日沪深两市资金净流入最大行业ETF之一!

5月21日,券商ETF场内成交达4.64亿元,其最近1个月累计成交额达83.43亿元,最近1个月其日均成交额高达4.39亿元,成为同期沪深两市流动性最佳的行业ETF之一!券商ETF自2020年以来日均成交额高达7.19亿元,在同期沪深两市所有行业ETF成交额排名中亦高居第二!

券商ETF及其联接基金,A份额代码006098,C份额代码007531,跟踪中证全指证券公司指数,指数代码399975,该指数覆盖了市场上所有上市半年以上的券商股,共计44只,其中6成仓位集中于十大龙头券商,分享大券商强者恒强的长期价值,余下4成仓位兼顾中小券商的业绩高弹性,为投资者提供了一键买卖44只券商A股的高效投资工具。无场内证券账户的投资者可在网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

【华宝旗舰ETF特别提示:券商ETF(512000)"A股行情风向标】

【券商板块享有三重催化剂共振,结合长期趋势日益明确】

政策方面:在资本市场深化改革新周期下,行业政策持续发力,行业进入新一轮政策驱动创新周期。行业龙头在政策红利加持下,将会拉大与其他竞争对手的竞争优势,股价上也将长期享受估值溢价。

流动性方面:催化刺激如期加强,最近一个月十年期国债收益率徘徊在2.5%-2.6%的低位,将驱动券商板块估值提升。

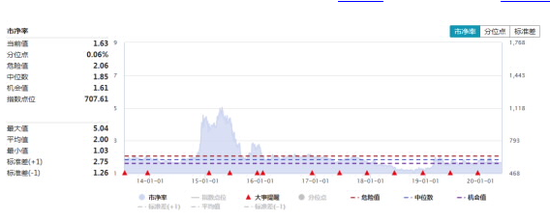

估值方面:当前板块不到1.7倍,在流动性和行业政策共同配合下,结合相对良好业绩预期,看好估值全面抬升。

【高效便捷!仓位平衡龙头券商及潜力小市值券商股】通过ETF轻松实现了一键买入一篮子券商股,券商ETF跟踪中证全指证券公司指数,覆盖了市场上所有上市半年以上的券商股,共44只,其中6成仓位集中于十大龙头券商,分享大券商强者恒强的长期价值,另外4成仓位兼顾中小券商的业绩高弹性,是一只集中布局头部券商、同时兼顾中小券商的高效率投资工具。

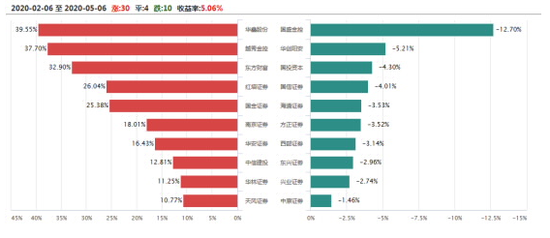

【规避板块分化,借道ETF投资3年胜率达80%】ETF投资较好的解决了个股分化和黑天鹅事件烦恼。截至2020年5月6日,在中证全指证券公司指数的44只成份股中,最近3个月涨幅最大的华鑫股份(39.55%)和最末尾的国盛金控(-12.70%)差距超过50个百分点。而过去3年中证全指证券公司指数跑赢了超过71%的成份股(剔除同期上市新股胜率高达80%),借道券商ETF很好地解决了个股选择问题,投资更高效便捷,同时券商ETF卖出交易免收高达千分之一的印花税,仅有少量交易佣金(一般不超过万3),极大的节约交易成本。

数据来源:Wind,2020.2.6-2020.5.6

【行情风向标,反弹看券商】券商作为跟市场最紧密相关的品种,具有高弹性特征,即在大盘涨的时候券商股涨得更多更猛。且即使A股市场出现板块轮动和风格轮动,但只要市场整体成交量增长,券商基本面和业绩均能持续受益!从2月4日到3月5日市场反弹以来券商ETF涨了24%,而同期上证指数只涨了12%不到,券商ETF的涨幅是大盘的2倍还多,尽显高弹性特征!

【估值绝对低位】从估值角度来看,截至2020年5月20日,券商ETF(512000)跟踪复制的中证全指证券公司指数市净率为1.63倍,仍然处于历史平均值2倍PB下方,估值优势明显。在券商行业基本面持续向好的背景下,券商行业估值有望持续提升。

数据来源:Wind,截至2020.5.20

【资金逆市加仓,份额连创新高】据上海证券交易所5月20日公布的最新数据,A股行情风向标——券商ETF(512000)当日基金份额达132.23亿份。按券商ETF5月20日的最新份额净值0.8897元计算,券商ETF当日最新估算规模达117.65亿元,连续突破历史新高,2季度以来在沪深两市所有股票ETF中资金流入高居第一!

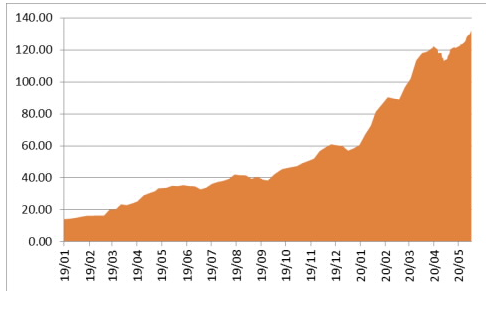

2019年以来券商ETF份额情况(亿份)

与券商ETF4月16日112.86亿份的份额规模低点相比,券商ETF份额最近21个交易日净增长合计19.37亿份。按最近21个交易日券商ETF场内成交均价0.896元计算,券商ETF最近21个交易日资金净流入合计达17.36亿元,高居最近21个交易日沪深两市资金净流入最大行业ETF之一!

【杠杆资金持续加仓】5月20日,券商ETF单日融资买入额达3840万元,当日券商ETF融资余额达8.11亿元,同样位居融资余额最高的行业ETF之一!

【券商ETF联接基金:券商股投资互联网直通车】

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖44只券商A股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

券商ETF联接基金的直接投向是它的目标ETF也就是券商ETF。有投资者反馈互联网上券商ETF联接基金的持仓页面里看不到持有重仓股的问题,这是因为联接基金是指将其绝大部分基金财产投资于跟踪同一标的指数的ETF(即目标ETF),密切跟踪标的指数表现,追求跟踪偏离度和跟踪误差最小化,采用开放式运作方式的基金。也就是说,券商ETF联接基金是投资持有券商ETF的基金份额,而不是直接持有中证全指证券公司指数成份股个股,但相当于持有中证全指证券公司指数成份股个股,即投资券商ETF联接基金,和买券商ETF,实际上均是投资中证全指证券公司指数!

券商ETF联接基金申赎费率如下图所示(但各大互联网代销平台往往提供低至一折的申购费率优惠):

【风险提示】本文内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。基金过往业绩不预示其未来表现,基金投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。