【有机会】兴全汇享一年持有期混合型基金来啦!一文了解新基

大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

重磅消息!兴全汇享一年持有期混合型基金来啦,7月1日起正式发行,今天正式向大家介绍一下这只新产品。

1. 兴全汇享一年持有期混合型基金

是一只怎样的产品?

兴全汇享基金是采用“固收+”策略的基金产品,本基金以债打底,主要通过可转债、股票等为理财做加法!本基金60%以上仓位投资于债券、货币市场工具、银行存款、同业存单等,股票资产投资比例为基金资产的0%-40%。本基金每份份额最短持有期为1年,更兼顾理财灵活性需求。本基金将由掌管千亿固收资产的翟秀华女士、可转债投资经验丰富的虞淼先生联手掌舵。

作为一只混合型基金,本产品预期收益和预期风险高于债券型和货币市场基金,低于股票型基金。基金管理人对本产品的风险评级为R3,本基金自2020年7月1日起正式发行。

2. 为什么选择“固收+”策略基金?

“资管新规”之后,银行理财面临净值化转型,以往的确定性收益难以持续。有新闻称,近期一批理财产品出现净值较大幅度波动的现象。低利率时代下,许多低风险理财收益率下降,投资者需要性价比更高的投资产品。

在当前市场环境下,债券+股票资产配置势在必行,采用“固收+”策略的基金获得了高人气。“固收+”策略泛指固定收益资产与权益资产的投资组合,固收是以投资债券类资产为主,“+”主要通过股票等。

3. 本基金的拟任基金经理是谁?历史业绩如何?

本基金拟任基金经理为翟秀华、虞淼。拟任基金经理翟秀华作为兴证全球基金固收部副总监,管理固收产品规模达1078亿元(截至2020年3月底),所管理债券基金曾获《证券时报》明星基金奖、《上海证券报》金基金奖。拟任基金经理虞淼毕业于清华大学、斯坦福大学,现任兴全可转债基金基金经理。

拟任基金经理翟秀华在固收领域拥有丰富的投研经验,管理过货币基金、长期纯债型基金、定期开放式纯债型基金。任职期间,基金最大回撤均小于1.2%。

数据来源:银河、Wind,截至2020/6/5。基金规模来自基金季报;兴全稳泰债券型基金于2018年荣获《证券时报》明星基金奖、《上证报》金基金奖。基金经理翟秀华:2010年3月-2014年6月,就职于泰信基金管理有限公司,任交易总监助理;2014年7月至今,就职于兴证全球基金管理有限公司。

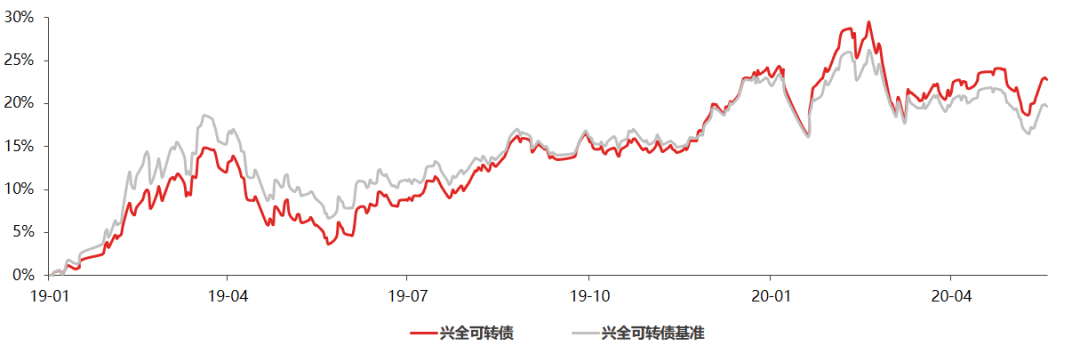

拟任基金经理虞淼管理兴全可转债基金1年多以来,复权单位净值增长22.36%(中证转债指数同期上涨18.60%),年化回报15.64%,位居同期偏债混合型基金前1/8(10/84)。

数据来源:银河、Wind,2019/1/16-2020/6/5,兴全可转债基准:中证可转换债券指数*80%+沪深300指数*15%+同业存款利率*5%。基金经理虞淼:2010年1月-2012年6月,就职于兴业证券研究所,任房地产行业研究员;2012年7月至今,就职于兴证全球基金管理有限公司。

4. “固收+”策略历史表现如何?

我们可以用偏债混合型基金、二级债基代表采用“固收+”策略的基金,历史数据显示,采用“固收+”策略的基金在相对比较低的波动基础上,获得不错的投资收益。近3年,偏债混合型基金指数实现17.29%的增长,同时最大回撤为-3.22%;同期偏股混合型基金指数波动较大,最大回撤为-28.16%。

数据来源:Wind,截至2020-6-5。历史业绩不代表未来表现。

5. 为何选择兴证全球基金“固收+”策略的产品?

管理好“固收+”,需要同时具备优秀的债券投资能力、股票投资能力。自成立以来,兴证全球基金始终专注于打造行业领先的主动管理能力,中长期投资业绩出色。银河数据显示,截至2020一季度末,公司过去7年债券投资管理能力位居行业第1(1/49),收益率达77%;过去7年股票投资管理能力位居行业第2(2/68),收益率达257%。

公司旗下采用“固收+”策略基金:(1)兴全可转债基金:我国市场第一只可转债基金,其投资范围中可转债30%~95%(其中可转债在除国债之外已投资资产中比例不低于50%),股票不高于30%,成立以来净值累计增长807.11%。(2)兴全恒益基金:其投资债券的比例不低于基金资产的80%,此外可投资于国内依法上市的股票,兴全恒益基金(A类)成立以来年化回报达6.36%。

数据来源:银河、兴证全球基金,复权单位净值增长率,截至2020-6-5。历史业绩不代表未来表现,基金管理人管理的其他基金不代表未来收益承诺。

6. 本基金的投资范围、投资比例是什么?

投资范围:股票、港股通标的股票、债券、债券回购、货币市场工具、银行存款、同业存单、资产支持证券、股指期货、国债期货以及法律法规或中国证监会允许基金投资的其他金融工具。投资比例:股票资产投资比例为基金资产的0%-40%(其中投资于港股通标的股票的比例占股票资产的0%-50%);同业存单投资占基金资产的比例不超过20%。每个交易日日终,在扣除股指期货和国债期货合约需缴纳的交易保证金后,本基金应当保持现金或者到期日在一年以内的政府债券投资比例合计不低于基金资产净值的5%,其中,现金不包括结算备付金、存出保证金、应收申购款等。7. 拟任基金经理将采取怎样的投资策略?

拟任基金经理的投资策略将遵循以下原则:(1)风险收益比原则——不追逐性价比较低的资产;(2)显著条件下的择时原则——基本配置保持稳定,在显而易见的性价比出现时,才做出大类资产配置比例的显著调整;(3)低估值原则——基于企业自身的价值,优选估值较低、管理优秀的龙头标的。

8. 本基金的投资目标和业绩基准是什么?

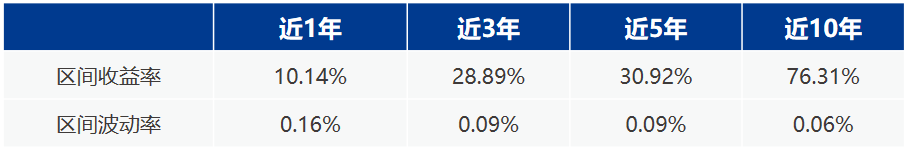

本基金的投资目标:在有效控制投资组合风险的前提下,把握股票市场、债券市场的投资机会,通过积极主动的投资管理,力求实现资产净值的长期稳健增值。本基金的业绩比较基准:沪深300指数收益率×10%+恒生指数收益率(使用估值汇率折算)×5%+中债综合(全价)指数收益率×85%。回顾过往数据可以看到,在短、中、长期,本基金业绩比较基准都将波动率控制在较低水平。

数据来源:Wind,2010/6/12-2020/6/12,业绩比较基准不代表未来表现和收益承诺。

9. 本基金的最短持有期是多久?

为什么这样设计?

本基金每份基金份额的最短持有期限为1年。根据合同规定,要在基金合同生效日(或份额申购确认日)起满365个自然日后的下一工作日,持有人才可以提出赎回申请。本基金设置1年最短持有期,既兼顾了基金持有人对于流动性的需求,保证了投资的灵活性,也通过一定时间的持有力争良好回报;同时有利于保持基金规模的稳定性,减少频繁申赎造成的干扰。

10. 本基金的A份额和C份额有什么区别?

本基金基金份额分为A、C类,A类收取认(申)购费,不计提销售服务费;C类不收取认(申)购费,但计提销售服务费。

客户可以根据自身认购(申购)金额及对于未来持有期的判断,选择最优的份额类别,不同份额类别之间不得互相转换。具体费率如下:

注:A份额的认(申)购费用由A份额的投资人承担,若投资人重复认(申)购时,需按单笔认(申)购金额对应的费率分别计算认(申)购费用;A份额和C份额的赎回费用由赎回份额的投资者承担,在赎回时收取,若投资人重复赎回本基金,需按单笔赎回金额对应的费率分别计算赎回费用。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。