想要投资不累 股债需要搭配

大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

订阅一顿涨跌猛如虎,收益略超1.5......

今年上半年的A股市场,

可以用两个字来形容——心累。

沪深300指数经历两轮涨跌

上下振幅 超过17%

可是半年的累计收益却只有1.64%

完全对不起投资者为之投入的精力和感情

要知道,同期代表债券收益率的中债新综合财富(总值)指数都已经上涨了2.34%。

因此很多投资者都抱怨,早知道年初满仓债券,都能“躺赢”沪深300了。

2020年上半年,中债新综合财富

(总值)指数“躺赢”沪深300

数据来源:Wind,2020.1.1-2020.6.30

话虽如此,但真的满仓债券,很多投资者可能也不太愿意,因为债券虽然风险比股票小,但在很多投资者看来,债券的收益也缺乏爆发性。

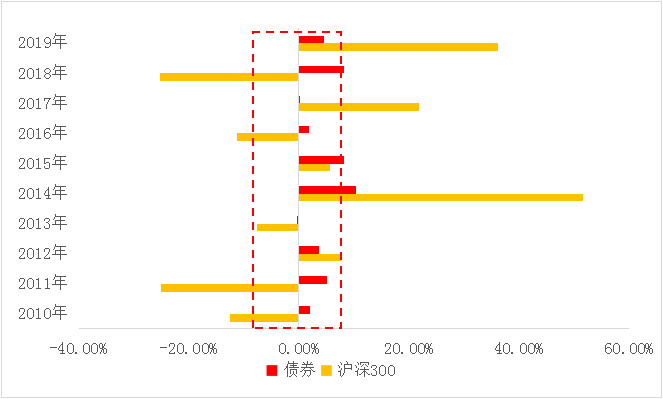

Wind数据显示,2010年以来的10个完整年度中,

债券* 有9年取得正收益

年化波动率只有1.72%

作为对比,沪深300指数同期

只有5年取得正收益

年化波动率高达21.82%

*注:下文如未特别指出,本文均以中债新综合财富(总值)指数代表债券。

年度累计收益率

数据来源:Wind,2010.1.1-2019.12.31。投资需谨慎,过去业绩不代表未来

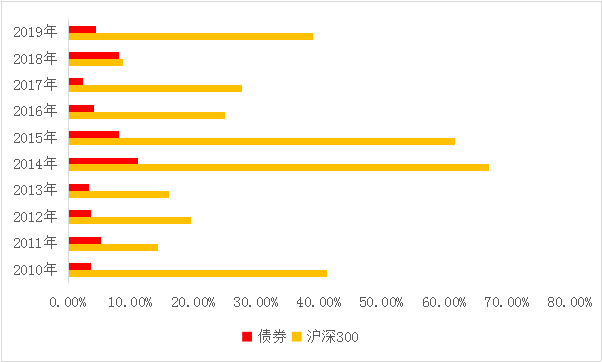

但从收益潜力来看,上述时间段内, 债券 的年度最大涨幅为2.33%-11.19%,而 沪深300 的年度最大涨幅达到了8.69%-67.07%。

当年最大涨幅

数据来源:Wind,汇丰晋信基金整理,2010.1.1-2019.12.31。投资需谨慎,过去业绩不代表未来

当年最大涨幅:指在选定周期内任一历史时点往后推,产品净值走到最高点时的收益率上涨幅度的最大值。

那么有没有可能,既能够把握股市走强时的收益机会,又能够适当降低投资的波动和回撤风险呢?

其实,有一个办法就是:股票和债券混着买。

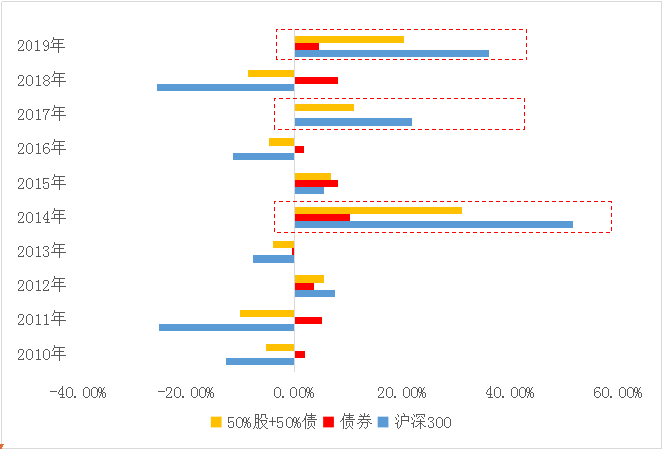

假设我们构建一个投资组合,其中50%的资产买股票(沪深300指数)、50%的资产买债券(中债新综合财富(总值)指数)。

那么在过去10个完整年度中,我们这个投资组合的收益率在股市走强的年份(比如2014、2017、2019年)都能够显著跑赢债券收益率。

股债均衡组合在股市走强年份

收益率显著跑赢债券

数据来源:Wind,汇丰晋信基金整理,2010.1.1-2019.12.31。投资需谨慎,过去业绩不代表未来

50%股+50%债:50%沪深300指数收益率+50%中债新综合财富(总值)指数收益率,下同。

看完了收益我们再来看风险指标。50%股票+50%债券的投资组合,在过去10年中的年化波动率只有沪深300指数的一半,可以说比较好地达到了降低波动风险的目的。

过去十年年化波动率

数据来源:Wind,汇丰晋信基金整理,2010.1.1-2019.12.31。投资需谨慎,过去业绩不代表未来

而在最大回撤方面, 沪深300指数 过去10年平均年度最大回撤是22.38%,在2011、2015和2018年甚至超过了30%。

但50%股票+50%债券的 投资组合,同期年度最大回撤基本都控制在15%以内,仅有2015年超过了20%。

数据来源:Wind,汇丰晋信基金整理,2010.1.1-2019.12.31。投资需谨慎,过去业绩不代表未来

总结一下,股债搭配的投资组合,能够显著降低我们单一投资股票时面临的波动风险和最大回撤风险,同时也能够在股市走强时,帮助我们捕捉到机会。

当然,风险和收益永远是对等的。从上面我们也可以发现,简单的股债搭配的组合在降低波动风险的同时,往往也会牺牲掉一些股市的潜在收益。那么有没有可能,在帮助我们降低波动风险的同时,又尽量保住股市上涨时的收益呢?

别说,还真有……

那就是——混合型基金

因为他可以在投资比例约定的范围内,根据市场情况动态配置股债配置比例,从而帮助我们进一步捕捉市场机会,规避市场风险。

以中证混合型基金指数为例,过去10年中累计 涨幅169.4% ,大幅跑赢沪深300指数、债券和简单的“50%股+50%债”组合。

同时波动率风险也低于沪深300指数。一定程度上起到了帮助投资者既降低波动风险,又捕捉市场机会的功能。

过去10年累计收益率

数据来源:Wind,汇丰晋信基金整理,2010.7.1-2020.6.30。投资需谨慎,过去业绩不代表未来

年化波动率

数据来源:Wind,汇丰晋信基金整理,2010.7.1-2020.6.30。投资需谨慎,过去业绩不代表未来

而目前汇丰晋信正在发行的慧盈混合型证券投资基金(代码:009475)就是这样一只股债搭配,力求在帮助投资者控制组合风险的前提下,追求资产增值的基金产品。

本基金股票投资比例不高于基金资产净值的50%,目标配置为65%固定收益资产+35%权益资产,有望通过股票和债券的动态配置,来力求帮助大家捕捉市场机遇,规避投资风险。

同时,在投资上慧盈混合还拥有三大“法宝”:

✧

参考波动率进行资产配置策略

从A股市场的历史表现来看,高波动往往对应了高回撤风险。因此,通过参考波动率指标,在市场持续高波动时降低权益资产配置、提升债券配置,在市场持续低波动时提高权益资产配置、降低债券配置,以此帮助投资者更好地捕捉权益和债券市场的投资机会,规避市场风险。

✧

“估值-盈利”(PB-ROE)选股策略

熟悉汇丰晋信基金的朋友对于大名鼎鼎的PB-ROE策略相信不会陌生。我们通过筛选低估值、高盈利的优质个股,来增加基金获取超额收益的机会。

✧

波动率优化策略

“波动率优化”策略将对纳入核心备选库股票的过去表现、波动性及相关性进行分析,以降低组合波动率为目的,给出组合中个股权重及行业权重的建议,力求在降低组合整体波动率的前提下,为投资者提供相对比较基准更高的相对回报收益。

股债双擎+三大策略

相信汇丰晋信慧盈混合基金能够成为大家应对市场波动,把握投资机遇的投资利器。

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。本基金的募集初始面值为1元,在市场波动等因素的影响下,本基金净值可能会低于初始面值,本基金投资者有可能出现亏损。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

在资产配置上本基金特有的风险主要来源于两个方面:一是本基金主要投资于股票市场与债券市场,但资产配置并不能完全抵御市场整体下跌风险,基金净值表现因此会可能受到影响。二是由于经济周期、市场环境、公司治理、制度建设等因素的不同影响,导致资产配置偏离优化水平,为组合绩效带来风险。其次,在股票投资方面本基金特有的风险主要在于:不同时期市场可能会有不同的偏好和热点,本基金所特有的“高盈利,低估值”股票投资策略,可能使基金表现在特定时期落后于大市或其它混合型基金。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。