量化对冲基金,个人有买的必要吗?

来源:基尔摩斯

前两天群里讨论量化对冲基金,我发现大家对这一类【小众基金】十分陌生,

今天强输干货,带大伙了解了解量化对冲基金是什么?它们的操作策略是怎样的?知晓这些后,你就会明白为什么在今年的大牛市下量化对冲基金却业绩一般?知晓量化对冲基金是否值得配置?

话不多说,我们开始。

量化对冲,这是两个概念,即“量化”+“对冲”。“量化”指借助统计方法、数学模型来指导投资,其本质是定性投资的数量化实践。“对冲”指通过管理并降低组合系统风险以应对金融市场变化,获取相对稳定的收益,比如股指期货对冲等。

有很多人会把量化对冲基金与量化基金等同,这是万万不可的,实际中对冲基金往往采用量化投资方法,两者经常交替使用,但量化基金不完全等同于对冲基金。

图:量化投资流程

量化基金,像指数型基金其实就属于最简单的量化基金,指数编制公司通过一系列的量化指标去编制指数,但它没有对冲的策略。

那对冲策略是什么呢?

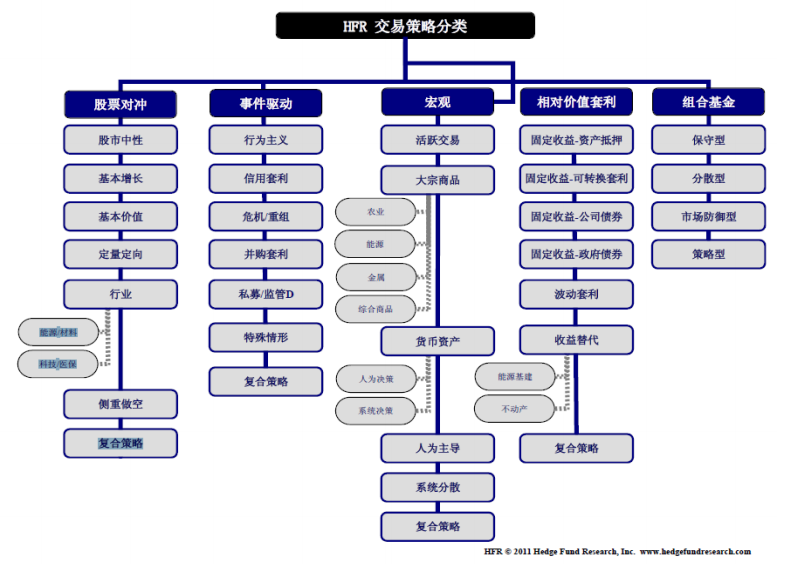

根据专业对冲基金研究机构 HFR的分类,对冲基金的交易策略可以分为股票对冲、事件驱动、全球宏观、相对价值套利四种;量化对冲基金可以采用一种或者多种策略。

图2:HFR 对冲基金交易策略分类

股票对冲策略,通过做多/做空两种方式来投资股票及其衍生品(如股指期货、融资融券等)。投资范围可以是全市场,也可以专注于某些特定行业、主题。

事件驱动策略,指在前期深入挖掘和分析可能造成特定公司证券价格异常波动的特殊事件的基础上,通过充分把握交易时机获取超额投资回报的交易策略。常见的事件驱动类投资策略包括定向增发、兼并收购、ST摘帽、年报高送转、业绩超预期等等。

全球宏观策略,一种基于宏观经济周期理论对各国经济增长趋势、资金流动、财政/货币政策变化等因素进行自上而下的分析,并预期其对股票、债券、货币、商品、衍生品等各类投资品价格的影响,运用量化、定性分析方法作出投资决策并在不同国家、不同类资产之间进行轮动配置,以期获得稳定收益。

相对价值策略,通过一系列的基本面和量化分析方法可以确定多个证券之间价值偏离的合理范围,一旦价值偏离超过这个合理范围便产生了套利空间,通过买入低估证券、卖出高估证券获取两者价差回归均衡带来的收益。该策略可投资的资产包括股票、债券、期货、基金以及其他金融衍生品。

当前国内基金行业的量化对冲基金主要有两大类型:

第一,中性策略产品,即股票多空策略产品:利用多因子模型优选相对股指具有超额收益的股票组合,买入股票组合的同时做空股指,在对冲掉系统性风险后获取超额收益。

第二,量化套利策略产品,量化套利策略指在价格具有很强相关性的产品之间寻找价差,当价差达到一定程度时对产品进行反向操作,以获取价差部分的收益。当前的量化套利策略主要有期限套利、ETF 套利、固定收益套利、可转债套利、分级基金套利等。

公募基金由于制度限制,暂无量化套利策略产品,所以,主要是第一种,中性策略。

中性策略产品以获取绝对收益为目标,采用“多空”(long-short)投资策略,多头股票部分主要采用基本面分析的方式进行筛选,空头部分利用股指期货来对冲多头股票部分的系统性风险。这样的投资策略便于投资者获取多头部分相对于空头部分的超额收益(即筛选的股票组合相对于市场取得的超额收益),即使在市场普跌的情况下,只要多头股票部分的的跌幅小于空头股指期货部分的跌幅,即可获得正收益。而在多头股票组合上涨而空头股指期货下跌的时候,更能为投资者带来超越多头组合表现的杠杆收益。

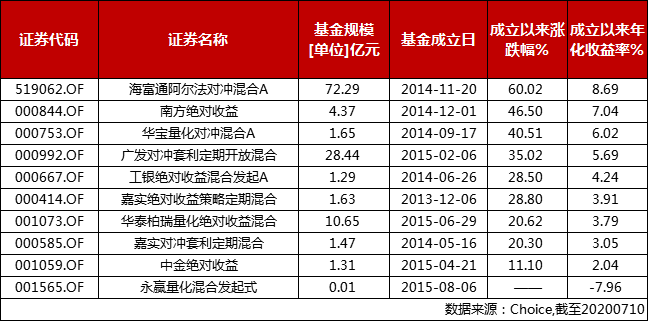

公募基金长期以来对股指期货交易有所限制,中性策略产品以私募基金为主,在公募基金股指期货交易限制放开后,2013 年起陆续有中性策略公募基金发行,我们以最早的10只为例(永赢量化混合发起式已经清盘)。

从上图中能看到,这10只量化对冲基金成立以来收益最高的海富通阿尔法量化对冲基金年化收益不过8.69%,中金绝对收益、嘉实对冲套利定期混合、华泰柏瑞量化绝对收益混合、嘉实绝对收益策略定期混合、工银绝对收益混合发起A不足5%,比货币基金没高出多少。

从2015年-2020年的各年度业绩中,10只量化对冲基金,并不是每一只都能在不论怎样的市场欢迎中都能获得100%的正向收益,有违【绝对收益】的策略目标。

从长期投资的角度,单纯看收益,量化对冲基金并不出色,它们的强项在于【市场下跌的时候能有效规避下跌风险】。

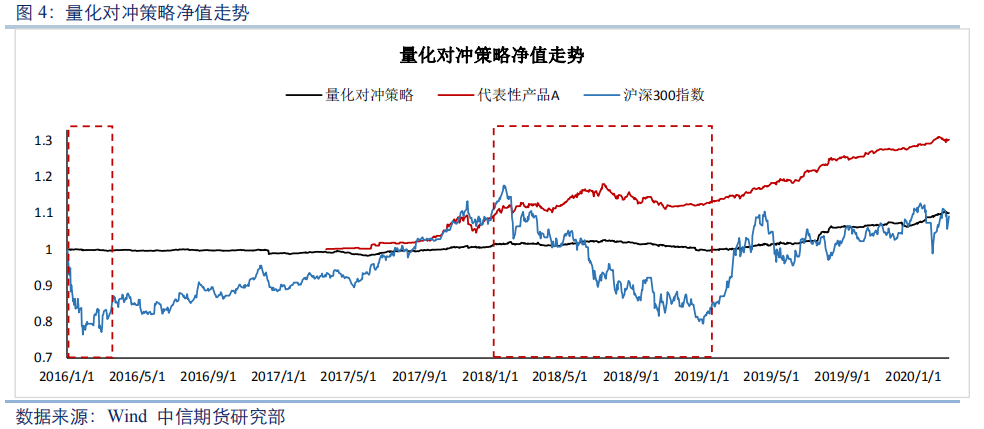

2016年年初权益市场延续2015年的股灾,市场回调幅度明显,而量化对冲基金净值整体非常稳定,未有明显回撤出现,然而也因为流动性较差,净值始终保持在1上下震荡。在2018年市场经历了大熊市,沪深300指数跌幅超过25%时量化对冲策略仍然保持着小幅收涨的业绩。

2019年市场整体走高,流动性变强加上股指期货、期权的丰富带动了量化对冲策略新一轮的热潮,全年量化对冲策略收益达8.38%,最大回撤1.81%,波动率仅0.61%。

再将量化对冲策略和其他股票型、混合型、债券型及沪深300指数进行相关性分析,

可以看出量化对冲策略和其他权益类基金的相关性极低,和债券型基金更为相近,但相关系数也仅为0.5左右,在资产组合方面可以起到非常有效的分散风险的作用。

综上看,量化对冲基金有以下几大特点:

1、回撤低、波动率可控,作为标的资产多投向权益和衍生品的策略,其波动率和回撤仅次于债券型基金;

2、和其他资产、策略的相关性低,有着很好的分散组合风险的作用;

3、收益稳定。

对于量化对冲基金,我认为,如果是长期做公募投资,你无需做这类基金配置,一方面分散你的资金;另一方面最终的收益可能一般。

去年12月19日,证监会放开的暂停3年的量化对冲基金的审批,景顺长城、广发、富国、申万菱信、德邦、华夏、海富通、中融多家同时受批,并在2020年初先后完成发行,纯从业绩上看,全部跑输指数。

我到规模比较大的几个基金的基金吧看了看,全是一番痛骂。。。

我一直都说,不了解产品的时候不要瞎买,不要跟风买,量化对冲型基金,本身的产品特点就决定了它在当前的市场不会有很大的涨幅,骂,反而暴露自己的无知。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。