中证国开债指数与时俱进,资产配置正当时

沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

来源:中证指数

为什么要投资国开债指数

1

国开债是境内债券市场流动性最佳券种

当前,国内债券市场流动性分层明显,流动性高的债券更能真实地反映市场定价,是重要的债市利率基准。相对其他券种,国开债买卖价差较小、交易成本相对较低,已成为境内债券市场流动性最佳的券种。2020年上半年,国开债现券成交金额约31万亿,市场成交占比25%;债市成交额排名前10的债券有6只为国开债。排名第一和第二的国开债合计成交金额占银行间市场成交的10%。

表1:2020年上半年市场成交额前10的债券

2

国开债市场容量大,发行期限齐全

国开债品种丰富、期限齐全,投资容量大,并有预发行、做市支持等机制为其一二级市场发展提供支持,是较好的投资标的。自1998年国开行首次采用公开招标方式发行金融债券以来,其已累计发行20万亿金融债券,是目前中国债券市场的第二大发债主体。存量国开债规模约9万亿,占政策性金融债规模的55%;2020年上半年国开债发行规模约1.2万亿,占政策性金融债发行规模的47%。而且国开债发行期限齐全,期限覆盖3个月至30年,形成了完善的收益率曲线。

从一级市场发行品种以及覆盖范围来看,国开行不断探索创新,陆续推出LPR浮息债、绿色金融债等,发行市场也覆盖了银行间、交易所、柜台市场。其中,交易所发债规模逐年上升并发行了首只交易所贴现债券,优化了交易所国开债产品体系。此外,为提升做市商参与的积极性,国开行开展了国开债做市支持操作,增强做市商的参与意愿,进一步提升债券流动性。

3

国开债信用风险以及风险权重较低

政策性金融债是商业银行等机构投资者的重要配置品种,尤其在信用风险事件频发情况下,政策性金融债为风险偏好较低的投资者提供了良好的配置工具。在商业银行资本充足率计算时,政策性金融债的风险权重均为0,而目前地方政府债的风险权重为20%,信用债风险权重为100%,因此配置政策性金融债可有效节约商业银行的资本金。

指数产品具有公开透明特点,指数样本券都公开披露,由于投资的国开债适用风险权重0%,因此相应的国开债指数产品也可按照0%计算风险权重。而主动型的委外债基,由于只披露前10大持仓标的,可能会按照投资范围中风险权重最高的分类计算整个组合风险权重。在这方面,国开债指数产品更具优势。

4

国开债已纳入全球债券指数,境外配置需求增加

随着中国境内债券逐步纳入全球债券指数,政策性金融债由于相对较低的信用风险,受到国际投资者的广泛认可。目前摩根大通、彭博巴克莱和富时罗素等境外指数商已将中国境内债券纳入全球债券指数,其中,彭博巴克莱将人民币计价的中国国债和政策性金融债纳入彭博巴克莱全球综合指数(Global Aggregate)。随着债券市场的开放,境外资金对政策性金融债的配置将进一步增加。

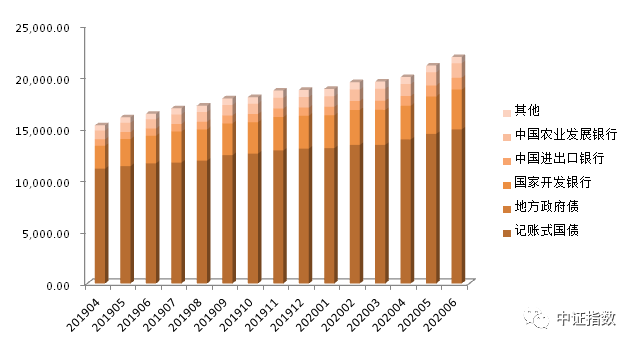

从境外机构持仓的债券种类来看,国债和政策性金融债是境外机构主要持有的品种,规模合计约2.1万亿元,占比合计97%。其中政金债持仓占比由2019年4月的24.06%上升到29.14%,国开债持仓占比由14.41%上升到17.53%。2020年以来,境外机构债券持仓持续上升,伴随海外市场货币政策宽松加码,中外利差达到历史高点,国内债券投资性价比较高,未来境外机构或持续增持境内债券。

图2:境外机构持有境内各债券品种的规模(亿元,数据来源:中央结算公司,Wind

图2:境外机构持有境内各债券品种的规模(亿元,数据来源:中央结算公司,Wind)

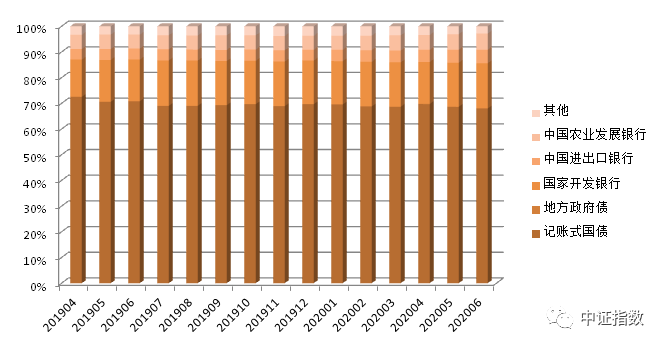

图3:境外机构持有境内各债券品种的比重(数据来源:中央结算公司,Wind

)

此外,随着FOF发行以及未来长期资金入市,债券指数产品资产配置功能将被进一步发掘。机构投资者可以使用债券指数型产品作为大类资产配置的工具进行负债管理,实现既定策略。在大类资产配置趋势下,国开债作为利率债品种,信用风险低,且收益相对于国债较高,可以作为利率债资产的替代,满足机构投资者对利率债的配置需求。

中证国开债指数体系

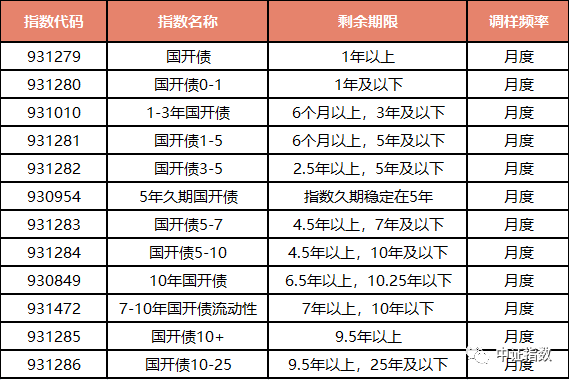

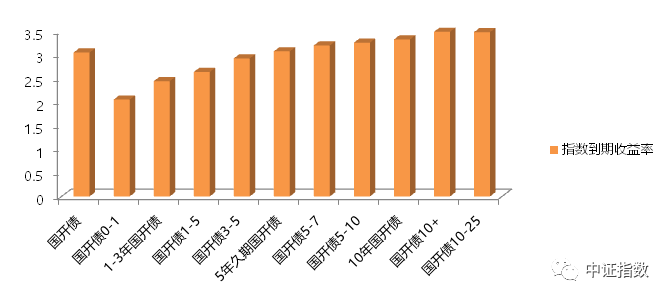

中证指数公司管理的国开债指数总指数、分期限指数和策略指数共12条。样本券覆盖交易所和银行间市场上市的国开债。当前中证国开债指数久期为4.95,到期收益率3.05%,反映全市场国开债的综合期限特征和收益水平。

分期限指数主要包括0-1/1-3/1-5/3-5/5-7/7-10/10+等期限分段,表征各期限范围内债券的整体表现,同时可满足投资者对于各期限的配置需求,在市场行情发生切换时,为投资者提供期限匹配的标的。具体来看:

1

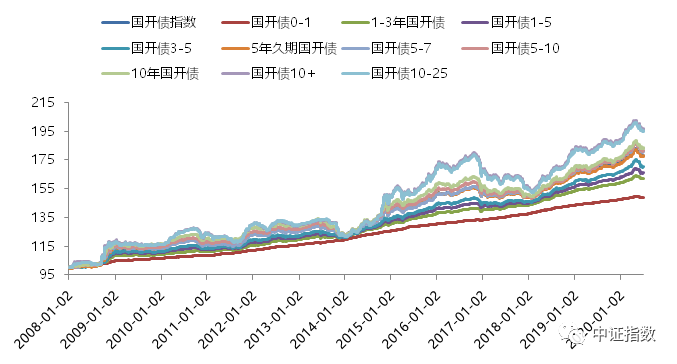

超短期的国开债指数如国开债0-1指数,和短期国开债指数如国开债1-3年指数,2008年以来年化收益分别为3.24%和3.94%,收益水平稳定且未出现大幅回撤,投资者可使用以此类指数为标的的产品进行现金管理。

2

长期的国开债指数如国开债5-10、10年国开和国开债10+等,2008年以来年化收益分别为4.89%、4.98%和5.57%,长期来看可获取较高收益,在利率下行的趋势下可作为长期配置工具,也可以作为交易型工具进行波动操作。

3

中长期债券指数,如5年久期国开债等,久期适中,波动性相比长期债券指数较低,收益水平相比中短期债券指数较高,可对风险与收益进行平衡。

4

对于不同风险偏好的投资者,中证指数提供不同期限定位的国开债指数,以匹配其风险收益偏好,并为投资者提供现金管理工具、交易型工具和配置型工具。

国开债策略指数包括恒定久期指数和流动性指数。其中,中证5年恒定久期国开债指数通过权重优化的方式,指数久期稳定在5年左右。普通分期限债券指数久期可能随着债券的新发和到期略有波动,相比而言,恒定久期指数能维持较为稳定的久期。

表2:中证国开债指数系列

图5:指数到期收益率

图5:指数到期收益率

图6:指数点位

中证国开债指数的创新实践——国开债流动性指数

1

为什么要编制国开债流动性指数

推出国开债流动性指数主要源于:

一是市场上国开债指数产品同质化较为严重,目前市场上跟踪国开债相关指数基金共47只,主要为普通的分期限国开债指数基金,聚焦在分期限或总指数;分期限指数产品也集中于个别期限,产品同质化不利于国开债市场的良性发展。

二是10年期国开债因其稳定的发行机制、良好的信用和税前考核下的票息优势,成为债券市场上流动性最好的品种,一方面能够较好反映关键期限的基准利率变化,另一方面可以为指数基金、跨市场债券ETF提供流动性更好的标的指数。

三是推出国开债流动性指数是积极创新的实践,一方面是指数编制方法的创新,该指数创新运用债券流动性指标计算权重,较好地反映了该期限分段下高流动性国开债的整体表现,具有重要参考意义;另一方面是指数合作方式的创新,通过国开行和中证指数公司开展联合研究,深度合作,为市场提供更多优质的指数工具。

2

国开债流动性指数有哪些特色

一是国开债流动性指数较好的满足市场各方对指数的需求,具有良好的可投资性。中证7-10年国开债流动性指数既能够反映10年国开债利率和价格走势,同时相对充足的样本数量更符合监管部门对于指数产品创设的要求。

二是指数聚焦国开债10年期期限分段。7-10期限分段下主要为10年期国开债,市值占比90%,其余10%为15年期、20年期国开债;权重因子调整后,10年期国开债权重占比接近99%,权重集中于10年期国开债活跃券。10年期国开债是目前债券市场最活跃的品种,良好的流动性使得更多的投资者进入该市场,除一般的二级市场交易外,债券借贷等卖空行为也通常选择10年期国开债作为标的,同时也有机构进行一二级市场套利等,上述行为均会进一步强化10年期国开债的流动性。此外,10年期国开债具备先发优势,目前其它期限的国开债或者相同期限的国债、政金债等,其流动性均未超过国开债。

三是权重调整充分反映10年期国开债的流动性特征,具体为:(1)在市值加权基础上根据流动性指标进行权重调整,市值因子并不是最主要的影响10年国开债流动性的因素。因此,在计算权重因子时,不再考虑债券余额指标;(2)采用上市时间衰减因子衡量新老券程度,对于上市月龄为样本券首次上市日期到当月指数调整日的月份数(整数部分),进行标准化处理,上市月龄越短,该指标越接近于1;(3)由于每只新发10年期国开债流动性切换的时间各不相同,增加市场成交指标,计算该债券上一个自然月的日均换手率,进行标准化处理,日均换手率越高,流动性因子越高;(4)将上市时间衰减因子和市场成交指标相加并进行归一化,形成样本券最终权重因子。通过上述权重因子调整,赋予活跃券更高的权重,以7月数据为例,相比市值加权的指数,流动性指数中,200205权重上升13.63%,190215权重上升1.65%,190210权重上升0.88%,活跃券的权重明显上升。

表3:最新一期样本券权重(单位%)

从历史样本权重来看,样本券权重符合流动性指数的定位,新发10年期国开债在上市后权重快速上升,达到峰值后随着时间逐步递减。

2

国开债流动性指数的应用场景

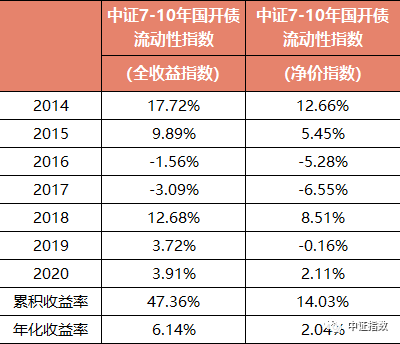

一是业绩基准。该指数重点反映剩余期限7年到10年的期限分段内,流动性较好的国开债的市场综合表现。除为市场利率变化提供参考外,该指数也可为投资者提供业绩比较基准,指数点位显示,2014年以来持有7-10年国开债流动性指数的年化收益率约为6.44%。

表4:指数收益表现

二是投资标的。相比于已有的活跃券指数,该指数具备流动性属性的同时兼顾了样本券数量,避免权重过于集中。

与目前市场常见的宽基指数相比,该指数有如下优势:首先,成份券流动性佳易于跟踪复制,减少交易成本,缩小跟踪误差;其次,剩余期限范围明确在7到10年,久期稳定,易于投资者管理利率风险,可成为组合管理的工具;最后,剩余期限与10年期国债期货剩余期限大致匹配,具备风险对冲工具。目前,已成立的指数产品仅有中证平安5-10国债活跃券ETF,规模约11.43亿。从投资标的流动性来看,10年期国开债流动性明显优于国债,随着未来跨市场债券ETF正式推出,国开债流动性指数型产品将更具生命力。

本微信公众号的内容由中证指数有限公司(“中证指数”)提供,受中国著作权法、商标法、专利法及相关法律保护。除法律另有规定或者中证指数与第三方另有约定外,本微信公众号展示或提供的所有内容(包括但不限于商标、商号、服务标记、文本、图片、设计、音频、视频、指数数据、行情信息等)的知识产权均属中证指数所有。在遵守中国有关法律与本声明的前提下,任何机构或者个人可基于非商业目的浏览、下载本微信公众号的内容,但非经中证指数事先书面同意,任何机构或个人不得在任何媒介上予以转载。

“沪深300指数®”、“indexpress®”、“e-index®”、“中证®”、“中证指数®”、“中证行业分类®”、“中证债券估值®”、“CSI®”、“CSI 300®”及其他与中证指数及其所提供产品及服务有关的商标均归属中证指数及/或上海证券交易所所有。任何机构或个人未经中证指数及/或上海证券交易所书面授权,不得以任何形式使用。

中证指数可随时修改或更新本微信公众号的任何内容。中证指数不对本微信公众号所提供内容的准确性和完整性做出任何保证。对任何因直接或间接使用本网站内容而造成的损失,包括但不限于因有关内容不准确、不完整而导致的损失,中证指数不承担任何法律责任。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。