北向资金突然狂抛,有什么原因?

沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

周二,A股出现震荡回调,而伴随着大盘的调整,北向资金也出现了罕见的大额抛售。

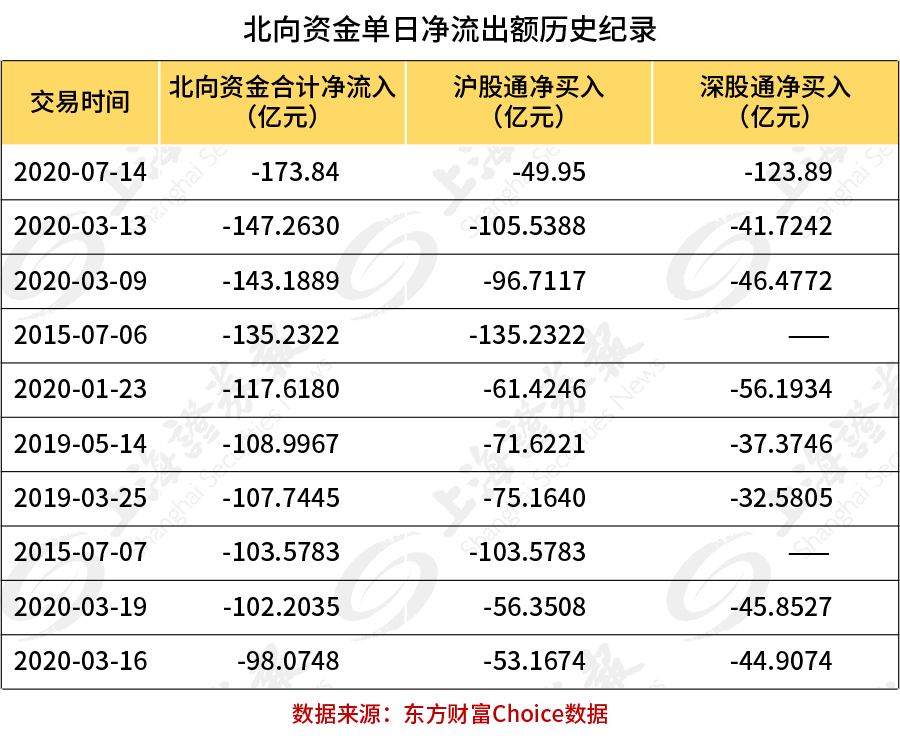

7月14日,港交所数据显示,北向资金合计净流出173.84亿元,其中沪股通净流出49.95亿元,深股通净流出123.89亿元。

该数据创互联互通以来北向资金单日净卖出额的新高。上一次北向资金出现大额净流出是在今年的3月13日,北向资金当天净流出147.26亿元。

缘何出现大额流出?

自7月以来,伴随着市场活跃度的大幅提升,北向资金也在快速流入。7月1日至13日,北向资金净增持规模达653.67亿元。

但从资金结构看,本轮北向资金的流入中,交易型资金成了重要的边际力量,在对热点概念板块的波段操作上,此类资金灵活把握了市场机会。而这也是北向资金近日大买大卖,快速流动的主要原因。

开源证券策略首席牟一凌通过对北向资金托管商交易数据的分析认为,在近期北向资金的异动中,交易型资金(多托管于外资投行)是增量资金的主力。

通过对交易型资金的拆分可以发现:近来,北向交易型增量资金主要托管于美林远东、摩根大通、瑞银证券,以及摩根士丹利等8家机构。7月以来,托管于上述8家机构的北向交易型资金在本轮行情中出现了明显的风格切换。而托管于其他机构的资金的持仓风格并未出现明显变化。

具体看,托管于上述8家机构的增量资金更偏好主板个股和顺周期板块,而托管于其他机构的增量资金在配置结构上与6月下旬基本一致。

国盛证券首席策略分析师张启尧在接受上海证券报记者采访时也表示,7月以来,北向资金的构成中,交易型资金占比出现了明显提升:其中,与交易型资金挂钩的外资投行托管市值占比从6月底的16.7%提升至18.1%,而外资银行托管市值占比则从81.7%降至80.8%。

“交易型资金包括对冲基金、量化基金甚至游资风格的短线交易型资金。正是由于交易型资金的存在,使沪深股通的交易活跃度始终维持在较高水平。但同时,这些短线资金也会受到市场情绪、汇率、美股等因素影响,调整其风险敞口甚至追涨杀跌,导致市场波动加大,流入流出变化加剧。”张启尧表示。

交易型资金影响力几何?

那么,交易型资金是否会对北向资金的流入持续性产生影响呢?

对此,部分业内人士的答案是“并不会”。

“事实上,北向资金一直由配置型资金主导,并且这个趋势还在强化。”张启尧表示,交易型资金持股周期较短,其对市场的长期影响力没有那么高。“我们在去年四、五月份时跟踪的北向资金数据显示,当时交易型资金在北向资金中的整体占比为20%至25%。而近期,即使交易型资金短期出现快速流入,但其总体占比也只有约18%。长期看,交易型资金的占比其实是在慢慢下降的。”

张启尧认为,投资者近期的一些担忧,如担心企业盈利、外部扰动因素等改变外资流入趋势,或总结外资的“择时规律”等,多是未能深入分析外资资金结构的结果。事实上,外资里的中长线配置型资金流入的大趋势从未改变。

“对于短期的交易型资金的进出,并不必要过度关注,交易型资金的动向常常与市场同步,不具有前瞻性,因此不能盲目跟随。从月度周期或更长时间周期来看,北向配置型资金的流向,相对来说才更有参考意义。”张启尧说道。

历史数据同样验证,北向资金长期维持高强度流入的可能性并不高,但长期单边流入趋势应不会中断。国盛证券表示,外资入场仍在“初级阶段”,北向资金长期单边流入和增持仍是长期趋势,下半年预计仍有千亿元级别的增量资金。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。