A股:您看我还有机会吗?

回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

汇丰晋信基金订阅本周市场回顾

本周A股震荡回调,行情出现降温

上证综指本周呈现震荡回调态势。周一市场小幅上行,沪指依托5日线再次上攻,指数日内创两年半新高,创业板指也创2015年7月以来新高。之后市场三连阴,周五略微企稳,获利盘在短期涨幅过大后,趁机兑现的迹象较为明显。上证综指本周下跌5.0%,中小板指和创业板指分别下跌4.25%、4.18%。

近期股市出现一定程度降温信号,主要是政策层面影响。外围方面,周二美联储宣布很快收回市场应急机制,流动性担忧导致美股大跌,与海外关联度较高的北上资金也大幅流出,本周累计净流出191亿元;国内方面,银保监会也发声严禁资金违规流入股市,同时社保基金开始进行一些减持操作,对市场情绪有一定影响。

技术面看,市场有回调需求,但是叠加政策降温信号,调整幅度略超预期,行情或暂时放缓,可能会重新构筑震荡区间。

简称

本周

涨跌幅%

过去一月

涨跌幅%

今年以来

涨跌幅%

上证综指

-5.00

9.48

5.38

上证50

-4.95

10.58

4.00

深证成指

-4.07

14.83

25.73

中小板指

-4.25

16.09

32.08

创业板指

-4.18

17.60

48.07

沪深300

-4.39

13.12

10.94

数据来源:Wind,截至2020年7月17日

本周仅建材、农林牧渔和公用事业收红

本周仅建材、农林牧渔、电力及公用事业三个板块收红,本周涨幅分别为3.86%、0.63%、0.60%。跌幅居前的板块为综合金融、计算机、通信、电子,本周分别下跌10.73%、8.99%、8.66%、8.65%。

周四,受媒体相关文章影响,白酒板块调整较大,白酒指数当日下跌9.75%,短期这一板块或仍将面临震荡整理。

本周建材、农林牧渔和公用事业收红

数据来源:Wind,中信一级行业分类,截至2020年7月17日

本周重要数据及事件

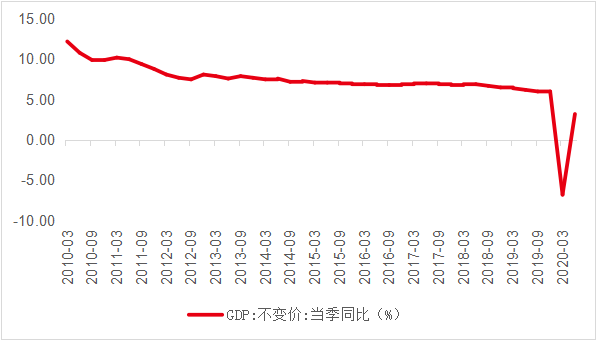

中国2季度GDP同比3.2%

经济处于爬坡期

2020年2季度实际GDP同比为3.2%,季调环比11.5%。6月工业增加值同比4.8%,固定资产投资累计同比-3.1%,社会消费品零售总额同比-1.8%。

汇丰晋信首席宏观及策略师

—— 闵良超

汇丰晋信首席宏观及策略师 闵良超表示:

整体来看,相比1季度,2季度经济指标基本均有不同程度改善,三产对GDP的拉动由负转正,工业产能利用率当季值由67.3%升至74.4%,同时名义人均可支配收入和人均消费支出增速均有所回升。但从绝对数来看,2季度消费支出单季同比仍为负值,指向居民消费意愿提升仍然偏慢,也进一步指向后疫情时期消费改善持续滞后于投资、生产。

观察6月经济数据,主要分项较5月均有改善,指向经济仍处于爬坡期。从分项来看:

➢

生产方面,主要行业工业生产提速,工业增加值改善幅度较大的行业为各类装备设备、计算机通信和汽车,同时,受基建地产拉动,钢铁、粗钢、水泥等产量增速也有较明显回升。结合6月进出口同比超预期回升、出口交货值单月增速再次转正来看,生产端的回暖或受到内外需共振的提振。

➢

投资方面,除制造业投资单月同比持续为负,基建、房地产投资单月同比持续3月为正。其中,6月地产投资当月同比升至8.54%,拉动地产投资累计同比率先转正,或受到地产销售回暖、居民按揭增速回升同时按揭加权利率下降带来的资金端改善影响。

➢

消费方面,6月商品零售单月同比转正,分商品类型来看,汽车消费再度回落,但化妆品、通讯器材以及家用电器增速较高。在居民可支配收入增速回升、失业率连续两个月回落的背景下,居民的消费意愿仍在继续修复。

往后看,国内经济爬坡期仍未结束。考虑到海外经济体逐渐进入复工阶段,未来一段时间可能仍处内外需回升的共振期。同时,国内货币政策的着力点转向提升宽松效率,并且更为关注结构性、直达性和传导效率提升,这种整体信用宽松的环境仍然有利于国内需求的回升。但仍然需要关注:

➢

长江中下流域、中小河流洪涝或阶段性影响生产资料的需求端及农产品价格。2016洪涝经验也指向强降水可能阶段性影响投资性需求释放,导致需求节奏呈现先抑后扬。

➢

尽管外需趋势恢复但其防疫需求回落,因此转化为国内需求的效率有待商榷。

二季度GDP同比涨3.2%

数据来源:Wind,截至2020.7.16

中芯国际本周上市

半导体板块具有长期投资机会

本周四,中芯国际上市科创板,首日涨幅达202%。Wind数据显示,截至7月17日,其市盈率(PE_TTM)为273倍。

汇丰晋信科技先锋基金 基金经理

—— 陈平

汇丰晋信科技先锋基金 基金经理陈平表示

短期而言,市场对于中芯国际上市热情高涨,可能会给一个很高的估值。因而,中芯上市附近也可能是个短期的高点。如果不管短期的涨跌,拉长来看,我们仍看好部分半导体领域的长期投资机会。

众所周知,长期以来我们半导体领域的国产化比例是很低的,相应的国产化替代的空间茫茫大。但由于技术差距、专利壁垒、成本差距等原因,以前很多半导体的所谓国产化替代空间只是想象的空间,我们并不能真实拿到。很多半导体相关领域都不是很好的二级市场投资机会,因为我们一边在学会的东西上不挣钱,一边还要不断烧钱追赶新技术。

贸易摩擦改变了行业逻辑,我们必须要不计成本尽快完成国产化,因为成本高低只是盈亏问题而有和没有是生死存亡的问题。当大量半导体需求开始导向国内的时候,国内公司的技术开始迭代,成本开始下降,产业链进入正循环。因此,我们看好半导体深度国产化替代的长期投资机会。

另外需要提一下的是,我们相信有很多领域仍然会是我们说的想象的空间,相关企业估值很高但并不能获得实际的快速成长,这是大家投资半导体的时候需要仔细分辨的。

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律档,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本档的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本档进行复制、发表、引用、刊登和修改。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。