PPI对市场风格的影响:历史规律及当下研判

牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

来源:华宝财富魔方

分析师:张青 (执业证书编号:S0890516100001)

分析师:余景辉(执业证书编号: S0890519120001)

1.本期专题:PPI对市场风格的影响:历史规律及当下研判

近期市场关于市场风格的讨论成为热点,这一方面是源于近期基本面上的变化,经济复苏预期不断增强,另一方面前期滞涨的大盘股、周期股在盘中确实又有所异动。

从历史看,一轮大的风格切换,本质对应的是不同风格成分股企业盈利增速的此消彼长。而企业盈利增速是一个名义变量,除了考虑量的因素之外,宏观价格的因素变动,也对企业盈利形成显著影响,尤其是对于高弹性的周期股。

PPI作为工业品价格,对工业企业盈利增速的影响显著,PPI的上行往往对应的是周期股的盈利上行,而PPI的下行则可能意味着周期股的盈利回落。相较之下,成长股具有的一定的弱周期属性,对PPI的变动并不敏感。由此来看,周期与成长的风格轮动中,PPI应是一个重要变量。本期专题中,我们基于历史统计视角,对这一逻辑在市场真实的风格轮动中是否有效,进行检验。

对于周期股,一种常用的表征因素是采用周期行业指数,典型性中信周期指数,而成长股则采用中信成长指数。除此之外,市场还比较关注大小盘的风格轮动,并常常将这两种轮动混为一谈,其背后的逻辑是周期股,如上游资源品,往往是大市值板块,而成长股多为小市值个股。故本文中,我们对PPI在这两种风格中的轮动,同时进行检验,其中大盘采用申万大盘指数,小盘采用申万小盘指数。

本期我们将站在事后的角度对PPI进行波段的划分,并分别统计在上行期和下行期各个风格指数的表现,以此发现在不同的经济环境下,市场资金对于风格的偏好。

首先,我们站在事后的视角对PPI进行波段划分,将其划分为上行期和下行期。由于我们研究的是大波段的风格轮动,为了保证统计结果的有效性,我们要求每个波段至少延续3个月以上,并通过寻找波峰波谷的方式来对PPI进行波段划分,以下是2006年以来波段划分的结果:

接下来,我们统计在不同波段中周期vs成长,大盘vs小盘的风格轮动表现。

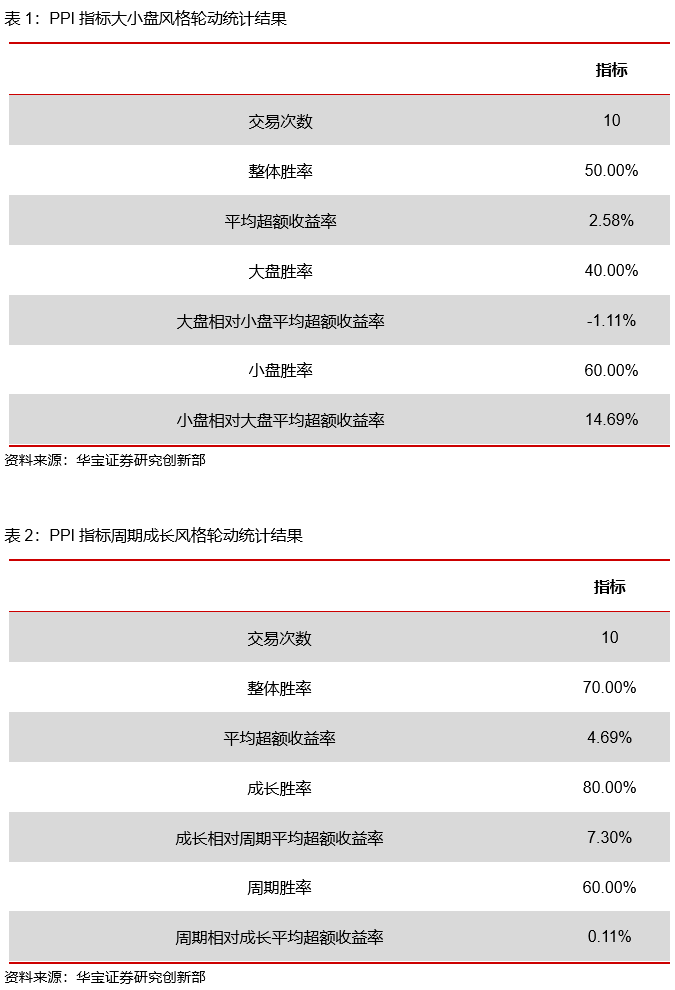

按照前文我们给出的逻辑,PPI的上行期,我们持有周期或大盘风格,PPI下行期,则持有成长或小盘风格。我们重点关注这一策略的胜率情况以及相应超额收益率。这里的胜率是指当我们持有某一指数时(如周期),在这一期间该指数跑赢其所配对指数(如成长)的占比值,超额收益则是指这一期间,我们所持有的指数较之配对指数的超额收益。

从统计结果来看,PPI在大小盘风格轮动中的作用一般。整体胜率仅50%,即并没有明显的倾向,这说明在PPI上行时持有大盘股,PPI下行时持有小盘股并非是一个好的策略,这可能是因为当下有众多成长属性的个股,如科技板块、医药板块的龙头个股,市值已经很大,甚至已经超过了传统周期股的市值,故在做风格划分时,这类个股实际上是作为大盘股的成分股的,从而导致策略失效。

不过,PPI对周期与成长的风格轮动,从统计结果看还是十分有效的。这表现在其整体胜率达到了70%,且超额收益也为正值。尤其是当PPI下行时,成长板块跑赢周期板块的胜率达到了80%,平均的超额收益为7.3%。因此,我们可以认为,基于PPI的趋势研判,指导周期与成长风格的配置,这一策略不仅符合经济基本面逻辑,并在实证上也是支持的。

那么,未来PPI的运行趋势如何呢?由于市场关注的是价格的同比变动趋势,而同比变动表现为过去12个月环比变动的累乘,我们基于过去5年相同月份PPI环比变动的均值作为下半年各月份PPI的环比变动预测值,并进一步推导出了同比变动。

从PPI的预测值看,下半年PPI的负增长态势有望得以收敛,整体维持上行趋势。这相应意味着周期股的投资条件正在完备。不过,我们也发现,PPI仍旧是负增长的,这意味着PPI的上行趋势可能较弱,尤其是下半年倘若原油价格由于全球需求萎靡,供给过剩导致价格再度回落,可能会对PPI的整体走势形成拖累。此外,从历史统计发现,即使周期股的风格占优,但其较之成长股的超额收益并不十分明显,仅有微弱的正超额收益。鉴于此,对于下半年的周期与风格配置,我们倾向于仍旧坚持成长股的主配置逻辑,毕竟当下的宏观经济政策及资本市场制度建设,均有利于成长股的持续走强,但基于PPI在风格轮动中的历史规律,我们也建议下半年适度提升周期股的配置比例,下半年的市场风格,可能会对上半年的极端分化行情会有所修复,周期股或阶段性有补涨机会。

2.本期资产择时观点

对于A股市场, 7月权益市场表现继续表现靓丽,尤其是呈现出普涨行情,前期滞胀的金融与周期板块开始补涨,但以创业板指为代表的成长股依旧表现不俗。展望后市,对于市场的运行趋势,我们依旧维持乐观研判。上周召开的政治局会议奠定了下半年货币政策基调,货币政策更加精准,总量宽松不及上半年,但并无大幅紧缩风险;另一方面,各项经济基本面数据持续好转,国家统计局公布1-6月全国规模以上工业企业利润总额,同比增速收窄至-12.8%,企业利润逐步回升,主要源于量价提升,生产和销售修复,工业品价格回升,同时叠加成本下降。7月制造业PMI连续回升至51.1,创4月以来的新高,表明制造业部门恢复较好,从分项来看,生产和新订单持续改善,基本面呈现出供需两旺的态势。总之,当下宏观经济仍处于缓慢上行阶段,而宏观政策环境也相对有利于权益资产表现,市场上行仍有动力。投资主线上,经济的复苏以及PPI的持续上行,对周期股的走强具有一定支撑,但面对外部形势的不确定性,以及国内服务业的复苏缓慢,预计经济上行斜率会有所收窄,而PPI的回升也并不强势,这些也意味着周期股的强势或许是阶段性的和脉冲性,更多是前期滞涨下的补涨行情,市场风格的主线我们仍旧坚持以成长股为主,并适度关注周期板块。

对于债券市场, 7月债市延续调整,继续对前期过低收益率进行修正,10年期国债收益率一度上行至3.00%上方,较之4月初的低点调整了约50个BP,幅度较大。本轮债市的过快调整,本质是对货币政策边际收紧以及经济复苏的反映,而股市的强势进一步加速了债市调整。展望后市,预计债市整体维持区间震荡格局,但经历前期调整后,当下的位置战略上可以更乐观一些,逻辑在于虽然当前GDP的复苏已基本达成共识,但受制于服务业的约束,预计经济上行幅度有限,经济无过热风险,而当前的货币资金利率已从前期极度宽松状态回归至相对合理状态,再考虑到面对外部形势的不确定性,后续货币政策预计难以进一步收紧,债市暂时达到一个平衡,配置价值有所凸显。

对于港股市场, 7月港股市场大幅落后于A股,这或许源于两个市场的投资者情绪上的差异。当下对于A股市场,投资者的做多情绪更为浓厚一些,且宏观政策环境及经济形势对权益市场的支撑也更强一些,这是其表现持续好于港股的最主要因素。虽然我们看好港股的战略性配置价值,但近期我们也一直强调,从资产配置以及资产间的对比角度考虑,权益资产投资建议以A股为主,港服为辅,本期我们仍维持这一观点。

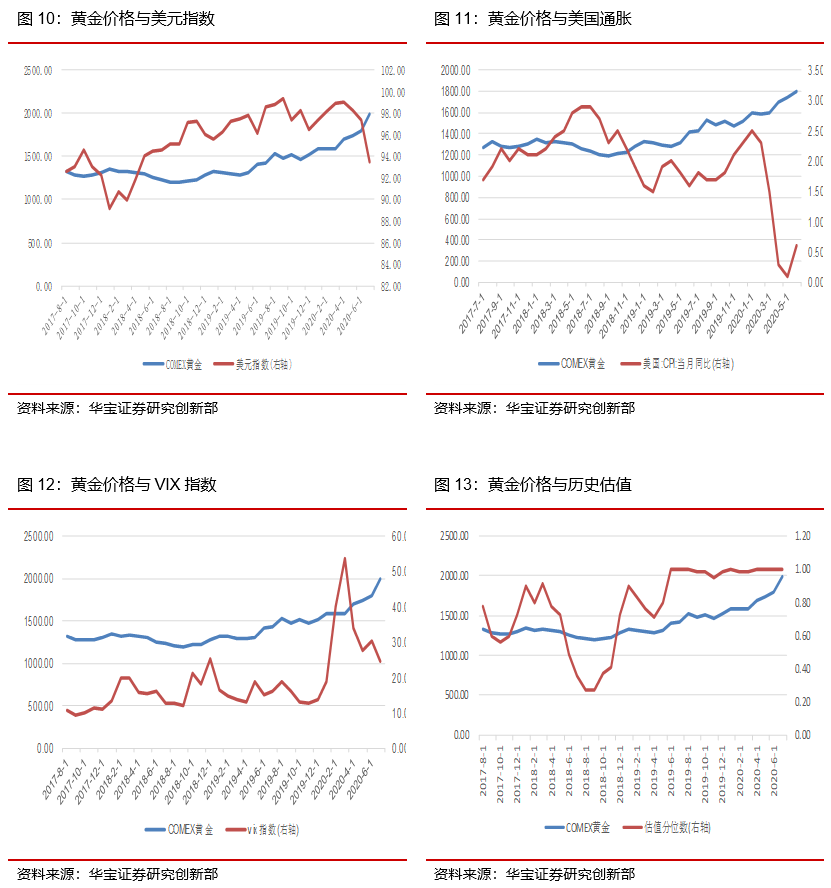

对于黄金市场, 7月黄金市场继续保持强势,再度创下2018年下半年以来本轮黄金牛市的新高。近期黄金的上涨,美元指数的走弱是一个重要驱动因素,与此同时,海外疫情二次爆发风险的提升以及贸易局势紧张引发的避险情绪,也成为近期推动黄金上行的重要因素。从长周期逻辑看,全球货币政策的宽松可能催生的是新一轮通胀,而大宗商品价格倘若由于供给端的受限而走高(尤其是原油价格),则会进一步加剧通胀预期,黄金长期走牛的逻辑仍在。黄金配置上,我们坚持逢低买入是大的方向。

3.大类资产多维度择时体系跟踪

3.1A股市场择时追踪

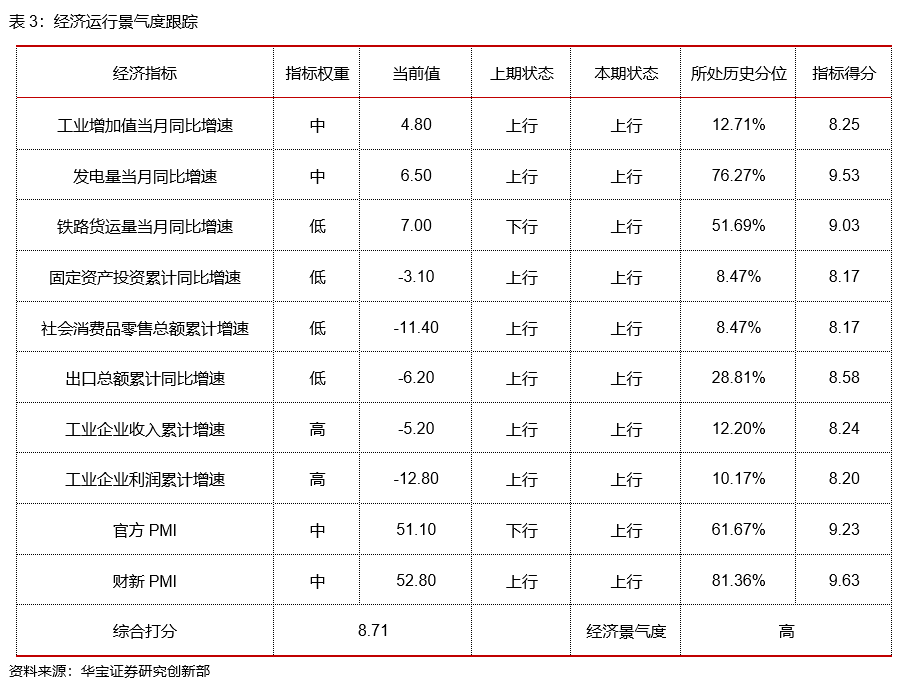

我们采用多维度综合打分的方法对A股市场未来走势进行研判。择时维度涵盖经济增长、实体流动性、动量趋势以及投资者行为监测。截止2020-7-31,我们跟踪的宏观经济运行指标综合打分为8.71分,对应景气度研判“高”。其中,工业生产处于处于恢复态势,从分项来看,投资、消费以及出口由底部回升。工业企业利润有所修复,但依旧处于历史过去三年的低位。

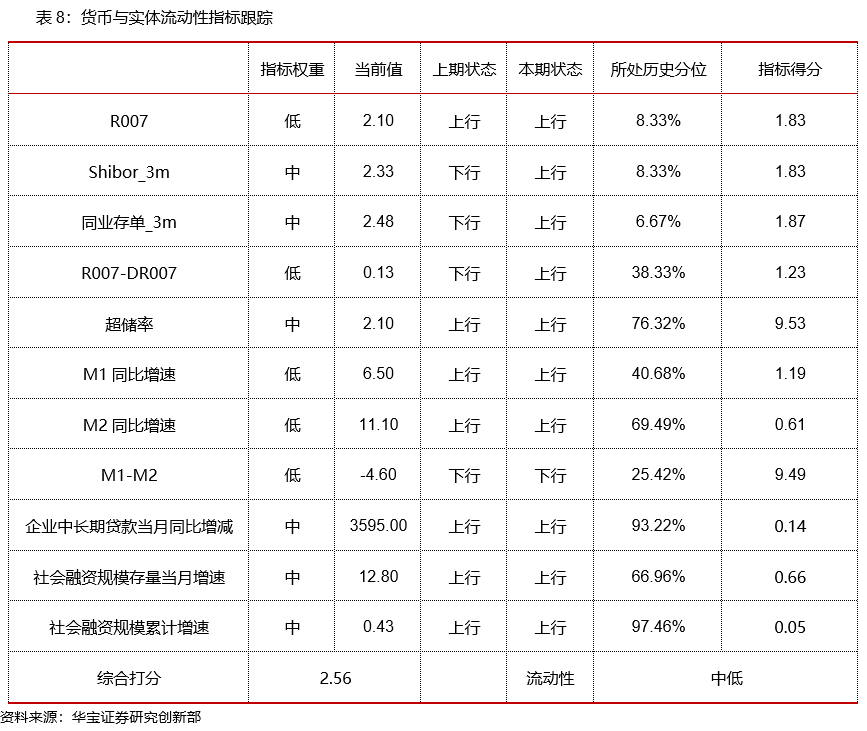

流动性方面,当前我们跟踪的指标综合打分8.53分,流动性状态研判为高。从货币供应量的角度来看,M1、M2维持上行趋势,货币供应量增加。社会融资规模累计增速和企业中长期贷款处于上行趋势,企业融资环境持续改善。利差方面,产业债利差和城投债利差较高位回落。

A股择时我们综合考虑经济运行、流动性、动量趋势以及事件驱动维度。从动量趋势看,基于周K线构建的唐奇安趋势跟踪指标,从短期到长期均为看多。

事件驱动方面,从分项指标看,市场估值处于高位,发出看空信号,北向资金净流入发出看多信号,其他事件驱动指标未发出信号。

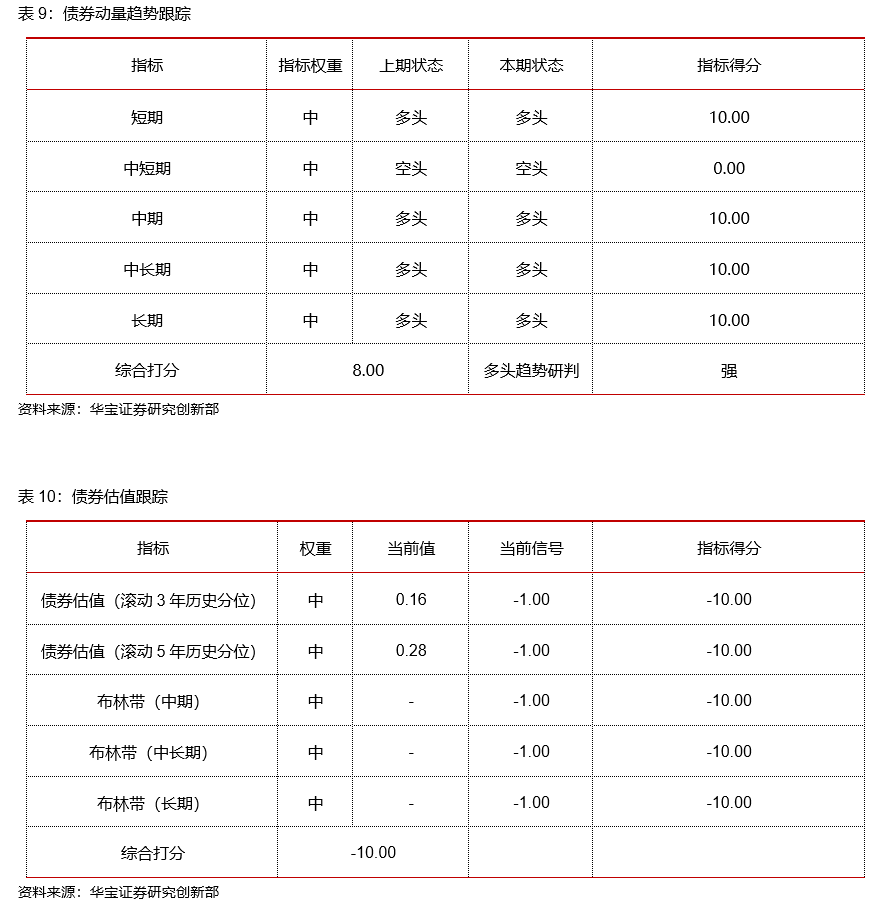

3.2 债券市场择时

对于债券市场,我们主要从经济运行(与A股跟踪采用同一指标体系,但影响逻辑完全相反,经济景气度越高,逻辑上越有利于权益资产,利空于债券资产)、通胀、流动性(具体划分为货币流动性与实体流动性,其中逻辑上货币流动性与债券投资回报率正相关,实体流动与债券投资回报率反向相关)动量趋势以及估值5个维度进行跟踪。

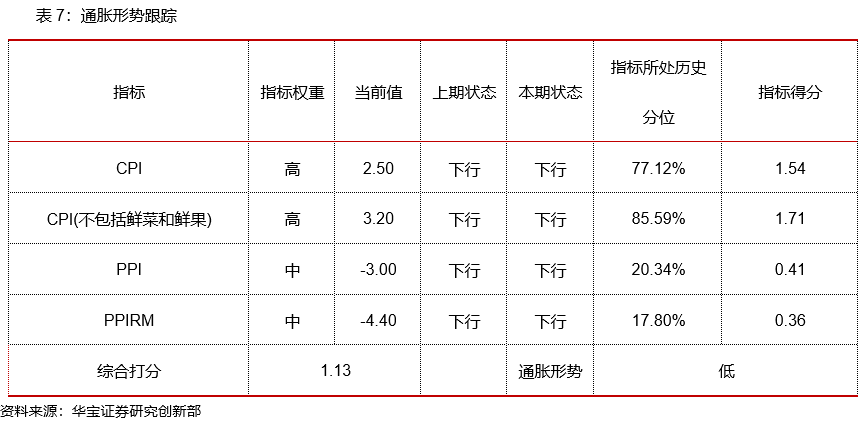

通胀形势方面,当前我们跟踪的指标综合打分为1.13 分,通胀形势研判为低。CPI、CPI(不包括鲜菜和鲜果)本期为下行趋势,由历史高位回落,PPI和PPIRM处于下行趋势,处于历史较低水平。

流动性方面,我们从两个维度进行跟踪,货币市场流动性、实体经济流动性。流动性综合打分为2.56 ,货币市场流动性方面, SHIBOR和同业存单利率转为上行趋势。实体经济流动性方面,M1、 M2处于上行趋势,社会融资规模累计增速和企业中长期贷款维持上行趋势,总体流动性打分为中低。

动量趋势方面,中短期动量为空,其余各周期均处于看多状态;估值方面,当前国债收益率利率虽较前期有所反弹,但仍处于过去三年历史分位数20%以下,并且触发中期、中长期、长期布林带看空信号。

3.3 港股市场跟踪

对于港股市场,我们主要从港股的动量与估值,并结合A股市场走势进行研判。动量方面,各期均发出看空信号,多头趋势较弱。估值方面,当前港股估值位于过去5年52.84%的历史分位,估值处于正常水平。

3.4 黄金市场跟踪

对黄金市场,我们从基本面、市场间分析、动量趋势以及事件驱动四个维度进行择时研判。基本面方面,美国10年期国债收益率整体呈现下行趋势,美元指数同样处于下行趋势,对黄金形成支撑,但美国CPI 呈现下行趋势,不对黄金形成利好。动量趋势方面,各期均呈现多头趋势。事件驱动方面,估值角度,当前黄金价格处于过去5年100.0%分位数,发出看空信号;VIX指数处于正常水平。

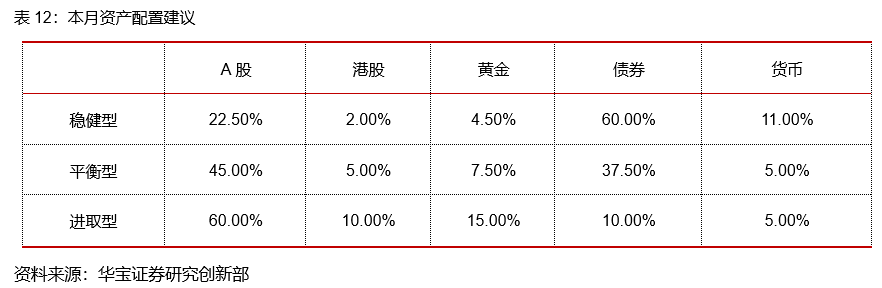

4. 资产配置模型追踪

我们结合本期量化择时观点,分别构建了稳健型、平衡型以及进取型三款资产配置组合,涵盖A股、港股、黄金及国内债券资产以及货币五个大类资产,比较基准设定如下:

我们将比较基准作为资产组合的初始权重,并根据本期量化择时观点进行权重调整。量化择时观点由到高依次为谨慎、相对谨慎、中性、相对乐观以及乐观。当某资产择时观点为中性时,维持初始权重不变,当某资产择时观点为相对乐观时,则在初始权重基础上上调25%,当为乐观时,则上调50%,当为相对谨慎时,则下调25%,当择时观点为谨慎时,则下调50%。

本期大类资产配置具体建议如下:

扫二维码 3分钟在线开户 佣金低福利多

扫二维码 3分钟在线开户 佣金低福利多

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。