恒越基金Q3 A股展望:震荡上行概率大 关注低估值板块

牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

恒越基金2020年三季度A股市场展望与投资分析

恒越基金管理有限公司

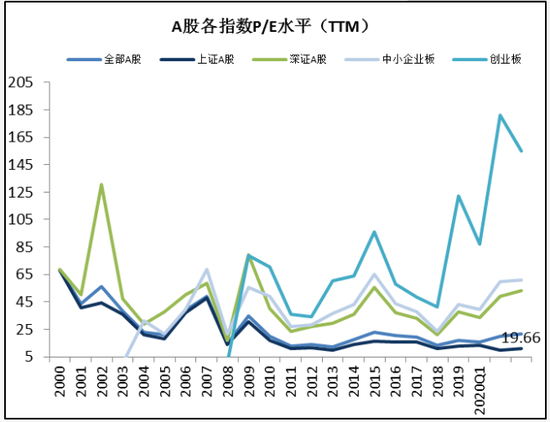

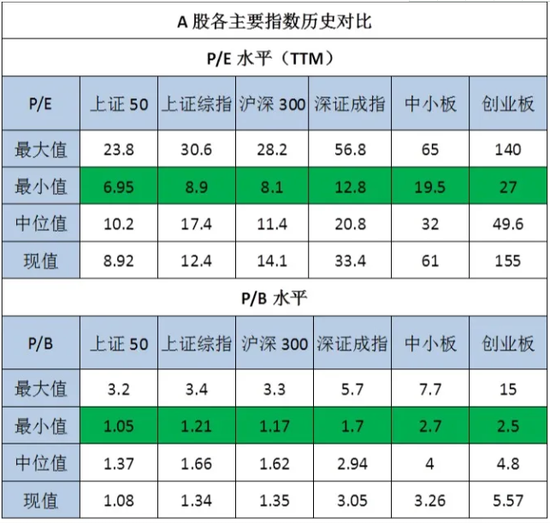

一、静态估值处于历史中位数水平

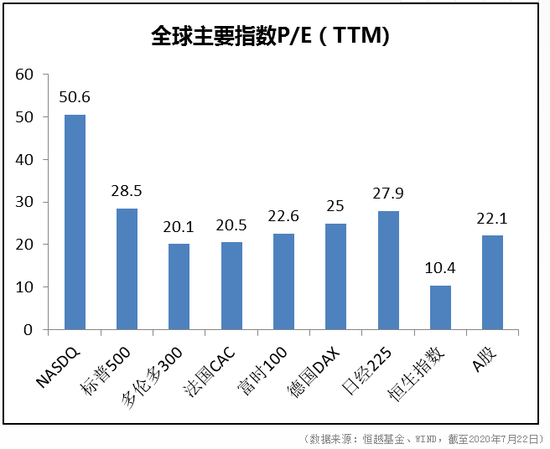

从市场静态P/E绝对数据看,目前A股P/E在22倍,整体水位较前两年上移。历史对比看,目前A股整体估值基本处于中位数附近水平,其中分化明显,大盘权重股仍处于中位值以下,但中小板、创业板等已显著高于历史中位值。横向对比看,A股估值处于全球各主要指数中位数略水平,但静态差距不明显。港股静态估值吸引力有所提升。

(数据来源:恒越基金、WIND,截至2020年7月22日)

二、资金供求:下半年市场双向扩容明显

预计市场双向扩容或将成为下半年资金供求主要特征,但总体资金供求相对均衡。

资金需求方面,A股股权融资额将继续上升且呈长期趋势,也符合中国现阶段经济转型特征需要。随着7月底创业板注册制的实施,后续市场主体将明显增加,资金需求扩大。全球范围内,港股有望因相对估值优势继续受到资金青睐,截至7月中,2020年港股通南下资金已达3500多亿元(2019年全年2400亿元),预计后续港股通南下金额将继续增加。

资金供给方面,在政府各种措施引导下,资本市场尤其权益市场将成为社会财富存量的蓄水池。预计2020年机构和散户入市的资金级别都会有较大幅度提升。体现在公募基金规模、保险类长期资金以及券商银行理财规模将有较快提升,后续保险投资新规下,相关资金入市也存较大空间。在经历进出波动后,我们预计后续外资流入趋势应该还在,但阶段性流入流出反复,全年整体流入或低于2019年水平。

三、三季度价值中枢有望小幅度上移

从价值中枢看,预计2020年三季度价值中枢或将小幅度上移,主要在于从宏观和盈利层面看环比将继续改善,流动性三季度整体充裕,而风险偏好相对稳定。

宏观经济层面,经历了一季度经济数据急剧下行,在各种措施和需求韧性下,中国经济呈现了复苏迹象。后续三至四季度有望逐渐恢复至疫情前水平,而2021年一季度在低基数下GDP实现较大幅度增长的概率较大。盈利层面,受疫情影响,上市公司一季度整体盈利下滑约25%,在各项政策刺激下,预计二季度盈利将环比有所好转,后续银行让利等因素的存在或将使整体业绩增长放缓。

无风险利率及流动性方面,在经济真正恢复至疫情前正常水平之前,流动性充裕的格局发生较大改变的概率较低,整个三季度流动性无虞。

风险偏好方面,经历疫情冲击和中美关系反复波动后,市场参与者对负面信息耐受度在逐步提升。预计三季度整体风险偏好将相对稳定,但也可能存在阶段性小扰动。相对全球看,中国宏观经济走势率先恢复及政策空间相对宽裕,中国经济体抗风险能力在提升,资本市场的改革也在加速推进。

四、2020年三季度A股市场展望

展望三季度,新冠肺炎疫情对经济的负面冲击正在逐步消退,国内经济步入正常修复通道。全球范围看,中国经济基本面最为扎实,A股和立足国内的港股公司对全球投资人都具有较高吸引力。

目前A股整体估值处于历史中位水平,未极端泡沫化,但板块分化明显。由于低估值权重股支撑,市场指数下行空间相对有限。市场双向扩容或将成为下半年资金供求主要特征,但总体资金供求相对均衡。综合盈利、流动性、风险偏好等因素,A股市场价值中枢有望小幅度上移。未来市场呈结构性震荡上行趋势概率较大。

三季度A股市场主线可能围绕经济复苏、流动性边际收紧、疫情进展三条线索展开。建议自上而下关注估值极度分化后的收敛与经济复苏,同时自下而上关注不同行业板块的景气度和成长性。

行业配置上,考虑风险收益比,可重点关注受益于均值回归、有较强补涨预期的低估值板块如化工、汽车、非银金融等,以及基于行业中长期趋势、短期景气度变化、短期催化剂、估值水平等因素下的食品饮料、光伏、新能源汽车、新型建材、水泥等。中长期仍重点聚焦消费(中国优势产业)、科技(未来经济引擎)、医药生物行业(老龄化下刚性需求)等。

风险提示:本材料仅供交流,不构成建议投资者改变投资决策的凭证。市场观点与投资策略仅根据当前环境因素而定并将随着市场变化动态调整,未经许可不得随意引用、转载、删减、篡改,恒越基金保留最终解释权。投资者购买基金应详细阅读该基金的基金合同、招募说明书等法律文件,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。

扫二维码 3分钟在线开户 佣金低福利多

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。