Fund Talk | 如何构建一个主动基金组合?

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:小5论基

近段时间以来,我大概陆陆续续写了不下几十篇关于基金经理的深度分析文章,基本都是以定量分析为主,结合定性分析,试图给大家呈现出一种知其然也知其所以然的多维立体效果。

不过说实话我讲了这么多这也好那也好的基金经理之后,我估计还是有不少小伙伴是懵圈的,区别只是有人懵了一两个圈,有人却懵了几十个圈,就像俗话说的那样,听过很多基金经理,却依然选不好基金,甚至还一不小心选到了其中最差的。

鉴于此,我认为我有必要给大家一根绳子,用以把之前罗列出来的宛若珍珠的基金经理们串起来,指不定就成了一条璀璨的珍珠项链。

聪明的小伙伴估计已经猜到我要开始讲主动基金组合了,不过正如我在之前的投资目标系列里面讲到过的,最好的组合并不一定是最赚钱的组合,但肯定是最适合自己的组合,以至于我当时出了一期叫做《不会建组合的投资者不是一个好基民》的文章来教大家如何建一个简单的主动基组合。

问题在于我当时文章所默认的“每个人都知道最适合自己的是什么”这个前提并不完全成立,有的人的确知道(不管是知道自己知道还是不知道自己知道),但有的人也的确不知道(不管是知道自己不知道还是不知道自己不知道)。

所以今天这篇文章主要是写给不知道的那类小伙伴的,同时也给知道的小伙伴提供一个可以改进的基础模板。

在直接给组合模板之前,我们先来做些铺垫:

上图展示的是代表价值的上证50和代表成长的创业板指的对比情况图,红肥也蓝瘦的,那么请问你们能从这个图中看出什么端倪来呢?

你们自己慢慢看,我先来提供三个端倪供思考。

端倪一:

稍微有点历史观的小伙伴大概会有一定的感触,那就是上证50和创业板指的走势并不是完全一致的。

这其实也很好理解,因为市场风格可能是偏价值的,也可能是偏成长的,但是不管是偏价值还是偏成长,两者归根结底都是会涨的。

这从上图的指数趋势线可以大致看出来。

端倪二:

接着端倪一的话题,我们还能发现,市场上的风格,不是价值压倒成长,就是成长压倒价值,但是我不知道大家有没有发现,两者除了最终都会涨之外,还有一个特点就是两者会殊途同归并最终趋同。

请看两个例子:

上图中2013年中开始的初段创业板涨上证50跌,中段两者同涨同跌,末段创业板跌上证50涨,总历时4年半多,中间的波动不尽相同,但最终两者净值走向了趋同。

上图这段时期大家可能比较熟悉,2017年伊始的初段创业板跌上证50涨,中段两者同涨同跌,末段创业板涨上证50跌,总历时3年半多,中间的波动自然也不尽相同,但最终两者净值再次走向了趋同。

端倪三:

上图我简单的用上证50和创业板指的比值来区分市场的风格,比值涨代表价值占优,比值跌代表成长占优。

从图中我们大致能看出来价值和成长两种风格似乎是有周期的,从长期趋势上来看基本每隔三年左右市场风格就会切换一次。

铺垫部分先告一段落,不过这和基金组合又有什么关系呢?

请继续往下看。

端倪一说的是不管市场风格如何变化,长期来看最终都是会上涨的。

这一点的重要性事实上不言而喻,因为这是我们敢于买入并长期持有一个基金组合的大前提。

端倪二是说市场的风格多变,并最终会趋同。

这里面隐含的信息比较多,其中较为重要的一条便是绝大部分的基金投资者事实上都是没有能力去判断市场风格的,但是既然两种风格最终会趋同,那一个可行的组合构建思路就是去做均衡配置,这样至少不用去判断市场风格了。

这部分我来具体讲下,简单来讲就是如何去均衡的配置一个基金组合以应对不同风格的市场环境。

这里要先引用一下招商证券任瞳团队对权益类基金经理的分类。

基于他们的研究结论,权益类基金经理按照投资风格大致可以分成五大类,分别是:

价值风格:追求在个股价格低于企业内在价值时买入,或在个股被相对低估并在合理估值范围内时买入,等待价值回归;重视估值,投资组合整体估值较低。

价值成长风格:偏重投资有一定成长性的蓝筹白马个股,如受益于行业集中度提升的龙头企业,对企业成长的确定性与持续性较为关注。

成长风格:偏重投资预计成长速度高于行业/市场平均水平的成长型公司,对估值容忍度较高,认为即便短期高估,高速增长也将使价格回归价值。

均衡风格:选股时综合考虑价值、成长指标;或采用成长、价值、主题等多种策略构建投资组合。

中观配置风格:与自下而上选股相区分,投资中偏重先选赛道再选个股,中观出发进行配置,或采用行业轮动方式进行投资。

至于第六大类的主题行业风格我认为是另一个话题,这里先不引入讨论了。

如果大家还有印象的话,可能还记得我在之前介绍每一位基金经理的时候都会讲到这位基金经理的投资风格,问题是如果我们去看单个基金经理的话那别说几百上千位了,就是几十位基金经理也能把我们的眼镜片看花,然后可能还不知道最后选谁。

但是如果我们从基金经理的投资风格去看的话,那就简单多了,反正再多的基金经理也就这么五大类,大家都是成年人就不做选择了,全都要就行。

这就是我提供给大家的一种集齐五大类投资风格但并不足以召唤神龙的基本款基金组合方式。

我掐指一算很多人五行缺钱,于是还给这个组合取了一个好听的名字叫做“五行组合”。

接下去就有很多事情可以做了。

比如我们来看个具体的例子,我在每种风格里面各选了一位代表性的基金经理管理的一只代表性基金,每只基金赋予20%的权重。

具体基金如下(请注意这些基金虽然很好,但是在这里仅作为数据分析所用,不作为实际操作的推荐,原因以后你们会懂的):

价值(景顺长城余广的景顺长城核心竞争力)

价值成长(易方达张坤的易方达中小盘)

成长(民生加银孙伟的民生加银策略精选)

均衡(中欧周蔚文的中欧新趋势)

中观配置(融通邹曦的融通行业景气)

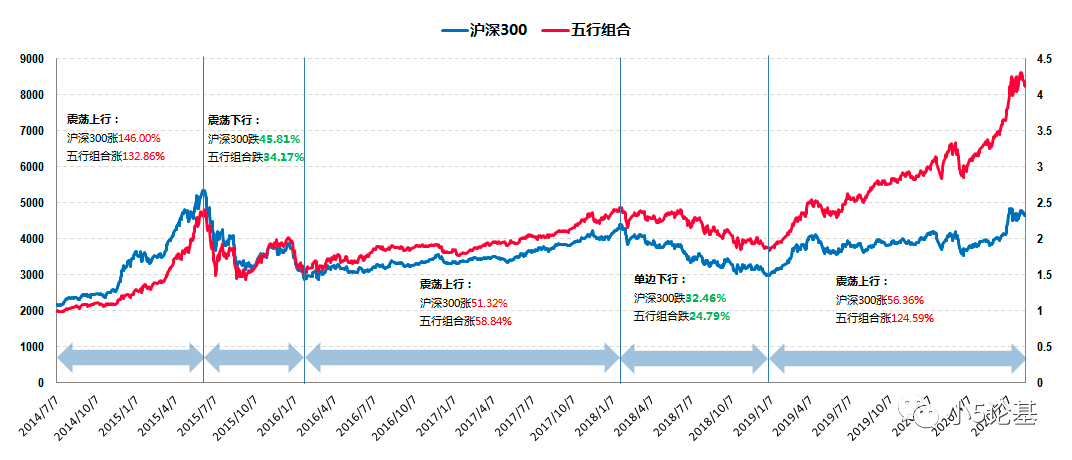

基于上述基金我们先来看一下各种风格的基金在各市场环境下的收益率情况:

限于篇幅我就不一一分时段做具体分析了。

总而言之,不同风格的基金在不同的市场环境下都会有不同的表现。

如果看得够仔细的话可能还能发现在每一段不同风格的市场环境下跑得最好的那类基金几乎都是不一样的:几乎任何一类风格都可以在某种市场环境下取得优胜,但是没有任何一类风格可以一直保持优胜。

这也从侧面再次证明了基金组合要做均衡配置的必要性。

组合的最终效果图如下:

这个我也不做具体分析了。

长期来看,组合跌的时候比指数跌得少,涨的时候能跟的上指数甚至能涨的更多,整体效果跑赢指数是妥妥的,即便这是事后诸葛亮的回测我认为也是可以说明一些问题并具有一定意义的。

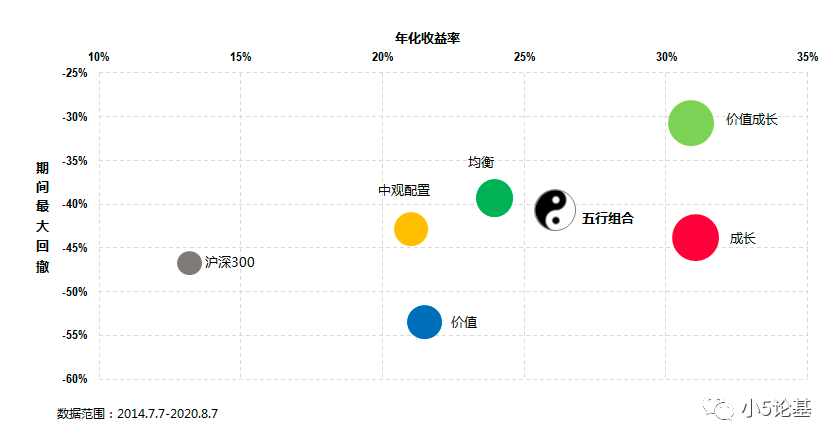

为了更加清楚的反映出组合和单只基金的联系和区别,请再看多一个图:

这个图我认为足够一目了然,既体现出了基金组合的均衡效果,又无形之中呼应了今天文章的题图。

讲到这里我想对于大家自己去构建一个属于自己的基金组合多多少少会有一些帮助和启示,别的我也不敢保证,至少组合构建的大框架已经搭起来了,遗留问题固然还有很多,但基本不会影响基金组合投资的大方向。

甚至我已经部分解决了其中一个重要的遗留问题,也就是对基金经理投资风格的描述和判断:我在之前写的每篇基金经理的文章末尾基本都加了标签,其中一个标签描述的就是这位基金经理的投资风格,请大家参阅。

其他的遗留问题我们后续再慢慢探讨。

话说你们不奇怪我为什么还没讲端倪三呢:如果说端倪一二主要是给“不知道”的小伙伴准备的,那么端倪三就是专门给“知道”的小伙伴准备的。

端倪三说的是历史数据显示,市场风格虽然多变,但在大趋势上依然具有一定的周期性,基于此我们在做基金组合的时候就不一定非要为配而配给每类风格都定死20%的配比了,我们完全可以循着市场自身的周期提前向某种风格做适度地倾斜,从而去获取更高的收益率。

这一方面可以发散的点也很多,不过也得容我后续再慢慢探讨了。

今天的文章就先到这里吧,建议大家多看几遍先消化一下,否则后续要出的几期可能会有看不懂的风险。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。