浦银债市观察 | 经济数据“斜率放缓” 债市收益率高位震荡

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

2020.8.10-8.14

债市焦点

1. 中国7月CPI同比上涨2.7%,预期涨2.6%,前值2.5%;7月PPI同比下降2.4%,预期降2.4%,前值降3%。

2. 中国7月新增人民币贷款9927亿元,预期11815.9亿元,前值18100亿元;中国7月社会融资规模增量为1.69万亿元,比上年同期多4068亿元。

3. 1-7月份全国固定资产投资同比下降1.6%,降幅比1-6月份收窄1.5个百分点;1-7月全国房地产开发投资同比增3.4%,前值增1.9%;7月工业增加值同比增4.8%,预期5.2%,前值4.8%; 7月社消零售同比降1.1%,预期增1.2%,前值降1.8%。

债市走势回顾

7月经济数据印证“斜率放缓”逻辑,债市收益率高位震荡。

自7月至今,债市对经济周期的预期经历了“之字形”变化,首先是7月初市场基于高频数据判断经济数据复苏斜率将放缓,接着是7月末公布的官方制造业PMI数据证伪“斜率放缓”逻辑,但上周公布的数据中,信贷增速放缓,工业增加值与社消零售增速低于预期,再次唤起市场对“斜率放缓”逻辑的认同。

在资金面维持相对偏紧,而市场对经济复苏预期有所弱化的背景下,债市收益率呈牛平走势。

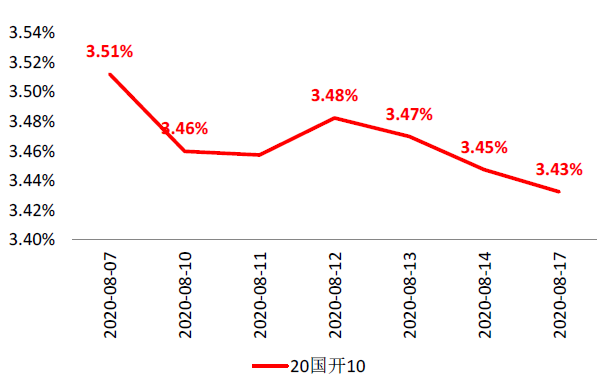

上周全周,中债国开10Y收益率上行 6BP。

图1:国开债 10Y 现券收益率

数据来源:wind,截至2020.8.17

债市策略

1. 7月统计数据强弱分化,PMI、外贸数据好于预期;信贷、消费品零售数据低于预期;市场对“复苏斜率放缓”逻辑的认同度再度提高。

2. 货币政策回归相对中性状态,DR007波动性降低,国开收益率曲线短端下行受限,长端收益率的变化则相对灵活。

3. 国债一级市场发行规模缩量,显示财政已不愿当前利率水平进一步上行;而人民银行近一周以来的连续OMO净投放,显示配合财政融资的力度正在增大。

后市展望

1. 利率债市场方面,经济复苏数据趋势性有所减弱,货币政策在新的力度水平上可能将进入一段观察期,长端收益率或将继续呈现区间震荡行情。

2. 信用债方面,虽然前期境内疫情已得到较好控制,但近期有一定的反复,且境外疫情尚未得以有效控制,疫情发展仍存不确定性。下半年经济面临复苏的风险因素仍在,继续关注再融资渠道偏窄、融资难度相对较大的弱资质企业。

3. 可转债方面,宏观环境稳货币宽信用,债券没有趋势性机会,股票仍然乐观,支撑逻辑主要是经济的持续复苏和上市公司盈利的改善。结构上,高估值的科技板块通过盈利消化估值的难度较大,短期不予推荐;而推荐低估值的周期(如建材、化工),业绩兑现较好的农林牧渔和部分食品饮料也可以关注。转债仓位维持中等偏上,结构上降低股票估值过高或转债本身估值过高的标的。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

扫二维码 3分钟开户 紧抓这一拨大行情

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。