公募基金科创板打新收益比较-基金打新系列专题

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:华宝财富魔方

分析师:李真(执业证书编号:S0890513110002)

分析师:王方鸣(执业证书编号:S0890520010001)

1.科创板新股上市、网下配售打新环境概述

1.1. 科创板新股上市整体情况:热度高、规模大、收益足

伴随着2019年7月科创板首批股票的上市,一轮新股上市热潮席卷而来,截至2020年8月17日,已有154只个股登陆科创板,首发募集资金总规模达到了2380亿元。伴随着这股热浪,打新这一话题也重新回到了机构投资者的视线之中。

科创板注册制下的网下配售规则能够充分发挥机构投资者的专业性在定价中的作用,同时也提高了机构投资者获配新股的概率与数量。此外,科创板已上市新股的首日涨跌幅中位数为130.95%,对于获配新股的投资者是一笔不小的α。多种利好的叠加下,科创板打新成为了机构投资者,特别是公募基金,的又一重要超额收益来源。

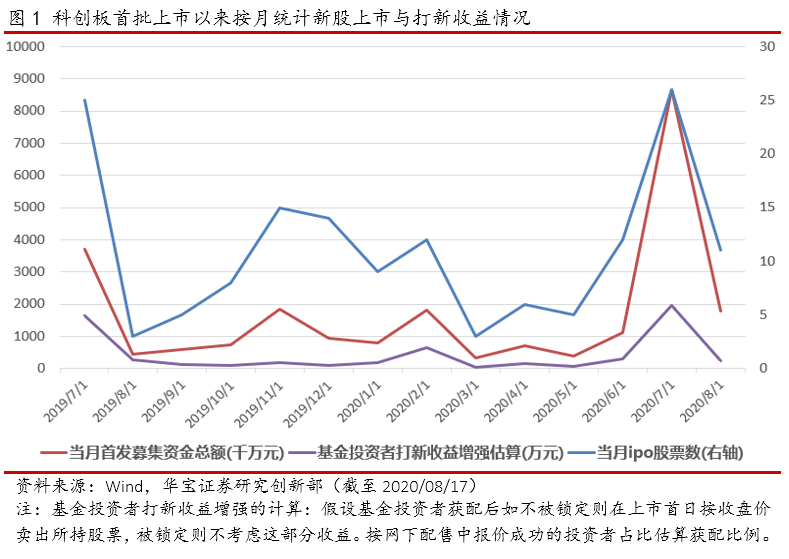

下图统计了自科创板首批股票上市以来每月的上市新股数量与基金投资者的打新收益增强估算金额。在2019年7月第一批新股的热闹过后,科创板逐渐走向平稳。在2020年3月至5月中收到疫情的影响,科创板新股上市相对沉寂。近期,在7月中芯国际这一重磅IPO的带动下,科创板新股上市再次活跃,7月上市的个股数量与规模都超过了2019年7月的首批,打新对于组合的收益增强也受到了越来越多基金管理人的重视。以中芯国际为例:中芯国际首发价格27.46元,募集资金532亿元,上市首日涨跌幅201.97%,基金投资者参与网下配售最高可获配301184股,不考虑10%的锁定概率,上市首日即可为持股者带来1670万元的收益。

1.2. 科创板平均上市个股热度:个股规模、首日涨跌幅周期震荡,热度不减

剔除中芯国际后统计,科创板上市个股的平均规模、涨跌幅中位数呈现一定的周期性,并没有随时间而衰减。科创板个股平均上市规模在12亿,每月涨跌幅中位数的平均值在150%左右。整个统计区间两者的趋势呈现一定的周期性震荡摆动,投资者对新股上市的热情并没有随着时间消退。

平均个股打新对基金投资者的收益增强方面,2019年7月首批上市的个股对基金投资者的增强最为显著,在此之后的月平均个股收益增强未能达到首批个股的高度,但是整体数值稳定,同样尚未出现衰减的现象。

1.3. 科创板平均上市个股热度:个股规模、首日涨跌幅周期震荡,热度不减

机构投资者对科创板新股网下配售的参与热情不断升温。参与网下配售初步询价的投资者数量从2019年7月的平均每只个股2157家,增加到了2020年8月的平均每只个股5525.09家,增了一倍有余。与此同时,按照网下配售最终获配对象家数/网下配售初步询价对象家数估算的网下申购获配比例,其个股平均值则一直稳定在80%左右,获配比例并没有随参与报价机构的增加而下降。

获配比例没有下降,但是最终获配金额明显下降。每月投资者网下配售获配金额中位数在近期有所提升,但是相比2019年7月的高点仍相去甚远。伴随着对科创板打新越来越多的重视,这一市场也在变得越来越拥挤。

2.公募基金参与科创板打新获配、收益情况

2.1. 公募基金科创板打新整体概况:平均获配74.56只个股,获配金额1996万元

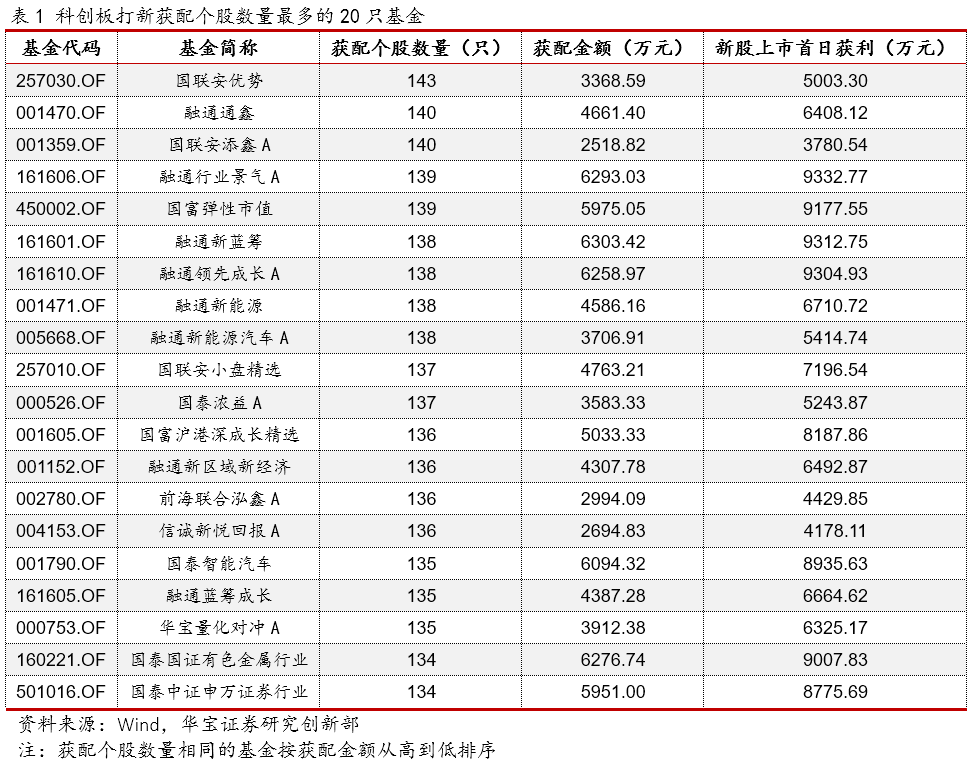

从单只基金的维度对截至2020年8月20日科创板上市的159只个股的网下配售数据进行统计:按主代码统计,以A类法人投资者身份参与科创板新股网下配售的公募基金共有2903只;不考虑获配但被锁定6个月的部分股票,获配个股数量最多的一只基金获配143只,获配金额最高的一只基金获配6303万元,上市首日获利最高的一只基金获利9332万元(按新股上市首日涨跌幅估算);平均每只公募基金获配74.56只个股,平均获配金额1996万元,平均上市首日获利3089万元。

2.2. 基金打新获配个股数量与获配金额:最多获配143只个股,6303.42万元

下表展示了按获配个股数量排序,排名前20公募基金的打新获配数据。获配个股数量最多的基金是257030.OF国联安优势,数量达到了143只。前20名基金的获配个股数量在134只以上,获配数量占全部科创板新股的84.28%以上。同时我们也注意到,获配个股数量最高的基金,不一定是获配金额最高的基金,提高打新收益,不止需要较高的报价成功率,也需要足够的获配金额。

下表将参与打新的2903只基金按获配金额排序,展示了排名前20公募基金的打新获配数据。获配金额最高的基金是161601.OF融通新蓝筹,获配金额额度为6303.42万元,其新股上市首日获利也在2903只基金中排名第二,基金在新股上市首日的获利情况与其获配金额基本呈现正相关。

2.3. 科创版打新对基金的收益贡献:报价成功率高、规模10亿以内的基金能做到10%以上的收益率增强

我们使用基金在季报、半年报、年报中披露的规模数据,作为该基金在之后一个季度内规模的近似估计,从而估算每个季度内科创板打新对基金收益率的贡献。同时,将新股的收益贡献拆分为上市首日收益贡献和持续持有收益贡献两类:如果在基金季末披露的持仓数据中出现了该季度内上市的新股,我们认为该基金没有在新股上市首日执行卖出,而是持有直到持仓披露日,这部分收益记为持续持有收益贡献;与之相对,未在持仓披露数据中出现的新股,我们认为该基金在新股上市首日执行卖出,这部分收益记为上市首日收益贡献;将每个季度的两类收益贡献分别加总后,可以得到科创板打新对基金的收益贡献估计。

多数打新基金的季末披露持仓数据中并没有出现科创板的新股,打新对于科创板的收益贡献主要还是来自于上市首日的大幅上涨。打新获配个股数量最多的20只基金中,打新的收益增强与基金规模有明显的反比迹象。获配金额最高的20只基金,虽然获配金额所带来的收益增强绝对值也高,但是基金本身普遍规模较大,打新收益被规模所稀释。其打新收益增强不如上表中报价成功率高,同时规模小的基金,规模小于10亿的多只基金都做到了10%以上打新收益贡献。

扫二维码 3分钟开户 紧抓创业板2.0大机会!

扫二维码 3分钟开户 紧抓创业板2.0大机会!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。