【七夕福利】害,打CALL停不下来,这是什么神仙宝藏基金啊?!

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

去年开始,小编就多次推介过银华内需精选(161810),为基金经理刘辉打CALL。今天来我们打CALL的节奏仍然不能停,只因银华内需精选的业绩回报,实在太“可”了!

目前股指震荡频繁,但历史数据已经证明,如果我们给实力投资团队足够的耐心及时间,大概率能收获令人满意的答卷。上上下下波动的A股市场,最幸福的事莫过于选中了一款优秀的基金,并坚定信念,耐心陪伴它慢慢前行。

银华内需乘风破浪近2年业绩高达193%

尽管今年各种黑天鹅频频发生,但其银华内需依旧乘风破浪,在去年斩获翻倍业绩后,今年再创新高,近2年业绩已经高达193.18%,在390只同类基金中排名第2;此外,近1年的爆发力也非常亮眼,累计回报为107.85%%,在462只同类基金中排名第6。

银华内需历史回报VS同类基金、沪深300

时间段

累计回报

同类排名

同类基金

平均收益

沪深300

近1年

107.85%

6/462

58.25%

23.50%

近2年

193.18%

2/390

87.08%

41.91%

(数据来源:银河证券,截至2020年8月21日,银华内需所属银河分类为“2.1.1 混合基金-偏股型基金-偏股型基金(股票上下限60%-95%)(A类)”)

净值走势不断上扬,银华内需到底有什么秘诀?

基金二季报显示,该基金的配置仍然聚焦了三大黄金赛道——农业、科技、医药,基金经理刘辉认为,1)农业是预期差极大的行业,继续维持了农业的配置,并等待价格的表现;2)中国医药行业发展格局依然还在快速变化和演进中,优势公司会在未来的这个演进中获得更大的空间,维持了医药股的配置;3)坚信科技是长周期的机会,继续保持对科技的高度关注。

后市怎么走,关注“国内大循环”机遇!

每当基金净值走高,投资者容易产生畏高情绪,但其买基金和炒股并不相同,基金可以通过卖出高估个股、买入低估且基本面良好的标的,强者恒强。所以,我们关键还是要看未来趋势是否契合基金风格,并看重基金经理的投资能力。

首先,说到后市投资趋势,不能不关注近期的经济热词——国内大循环。中共中央政治局召开会议部署下半年经济工作时指出,要“加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局”,基于此,“国内大循环”成为市场密切关注的投资主线。

对于投资者来说,“国内大循环”下如何配置你的资产?

分析师认为,“国内大循环”提出所针对的两大痛点分别是内需循环不畅和我国高端产业链中还有诸多核心技术领域尚未实现自主可控,因此指出构建“国内大循环”需依托两大抓手分别为消费内循环(内需)和科技内需循环(产业链)。

以“国内大循环”为投资逻辑,“内需”仍然是投资重点,银华内需仍然可以循着“内需”主线挖掘更多投资机会,其关注的农业、医药、科技等,仍然是符合政策大方向的宝藏赛道,因此投资者可以继续关注。

其次,另一个银华内需值得长期关注的原因,源于其经验丰富的基金经理刘辉。作为现任银华基金产业价值投资部负责人、具有18.5年证券投研经验的绩优老将,刘辉始终坚持“立足产业、价值为本、长期投资”的投资框架,用生命周期的眼光去做投资。

前瞻后市,刘辉对2020年3季度维持震荡市判断,他表示,“我们会继续淡化指数性的趋势性机会,而专注于行业和公司基本面变化以及对这种变化的市场价格实现。在此基础上,我们在三季度可能会对组合进行适当的平衡性考虑,使之在传统的进攻能力之上,具有一定防御性”。具体配置行业上,将继续以农业、科技和医药为重心资产,并向新能源、家电、汽车、金融、有色等行业,择机适度均衡。

眼下市场频繁震荡,投资者可能有些担忧和心慌。实际上,银华内需不断上扬的净值曲线,就是经历了无数波动、回调市场后的结果。尽管一路风雨,专业创造价值,在投资策略上还是建议已经买入银华内需的小伙伴可以继续坚定长期持有,而之前错过银华内需的投资者,在当前市场波动之际,采用定投的方式分批入场,也是不错的选择哦!

注:刘辉履历,曾任职于中信证券、中信基金、北京嘉数资产,

2016

年

11

月加入银华基金。曾担任银华道琼斯

88

精选等基金基金经理。现管理基金如下:银华内需(

2017.3.15

起),银华成长先锋(

2019.12.13

起),银华同力(

2020.6.16

起),银华创业板两年定开(

2020.8.7

起)。

银华内需精选成立于2009年7月1日,2010年、2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年、2020年上半年的净值增长率依次为5.96%、-41.78%、2.27%、20.38%、25.03%、86.95%、-13.70%、-0.12%、-33.25%、100.36%、41.26%。同期业绩比较基准收益率依次为-9.12%、-19.67%、7.04%、-5.30%、41.16%、6.98%、-8.16%、17.32%、-19.66%、29.43%、2.13%。(源自基金定期报告)

银华成长先锋于2010年10月8日成立,2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年、2020年上半年的净值增长率依次为-21.31%、-2.98%、14.34%、26.99%、40.12%、-29.64%、-3.94%、-26.72%、58.96%、35.97%。同期业绩比较基准收益率依次为-13.53%、6.02%、-4.94%、34.56%、8.54%、-5.90%、12.15%、-12.43%、22.96%、2.42%。(源自基金定期报告)

风险提示:

银华内需可根据投资策略需要或市场环境的变化,选择将部分基金资产投资于科创板股票或选择不将基金资产投资于科创板股票,基金资产并非必然投资于科创板股票。基金资产投资于科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于市场风险、流动性风险、信用风险、集中度风险、系统性风险、政策风险等。

本材料由银华基金管理股份有限公司提供,不构成投资建议或承诺。我国基金运作时间短,不能反映股市债市发展的所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。基金有收益波动风险,投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

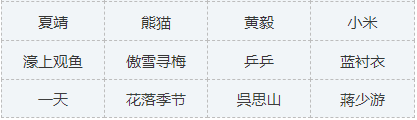

以上东家在上期文末互动中各获得10宝豆

中奖者请于3日内在本文末留言您根据银华财富圈的身份证号码

不符合要求视为弃奖哦~

扫二维码 3分钟开户 紧抓创业板2.0大机会!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。