为了“稳”买债基,为啥市场跟我想的不一样?

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

最近,小泰看到不少投资者

在各大投资论坛吐槽:

不是都说债券基金风险很小吗?

为啥近来波动这么大?

本来稳稳的债基让人很安心,

怎么突然就开始跌跌不休?

我刚刚入手的债基就亏了,怎么办?

毕竟在大家的印象中,债基是出了名的“资产配置中的压舱石”,最近究竟咋回事呢?稳住,别慌!小泰这就来专程为您答疑解惑。

近期债市为什么波动?

6月份以来,市场再次出现了股债跷跷板效应。华泰证券资管固收团队认为:究其原因,一方面是因为债券市场在2018年以来连续上涨,特别是2020年疫情之后,债券基金整体的回报率是比较高的,如此一个较长时期较高回报的情况,出现短时的波动是意料之中的。另一方面,股票市场的不断向好,导致大量资金流入股市,居民赎回债券基金包括货币基金进入股市造成资金分流,这就导致了近来债市的波动。

债基还值得继续持有吗?

关于这个问题,我们不妨从过往债券型基金指数的历史经验中探寻一二:

近十年债券型基金指数表现

数据来源:Wind,2010年8月29日—2020年8月28日

2013年6月中下旬,债券基金指数出现明显下跌,主要因为央行超预期紧缩,导致“钱荒”蔓延,国债收益率短暂上行,随后缓慢回落。

2010年10月-12月,债券基金指数出现了明显的波动,主要是宏观经济显著复苏,央行收紧流动性,资金面偏紧,加强金融机构去杠杆,避免债市过度泡沫化,同时年末发生代持违约事件,加剧了市场恐慌心理,所以导致债券基金指数的波动。

由此不难看出,债基虽是大家心中“资产配置中的压舱石”,但是债基也会有波动,甚至会出现下跌行情。但是拉长时间来看,债基的波动或下跌相对较为短期,并不影响债基的长期向上趋势。长期来看,债券基金仍然是居民资产配置的一个重要的类别和方向。

换句话说,对于普通投资者来说,应尽量避免将债券基金作为一个博取短期交易的工具,而应把它作为个人资产配置中的一部分,并坚持长期持有。

投资债券最核心的目的是获取较为稳定的票息,因此对于个人投资者来说,无需理会利率波动,借道专业团队的信用风险、久期管理能力和经验,通过长期持有债基,就可以获得一个相对稳定的收入来源。

此外,在投资债基时,也要结合机构的品牌和文化、过往历史业绩等因素,尽量选择投资风格始终较为统一的产品。因为市场上有的产品比较激进,有的产品又比较保守,如果在运气好的时候正好买到了处在风口上的产品,那么收益表现或许较为理想,但是如果没买到正处风口的产品,收益可能就不尽如人意了。

尤其是对于绝对收益目标的产品来说,追求始终相对统一的投资风格,才更有机会保证投资者在买入之后较高概率地获得长期、稳定的回报。

波动中又该如何持“基”?

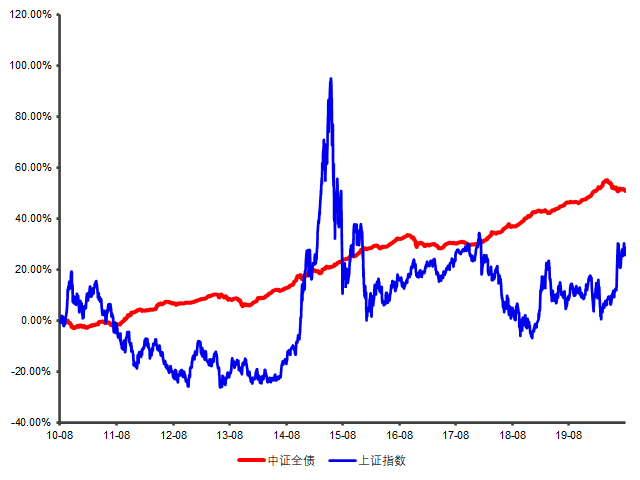

站在大类资产配置的角度来看,债基在资产配置中的“压舱石”效果依然较为明显,且与高风险资产具有弱相关性。以过去10年为例,上证综指、中证全债两者走势不完全同步,存在蹊跷板效应,对于普通投资者而言,配置偏股型基金的同时再配点债基,或许可以帮助投资者有效平衡风险,降低波动,以期获得更加长期稳定的收益。

过去十年上证综指、中证全债走势

数据来源:Wind,2010年8月29日—2020年8月28日

在这里需要特别提醒个人投资者的是,还可以结合自身所处的年龄阶段来做大类资产配置。比如在年轻的时候,风险承受能力相对较强,不妨做一些风险偏大的资产配置,比如可以增加权益资产的配置权重。但是随着年龄的增长,更希望获得确定性收益的时候,则可以考虑稍微降低风险较大资产的权重,同时提高债券基金的权重。

近年来,华泰证券资管固收团队坚持“稳健投资、追求绝对收益”的理念,追求中长期绝对收益目标和风险调整最佳回报,所管理的产品大多以票息策略为主,主打“固收+”策略,以基础资产带来的基础收益附加增强收益,实现有吸引力的整体收益;也形成了以投资管理为核心,专业研究为支撑的投研架构体系,积累了丰富的资产管理经验,亦屡获殊荣。

总结一下:虽然说债券基金近期出现了普遍回撤,但它仍然是资产配置中非常重要的一部分,且长期看来,可以起到熨平组合波动的作用。因此,对于普通投资者来说,当我们面对债券市场的波动时,还需要多点耐心,放宽心态,静待花开。

风险提示:本材料中包含的内容仅供参考,不构成任何投资建议或承诺,投资有风险,入市需谨慎。扫二维码 3分钟开户 紧抓创业板火爆行情

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。