投资的"下半场",你需要一位从基本面出发敬畏市场的基金经理

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

文:投资备忘录 老鹰

前言:上周五市场放量大涨,尽管指数仍未创出新高,但是很多优质的基金品种已经再度创出了历史新高——尽管“慢牛”仍在继续,但是作为一个保守型投资者,我还是倾向于把未来的市场定义为“下半场”,相比于“上半场”,“下半场”的考验更大,对于基金投资而言,如何挑选“下半场”的基金经理也成为未来的关键。

充满考验的“下半场”

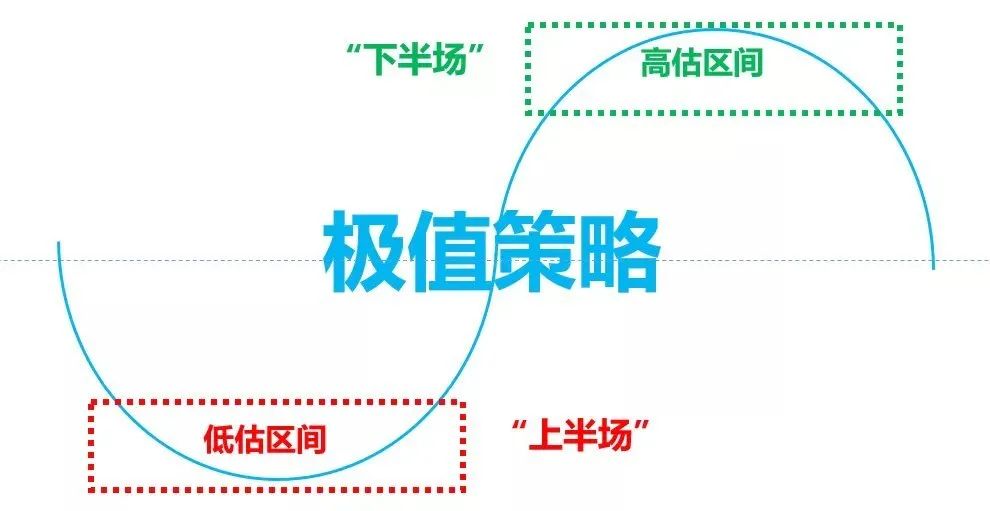

我定的“下半场”并不是指熊市,而是从泡沫化的开始到熊市展开的这一个过程,也就是自己一直讲的极值策略的上端部分。

当然,实际的市场情况肯定不可能像示意图这么简单——哪里算是泡沫化的开始?目前泡沫化的程度如何?泡沫化的极限是多少?等等一系列问题,都是见仁见智、没法得出准确答案的。也正因为此,“下半场”往往更具挑战。

1、“下半场”更多是博弈

当一类资产进入泡沫化阶段,股价已经偏离正常的合理区间,往往无法再从价值的维度做投资决策,而更多地进入到“选美阶段”——投资者需要思考的并不是“哪个候选人最美”,而是“大家觉得哪个候选人最美”。当博弈(博傻)成为成功投资的关键,当我们的收益来自于他人的亏损时,投资的难度大幅增长,这就是下半场把握难度极高的主要原因。

2、牛熊拐点的不可预测性

最近研究了“沙堆模型”及“自组织临界”,对于熊市拐点为何难以预测有了更加科学的理解。股市的上涨就类似于一个不断被落下来的沙子堆高的沙堆,随着沙子的不断累积,沙堆会抵达到一种临界状态,这个状态下沙堆中的所有沙子会变成一个联系紧密的一体化自组织,其中任何一个沙子的变化或者沙子数目的增减,都可能引起整个沙堆的巨大变化(局部或系统性的坍塌)。而股市也是同样的道理,自组织临界点也便是“牛熊转折点”,类比之后,我们就会理解每一轮牛市最终崩塌的原因来自于牛市本身(持续泡沫化导致股市结构不断变脆弱,直到达到自组织临界状态),而事后追溯的熊市“罪魁祸首”往往只是一个导火索,甚至只是一只“替罪羊”。

3、抵住诱惑或者放弃利润都很难

泡沫化的阶段,资产上涨的速度往往非常迅速,甚至可能是整轮牛市中获利最快的阶段,因此想要抵住这种快速增值的诱惑,或者想要理性地在泡沫化中提前放弃一些利润,这两者都会非常困难。

多数基金经理可能并不适合“下半场”

因为以上的各种考验,个人觉得多数基金经理可能并不适合“下半场”。一方面是整个公募行业仍然处在相对排名的考核环境中,另一方面多数基金经理并没有成功地应对过“下半场”(很多甚至还没有经历过)。尤其是现阶段调研了很多基金经理之后,我的总体感觉是:多数基金经理的思维都是处在相对收益的思维里面,他们认为择时是无效的,认为他们自己买的资产非常的优质,即使现在估值比较高但可以通过盈利的增长来消化,也很坚定地认为即使下跌这些资产依然有更好的抗跌性,而且跌了以后还敢重新再买……

这一切,不禁让我联想起了美股的“漂亮50”时期。

当时,投资者把“漂亮 50”称为“一次性决策股票(One-Decision Stocks)”,意思是买入后就不需要考虑卖出。因为多数专业人士认识到择时很难,即使这些股票买入时的价格暂时过高又何妨?事实已证明这些股票都是成长股,即使现在支付过高的价格,也迟早会证明是合理的。另一方面,你的同事绝不可能质疑你投资了IBM,说你不够谨慎……

《漫步华尔街》的作者马尔基尔事后分析总结道:“机构投资经理后来全然漠视了一个事实:任何规模可观的公司都不可能保持足够的增长速度来支撑80倍或90倍的市盈率。这些经理的作为再次验证了一句格言:包装精美的愚蠢听起来可以像智慧。”

适合“下半场”的基金经理

基于以上的原因,我认为多数基金经理可能并不适合我所定义的“下半场”,也正因为如此,下半场选择和谁在一起显得更加重要。

那么,什么样的基金经理可能会适合?

我认为可能需要满足四个条件:其一、经历了多轮市场牛熊的考验,对市场充满敬畏,对安全边际要求极高;其二、有清晰的投资原则,尤其是卖出的原则;其三、从基本面出发,不追热点,精选价格合理的优质企业;其四、不追逐排名,历史上为基民创造了较好的盈利体验。

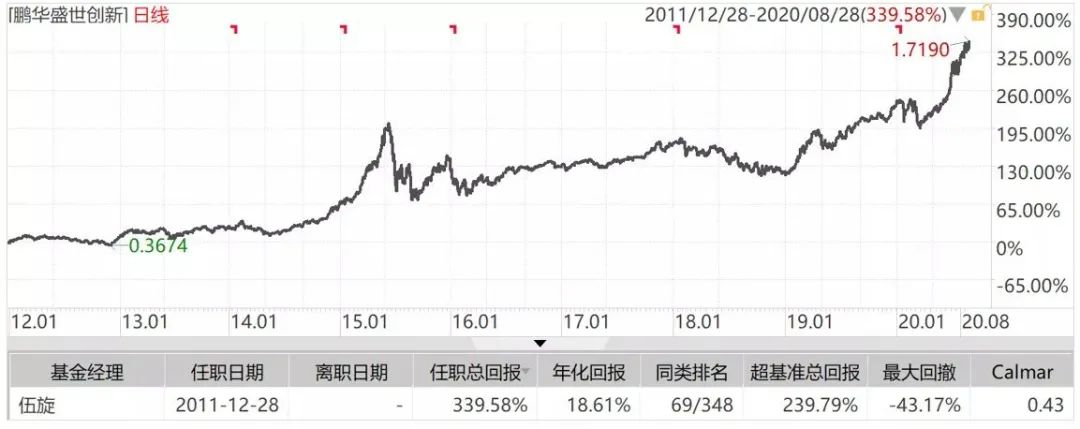

针对这几点,我后续争取出一个“下半场系列”的基金经理合集,今天先推荐一位:鹏华基金的伍旋。伍旋的投资风格我此前在《基金经理解析系列——伍旋》一文中进行了较为详细地刻画,与我个人对“下半场”基金经理的要求是比较相符的,尤其是以下几点:

1、伍旋管理基金已经近9年时间,经历了多轮牛熊考验,尤其是在2014-15年也依然坚守了自身的投资原则,完全没有参与各种炒作之中,包括本轮也并没有参与到市场的抱团之中——在我看来,也许伍旋中短期的表现未必突出,但在不可预知的下半场,与类似伍旋这样久经考验的老司基在一起也许才是比较稳妥的选择。

2、除了久经考验,我认为伍旋比较适合“下半场”的核心原因在于他对市场的敬畏,以及基于此建立的清晰的买卖原则。

伍旋认为,任何时候要对市场有敬畏之心,商业环境中永远会面临很多不确定性,这种不确定性往往连企业家本身都无法判断,如果对企业的盈利增长预期特别高、估值也很高,可能会有一定风险。比如07年中后期,即使投资了最优质的企业,也需要耗费几年的时间才能回本。而且,统计发现连续3年盈利增速大于25%的上市公司占比是很低的,即所谓的真成长是小概率事件,因此伍旋多年来一直坚持对估值非常高的要求。

另外,在卖出原则上,当持仓公司的价值在股价上快速兑现时,伍旋会比较果断地卖出或者替换成性价比更优的品种,这也使得其组合的估值水平一直远低于同类基金品种。

3、因为对安全边际的苛刻要求,以及偏左侧的卖出原则,伍旋每年的单年度表现都不出彩——这对于以相对排名为主要考核的公募基金经理而言,这种“甘于寂寞”的坚守是极难的,这也说明了伍旋追求的是长期的绝对回报,而不是相对排名,这对提升持有人的盈利体验至关重要。

当然,市场最终并不会亏待这种坚守,最终伍旋代表作鹏华盛世创新成为了全市场唯一一个能够在8年的时间每年的业绩都位于前1/2的基金,同时伍旋的长期绩效也排在了市场前20%。

好了,以上就是我今天对于如何选择“下半场”基金经理的一点思考,更多对于“下半场”的思考会在未来继续,希望能和大家一起顺利走完“下半场”。

为了帮助大家更好地理解文中的逻辑,建议同时翻阅下面的历史文章:

《基金经理解析系列——伍旋》

双 重 福 利 · 留 言 有 礼

活动时间:9月4日-9月6日

活动奖品:15张50元京东卡

参与方式:

【福利2】如果“在看”数超过100,我们会追加送出5张50元京东卡,“在看”数超过150,继续追加5张50元京东卡!

1. 我们将通过私信的方式通知中奖粉丝,如未收到奖品请私信联系我们;2. 奖品将于活动结束后7个工作日内发放完毕;3. 本活动最终解释权归鹏华基金所有。

风险提示:本基金不保本、可能发生亏损,基金产品存在收益波动风险。中国证监会对本基金募集的注册,,并不表明其对本基金的价值和收益作出实质性判断或保证,也不表明投资于本基金没有风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,了解本基金的具体情况。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资需谨慎。

扫二维码 3分钟开户 紧抓创业板火爆行情

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。