固定收益策略周报(2020年36期)

一、上周市场回顾

1. 资金面

(1)公开市场操作:上周央行连续开展公开市场逆回购操作,逆回购累计投放6200亿元,逆回购到期3900亿元,公开市场实现净投放2300亿元。

(2)资金价格表现:在央行通过逆回购操作继续呵护流动性的背景下,上周资金利率整体呈现下行趋势。上周DR001和R001下行幅度较大,上周五分别收于1.46%和1.51%,均较周初下行了58BP;DR007收于2.09%,上周整体运行在2.05-2.2%的“合意区间”内;R007下行了15BP,收于2.19%,与DR007的差值继续收窄;Shibor3M上周小幅上行4BP,收于2.70%。

存单方面,除3M期限存单下行了1BP外,其余各期限存单中债到期收益率均有所上行,短端1M存单上行最明显,达到35BP,收于2.65%,主要还是1M存单可以跨季;6M、9M和1Y的存单分别上行了11BP、3BP和5BP,收于2.95%、2.98%和3%,6M与9M、1Y期限的利差显著收窄,表明银行更倾向通过6M存单提价以提前锁定跨年的资金。

图1:各期限银行间质押式回购利率走势

表1:主要期限品种资金利率走势

2. 债券一级市场表现

(1)利率债:上周新发行58只利率债,实际发行总额5264亿,到期金额约3686亿元,净融资约1578亿元。上周虽然利率债继续放量发行,但当周到期量较大,因此净融资金额明显回落,对市场冲击相对较小。

(2)信用债:上周主要品种信用债合计发行1979.74亿元,环比增加约183亿元;其中AA+及AA品种的数量继续上升。具体看,短融合计发行767.1亿,其中AAA占比70%;公司债、企业债和中票合计发行1151.74亿,其中AAA分别占比约28%和33%和47%;定向工具发行9只,发行规模共计60.9亿元,AAA评级的仅3只。

表2:上周主要信用债品种发行情况

3. 债券二级市场表现

(1)利率债:

上周不同品种的利率债收益率涨跌互现,3-5年期的利率债收益率整体下行,国债收益率先下后上,呈现震荡趋势。具体来看,周一债市情绪偏谨慎,盘中震荡,最后10年期国债200006上行了2.5BP;周二和周三随着央行的大额净投放,市场情绪好转,10年国债200006收益率累计下行5.75BP;周四和周五随着央行净投放减少,加之经济数据表现较好,200006累计上行了约5.5BP,全周最后累计上行约2BP。与10年国债收益波动不同,3、5、7年期的国债收益率震荡下行,特别是3年期的国债下行了8BP;国开债除7年期品种上行5BP外,其余期限品种收益率均下行了1-6BP不等。

从期限利差角度来看,国债7年期与10年期品种的收益率倒挂,总的来看,除地方债外,中短端的利率债下行幅度高于长端,期限利差有所扩大。

表3:主要期限品种利率债收益率及其较前一周变化

(2)信用债:

上周AAA的信用债3Y和5Y期限的收益率随利率债波动,呈现下行趋势;但其余期限和评级的信用债收益率均出现上行趋势;特别是短端的1Y信用债,收益率上行明显,或与1Y的NCD发行价格偏高有关。

表4:主要期限中票收益率及其较前一周变化

4. 宏观政策基本面

(1)经济&金融数据:

进出口数据:8月的出口同比数据超预期,出口的快速恢复主要还是受益于海外主要经济体的复苏,且对美国出口同比增速好于欧盟,也符合8月“美强欧弱”的经济恢复情况。8月防疫物资和电子产品对出口仍有一定贡献,但拉升效果明显减弱;传统劳动密集型产业的出口继续恢复,也侧面印证了海外的复苏情况。进口方面,或是受到8月中美摩擦的影响,8月的农产品特别是大豆进口数据明显下降;此外大宗商品的进口数量虽然同比上升,但原油、铁矿等商品的价格较去年同期下降明显,因此整体进口金额出现下降,上述分项对进口数据的拖累比较明显。

通胀数据:8月CPI同比增速结束连续2个月拐头向上趋势,小幅降至2.4%,符合预期。从各分项数据来看,除其他用品和服务一项较7月明显上升外,其他分项数据均较7月有所回落,环比数据也表现较弱。PPI数据方面,8月降幅收窄的趋势得以延续,但恢复斜率也明显放缓,主要原因可能也是受到原油价格在7-8月的涨幅逐渐减缓影响。排除翘尾因素的影响,今年8月CPI和PPI的新涨价影响分别为0.3%和-2.1%,显示整体需求恢复情况偏缓,同时考虑去年高基数的影响,我们仍然维持CPI同比数据将趋势下行的判断。

社融数据:8月社融数据与M2出现分化,社融规模显著上升,而M2增速下降,主要原因为政府债券大量发行但未及时形成财政支出,预计此为短期情况,随着9月和10月政府债券继续大量发行以及年底前政府加速支出,后续社融和M2料均处于高位。从金融数据结构看,(1)8月社融结构依旧稳定,虽然政府债券放量发行是社融增加的主因,但新增银行贷款和信托贷款数据也显示了企业较好的融资需求。居民和企业的中长期贷款较去年同期明显增加,预计地产金九银十的销售数据将表现较好;同时新增居民短期贷款的同比、环比数据也有一定提升,显示消费情况在逐渐转好。(2)8月M2-M1在收窄,显示企业持有的现金规模在不断增加,表明宽货币的效果已经在逐渐传导到实体层面,实体经济保持较好的恢复势头。

(2)重要政策:

国常会确定支持新业态模式促进新型消费的措施。国务院常务会议召开,确定支持新业态新模式加快发展带动新型消费的措施,促进经济恢复性增长;部署加快医学教育创新发展,为维护人民健康提供人才保障;会议提出推动新型消费扩容提质,探索智慧超市等新零售;加快5G网络等新型消费基础设施建设;制定促进新业态新模式带动新型消费的税收政策;强化灵活就业劳动保障,支持企业开展“共享用工”。

险资“债转股”新途径。银保监会办公厅发布《关于保险资金投资债转股投资计划有关事项的通知》。受访的保险资管人士分析,险资特别是中小险资迎来一个新的参与债转股的途径,后续预计会逐渐有险资投向债转股投资计划,双方的对接合作有利于支持有较好发展前景的优质企业渡过难关。不过,险资也有稳健投资考量,短期内不能奢望险资大规模进入债转股计划,底层资产很关键

(3)海外主要经济数据&政策:

美国放缓购债速度:根据美联储最新公布的数据,美联储8月开始放缓企业债券购买步伐。在业内人士看来,如果后续股市和债券市场波动幅度过大,美联储可能会扩大企业债券购买规模。

美国8月CPI超预期:美国8月季调后CPI月率回升至0.4%,前值0.6%,预期0.3%;剔除价格易波动的食品和能源部分,美国8月未季调核心CPI月率为0.4%,前值0.6%,预期0.2%;核心CPI指数同比上涨1.7%,高于1.6%的市场预期和前值。

日本GDP跌幅创记录:日本第二季度实际GDP年化季环比修正值降28.1%,创纪录最大跌幅,预期降28.5%,初值降27.8%;实际GDP季环比降7.9%,预期降8.1%,初值降7.8%。

二、策略展望

上周主要受到央行对资金面的影响,债市依旧呈现震荡态势,中短期限的利率债表现好于长端。上周公布的8月各项经济&金融数据对债市难言利好,目前CPI并未出现过热迹象,而社融数据和出口数据也表明经济恢复的情况较好,实体企业的融资需求和居民的消费需求都保持了较好的恢复水平。因此央行的货币政策短期内难以出现大幅宽松,当下重点还是放在支持实体经济的恢复上,预计短期内也不会明显收紧,将整体保持在“合理充裕”的水平。随着央行对OMO资金价格愈发精准的调控,银行1Y存单的发行成本可能继续保持在目前的3.0%左右的水平,因此利率债短端收益率难有大幅下行空间,从而带动长端的债券收益率也难以出现趋势性机会,因此依旧维持震荡市的判断。

三、附表

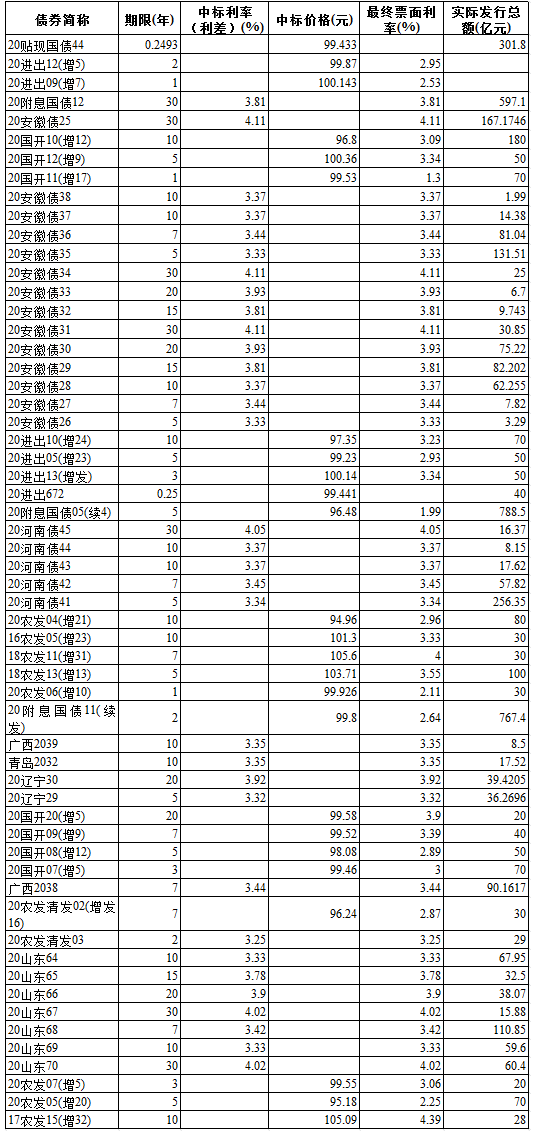

上周一级利率品种发行情况

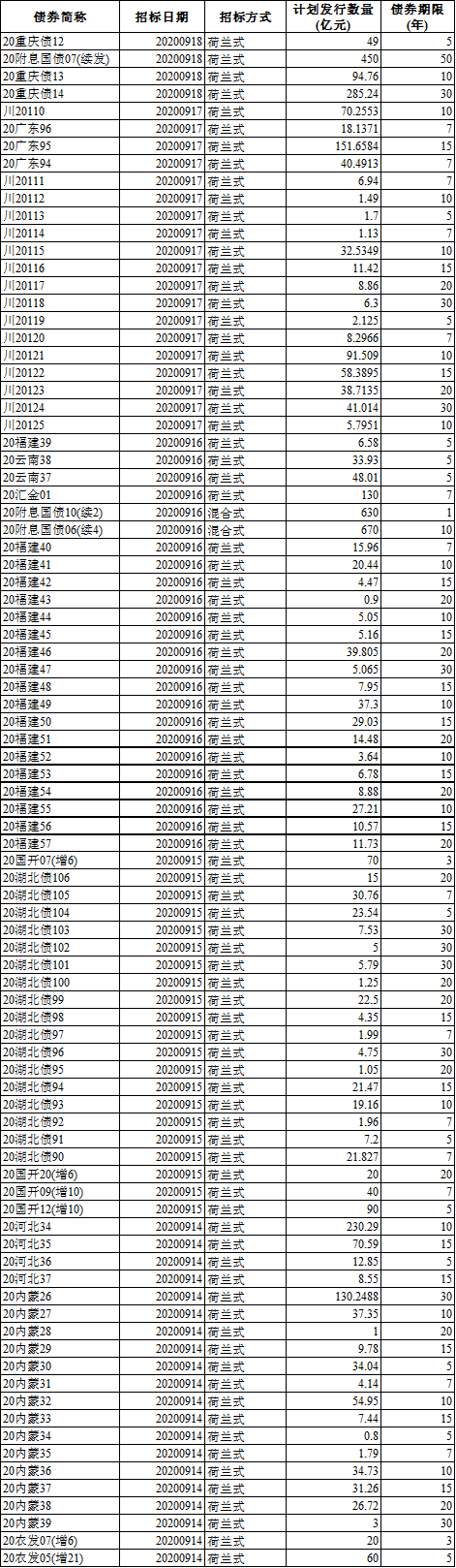

本周待发行利率债品种

扫二维码 3分钟开户 稳抓“科技牛”!

扫二维码 3分钟开户 稳抓“科技牛”!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。