擦地发行新股上市涨700%谁受益?投行人士:网下询价应取消高剔限制

全景财经

“上市公司敢怒不敢言,我倒是希望上市公司揭竿而起,不接受发行价,推迟发行。”一位业内人士如是说。

9月28日,7只新股同时登陆A股,其中因高于发行失败价格1分钱完成“擦地发行”的上纬新材(688585) 备受市场关注。其开盘报20.68元,较2.49元的发行价大涨730.5%,这也为全天最高价。投资者若按照该价格卖出,中一签大赚9095元。从上市首日超过80%的换手率来看,网下询价获配的投资者相当部分已经选择获利了结,成为最大的受益者。

上纬新材数千个网下询价报价呈现高度趋同的现象,导致公司最终“擦地发行”的案例引发市场对于询价制度的热议。全景财经(p5w2012)发现,除上纬新材外,本月多只新股的网下询价报价存在类似的高度趋同问题,比如巴比食品(605338)超过10000个网下询价报价中,仅对应了7个具体报价,共创草坪(605099)9623个网下询价报价中,同样也只对应7个报价。

市场普遍担忧,如果网下询价制度维持现状,低价发行模式或将继续。对此,一位头部券商资深投行人士对全景财经(p5w2012)表示,(对发行人的)恶意压价的行为同时了损害了三方利益,发行人、投行、二级市场投资者都很难受,最大的获益者无疑是询价机构,但询价机构不能既当裁判员又上场当运动员吧。

上述投行人士建议,最好能够取消“剔除拟申购总量中最高报价10%申购量”的限制,这样一来,抱团机构的利益将随之松动。

上纬新材上市首日被爆炒最高涨730%

值得注意的是,上纬新材科创板发行价格为2.49元/股,预计募集资金总额为1.08亿元,扣除约3752.53万元发行费用后,募集资金净额7004.27万元,较公司2019年7827万元的净利润还低,这一募集资金净额也创下科创板最低募资额,成为目前科创板最小“IPO”。

按照上纬新材2.49元/股的发行价,其总市值为10.04亿元,压线通过科创板上市的最低市值要求(10亿元),询价结果再低1分钱,则将发行失败。

从发行公告来看,415家网下投资者管理的6954个配售对象符合《发行安排及初步询价公告》规定的网下投资者的条件,报价区间为2.49元/股-118.56元/股,拟申购数量总和为11117480万股。

其中,超过400家询价机构的报价范围在2.49元-4.96元之间,而399家报价均为2.49元,这些机构包括公募基金、保险公司、证券公司、QFII、财务公司、信托公司、私募基金。更有机构因高出一分钱的报价而被剔除。

这一极端的发行结果令市场哗然:新股发行的“神话”在科创板也被打破了。市场上更多的争议指向了众多机构“抱团”出低价。

上市首日,上纬新材股价被爆炒,开盘大涨730.5%,盘中最高价为20.68元/股,截至收盘,报16.35元/股,涨幅556.63%。全天成交额为5.53亿元,换手率高达80.20%。从资金走向来看,大单流出占比18%、中单流出占比26%。

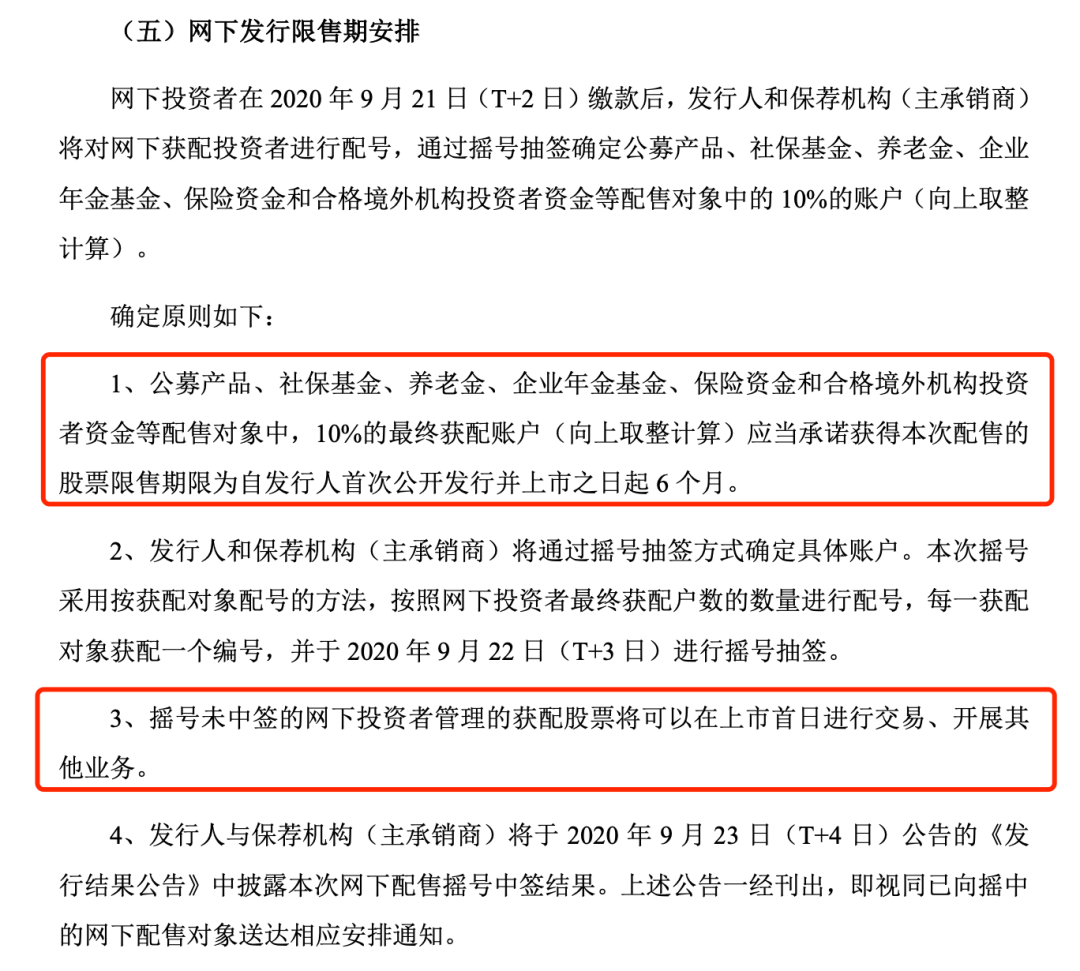

值得注意的是,根据网下发行限售期安排,10%的获配对象应承诺本次配售的股票限售6个月,其他股票则可在上市首日进行交易、开展其他业务。

也就是说,询价机构最终获配的上纬新材的9成股票都可于首日售出。今日高达80%的换手率已经说明,大部分获配机构已经逢高兑现。

“一级市场掠夺、二级市场爆炒”

事实上,低价发行的现象不仅出现在科创板,自今年8月以来,创业板也出现了低价发行的案例。

某一参与询价的机构透露,一般机构会按照券商价投报告的5折去报价,但目前有出现2折的报价。此前也有询价机构因为所报价格过高全部被剔除出有效价格。按照现有规则,有高剔却没有低剔,导致现在价格越来越低。所以抱团趋势越来越明显。

上述机构人士直言,其参与询价的入围也越来越低,目前最高仅6成左右。

以松原股份为例,于9月7日开始招股的松原股份最终发行价定为13.47元/股,这一价格仅为投价报告下限的27.87%。

而据其发行公告显示,网下投资者的有效报价范围为12.47元/股-35.85元/股。换而言之,松原股份的发行价同样仅高出其网下报价下限8个百分点。

与此同时,从发行市盈率来看,创业板同样有多家企业的发行市盈率远低于行业PE,且同样低于核准制下的23倍PE。

其中惠云钛业的发行价定为3.64元/股,对应的发行市盈率仅为16.12倍,而其行业市盈率则为29.18倍。迦南智能发行价为9.73元/股,对应的发行市盈率为18.40倍,其行业市盈率则为35.68倍。

上市首日,迦南智能、惠云钛业、龙利得、松原股份分别大涨693.42%、527.47%、384.27%、205.12%。

今日上纬新材上市最高也飙涨730.5%。开盘后,对于上纬新材的二级市场走势,有业内人士直言,“询价机构这韭菜割得厉害。”

资深投行人士王骥跃认为,“这是一级(市场)的‘掠夺’。不过,对于二级来说,爆炒是因为流通市值太低了,属于市场行为。”

谁是最大的获益者?

对于上纬新材这一极端案例的出现,市场争议的焦点指向了疑似“抱团出价”的询价机构。市场普遍担忧低价发行模式或将继续。

对此,一位业内人士说道,上纬新材这种贴地报价并不需要抱团,完全可以独立报价,并不需要做任何定价估值分析,具备小学水平就可以根据发行后市值倒算出来发行价。但询价机构都是专业机构,最后报价却只需要小学水平,长此以往,还需要询价吗?“有报道说,上市公司敢怒不敢言,我倒是希望上市公司揭竿而起,不接受发行价,推迟发行。”

一位头部券商资深投行人士对全景财经(p5w2012)则表示,恶意压价的行为同时了损害了三方利益,发行人、投行、二级市场投资者都很难受,最大的获益者无疑是询价机构,但询价机构不能既当裁判员又上场当运动员吧。

该投行人士也指出,为什么会出现这样的极端情况,很明显,因为大家都是利益共同体,谁报了不一样的价格就意味着出局,在丰厚的回报前谁也不傻。

据中金公司测算,新股成为机构获取超额收益的重要手段。截至8月底,年初至今上市的227家IPO新发市值2735亿元,粗略估算打新收益4492亿元。以基金管理公司为例,粗略预计全年打新收益前十的基金公司平均收益或在50亿至60亿元左右。

而在发行价压低到下限、二级市场又暴涨的情况下,机构套利的空间则更大。

另一位投行知情人士也透露,科创板因为有强制跟投机制,券商跟投的比例明确为2%-5%。因此在科创板方面,低价发行虽然影响了券商的承销费用收入,但跟投带来的受益大多不菲。比如中芯国际,中金公司获得的跟投浮盈一度超过10亿元。

但创业板目前没有设置券商强制跟投机制,发行人在询价过程中大多出于相对被动的地位,而“参与线下询价的机构90%都可以直接在上市首日卖出,所以询价机构成为最大的获益者。”该知情人士进一步指出。

业内建议取消10%高剔限制

实际上,监管层已经对发行承销问题进行讨论。

就在9月25日,中证协、上交所和深交所联合发布了《关于就网下投资者询价合规情况全面自查的通知》,要求参与科创板和创业板询价的网下投资者就询价合规情况进行全面自查。

据媒体报道,自查名单包含上纬新材、蓝特光学、科前生物、芯海科技、天臣医疗、龙利得、铜牛信息、惠云钛业等。

在多位业内人士看来,监管层设置“高剔”条件的初衷是好的,希望预防新股发行过程中的“三高”问题,但确实对目前大部分报价趋同的极端情况考虑不足,若不对询价规则进行相应的调整,低价发行在现有规则下或还将持续。

究竟怎样才能打破这一局面?上述资深投行人士建议,最好能够取消“剔除拟申购总量中最高报价10%申购量”的限制,这样一来,抱团机构的利益将随之松动。因为总有机构想要获配股份或获取更多股份从而报不一样的价格。

王骥跃也建议,将“剔除拟申购总量中最高报价10%申购量”的规定修改为“将高于或低于全部报价中位数与加权平均数孰低值50%的价格所对应的申购全部剔除”,或者“将全部报价中位数与加权平均数孰低值一倍标准差之外的报价所对应的申购全部剔除”,即将“按量划线剔除”改为“极端报价剔除”。

他认为,这种调整,并不影响整体上的价格形成机制,但可以减少买方报价时串通的动机,从而拉大询价机构的有效报价区间,更充分体现市场博弈。

扫二维码 3分钟开户 稳抓股市回调良机!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。