【犀利 看市】不确定性加大,市场情绪偏悲观

金秋行情出现调整?抓紧上车机会!【点击立即开户,别错过下一波大行情!】

——01——

股市:不确定性加大,市场情绪偏悲观

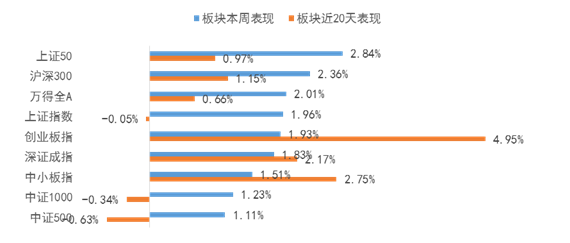

上周上证指数、深证成指、创业板指分别上涨1.96%、1.83%、1.93%,呈现反弹行情,周一上涨幅度最大,周二-周四出现不同幅度的小幅调整。分板块来看,纺织服装板块受益于转单利好表现最好,上涨7.68%;其次银行板块在政府政策消息方面刺激下上涨6.16%;上周下跌的板块只有休闲服务、电子、房地产,分别下跌1.80%、1.27%、0.12%。

在国庆节后的第二个交易日(上周一)市场继续反弹行情,也是对节前调整的修复。上周iPhone12系列产品发布,价格下降幅度不及预期,可能导致消费电子相关板块回调;部分游戏公司下调三季度业绩预期,在新老游戏青黄不接的担心下,上周游戏板块调整幅度较大。

短期来看,市场风险尚未释放完毕,整体情绪仍较为谨慎。展望后市,建议关注低估值滞涨板块,尤其是基本面随着经济复苏而边际改善的行业,重点关注保险、地产、券商,顺周期领域的工程机械、水泥等板块;其次三季报临近,建议积极关注业绩改善确定性和持续性高的军工、光伏、新能源、消费电子等。

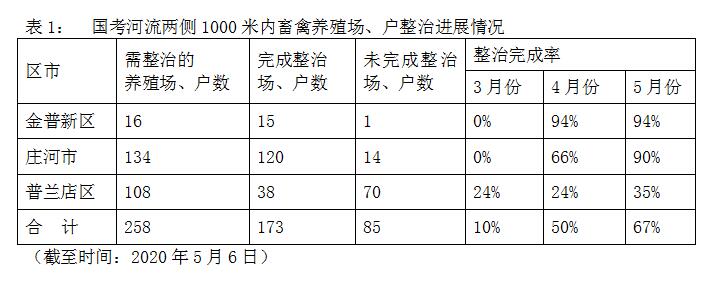

上周权益市场表现

上周各大指数涨跌幅情况

万得全A+2.01%、上证综指+1.96%、深证成指+1.83%、沪深300+2.36%、创业板指+1.93%、中小板指+1.51%、上证50+2.84%、中证500+1.11%、中证1000+1.23%。

申万行业指数涨跌幅情况

申万一级行业表现最好的三个板块为纺织服装、银行和采掘,涨幅分别为7.68%、6.16%和3.77%;而休闲服务、电子和房地产跌幅居前。

——02 ——

债市:经济基本面复苏趋势依旧,债市缺乏长期性的配置力量

经济基本面复苏趋势依旧,托底债市收益率下行。上周有多项经济数据与金融数据出台。值得注意的是,9月份贸易顺差2576.8亿元,按照人民币计价,进出口数据出现分化,进口强于出口,与人民币汇率升值较快有一定关系;9月CPI同比涨1.7%,预期涨1.8%,前值涨2.4%。其中,食品价格上涨7.9%。9月PPI同比下降2.1%,预期降1.7%,前值降2%;9月新增贷款、M2、社会融资规模数据均好于预期。9月新增人民币贷款19000亿元,预期17492亿元,前值12775亿元;M2同比增长10.9%,前值增10.4%;社会融资规模增量为3.48万亿元,比上年同期多9630亿元。

整体来看,9月金融数据超市场预期,尤其是贷款增量水平提高较快,反映经济依然处于稳步复苏的趋势中,债市中长期收益率难现下行的动力。

银行同业负债端压力依然较大,债市缺乏长期性的配置力量。流动性方面,上周央行公开市场操作净投放1900亿元。央行投放中,1000亿元投放为逆回购,5000亿元为对MLF超量续作。近期资金面呈现“短松长紧”的态势,同业存单利率仍然维持在高位,银行负债端压力仍然较大。在同业存单利率回落之前,比较难看到短端利率债收益率有较大幅度的下行。

本周利率债市场供给约3500亿元,供给压力大于第42周。财政部将于10月21日共招标发行1460亿元两期记账式附息国债,再创单日招标规模新高。央行可能配合财政投放较大额度的流动性,从而缓解市场短期的流动性冲击。

多个信用主体存续债券出现价格异动,关注超跌反弹的机会。本周多个发行主体的存续债券出现较大幅度的价格异动,如宁远高、福晟、清控、启东、苏宁等,尤其是前期价格已经大跌的泛海系的成交价格再次出现大幅波动,市场对其未来的再融资能力普遍持悲观态度;另外,前期跌幅较大的苏宁、泰禾等主体的存续债券价格都出现了回升,其中苏宁电器集团“18苏电03”涨近30%,需关注后续价格变动带来的投资机会。

上周债市收益率明显幅度较大,本周流动性大概率呈现紧平衡,债市机会不多,建议谨慎操作,控制久期。信用债方面仍建议关注经济发达地区AA级以上城投债和其他地区主平台城投债,在适度下沉的同时注意控制久期。

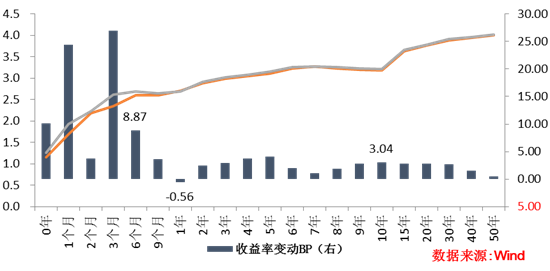

上周债券市场表现

流动性跟踪

1)货币市场:上周(10月11日至16日)央行公开市场有2100亿元逆回购和2000亿元MLF到期,上周央行公开市场共进行了1000亿元逆回购操作和5000亿元MLF操作。其中通过逆回购净回笼了1100亿,不过叠加MLF的超额续做,因此上周央行合计净投放1900亿元。

市场观点称,央行加大公开市场操作,采取“逆回购+MLF”组合,一方面使市场短期利率保持在央行政策利率水平附近,另一方面在最近三个月内超量投放MLF,保持市场长期利率水平总体稳定,满足金融机构加大对实体经济支持和降低融资成本的需求。

2)资金面:10月16日,R001加权平均利率为2.055%,较前周涨48.83个基点;R007加权平均利率为2.3121%,较前周涨30.06个基点;R014加权平均利率为2.3903%,较前周涨40.44个基点;R1M加权平均利率为2.8142%,较前周涨10.88个基点。

10月16日,shibor隔夜为2.017%,较前周涨38.9个基点;shibor1周为2.199%,较前周涨17个基点;shibor2周为2.183%,较前周涨12.9个基点;shibor3月为2.786%,较前周涨7.1个基点。

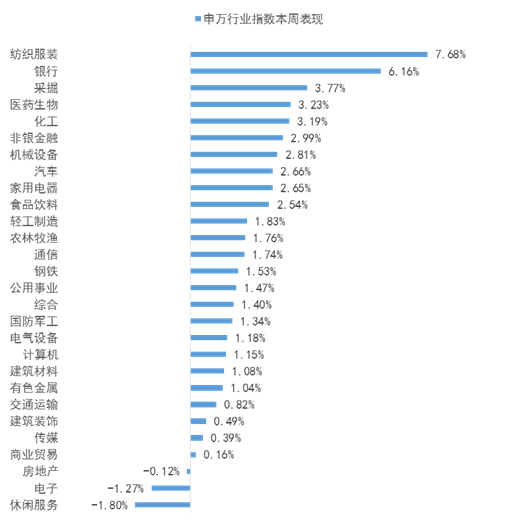

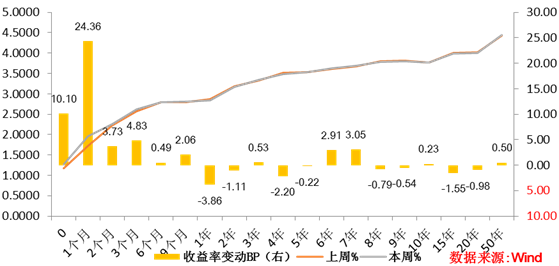

银行间国债二级市场收益率一周变动

国开债二级市场收益率一周变动

利率债跟踪

1)一级市场:上周一级市场发行47只利率债,实际发行总额4017亿元,债券量与前周相比有所放量。

2)本期银行间国债收益率不同期限多数上涨,各期限品种平均涨5.3bp。其中,0.5年期品种上涨8.87bp,1年期品种下跌0.56bp,10年期品种上涨3.04bp。本期国开债收益率不同期限多数上涨,各期限品种平均涨2.19bp。其中,1年期品种下跌3.86bp,3年期品种上涨0.53bp,10年期品种上涨0.23bp。

信用债跟踪

1)一级市场:上周非金融企业短融、中票、企业债、公司债合计发行1490亿元,发行量与前周相比有所放量。

2)二级市场:本期各信用级别短融收益率多数下跌,就具体信用评级而言,AAA级整体下跌1.37bp,AA+级整体下跌1.87bp,AA-级整体上涨0.75bp。本期各信用级别中票收益率多数下跌,其中5年期AAA级中票下跌0.31bp,4年期AA+级中票下跌1.63bp,2年期AA-级中票下跌1.75bp。本期各级别企业债收益率不同期限全部下跌;具体品种而言,1年期AAA级下跌0.02bp,3年期AA+级下跌0.06bp,15年期AA级下跌0.05bp。

好基推荐

乘宽基指数,享A股机会

国内市场短期震荡,长期向好,宜择机布局优质宽基指数。宽基指数行业分布较为分散,能够有效避免单一行业权重过高带来的行业性风险,同时成分股较为分散可以有效控制组合的非系统性波动。此外,指数基金费用一般较主动型基金更加低廉,产品透明性高,对于个人投资者而言,宽基指数基金是有望获取指数对应市场平均收益的一种方式。

在指数投资中可关注指数增强基金。因为普通指数基金均采用被动投资策略,目标就是复制指数的收益。指数增强基金追求则多一点点,有被动与主动的结合,力求超越指数的收益。

指数增强基金优势:

1)指数增强基金一般来说会将资产的80%以上投资于指数成分股,剩余资产可投向成分股之外的优质股票等其他资产。(具体投资范围及策略以基金合同约定为准)

2)投资于成分股的比例并不一定需要完全复制指数中的固定比例,而是根据指数增强模型的筛选进行比例优化,灵活配置成分股权重。(具体投资范围及策略以基金合同约定为准)

推荐指数增强实力派产品

推荐一:经典指数,聚焦A股一线核心龙头企业。以沪深300成分股为代表的核心资产长期以来受到外资青睐。Wind数据显示,截至 2020年7月14日,沪深300指数成分股的陆股通市值覆盖度达 78.50%,沪深 300指数有望将持续受益于外资增持中国资产的进程。西部利得沪深300指数(代码:A类673100,C类673101,风险等级R3),A类今年上半年回报16.02%,超额回报14.39%;近1年回报30.10%,同类排名21/68(银河证券,发布于2020/7/1,数据截至2020/6/30),超额回报21.60%,在指数股票型基金中排名17/115(海通证券,发布于2020/7/1,数据截至2020/6/30)。

推荐二:重点覆盖新兴产业领域,具有较高的成长潜力。指数重点覆盖医药、科技、可选消费等新兴产业,对应国家经济转型升级新方向,具有较高的成长潜力与投资价值。典型产品推荐:500增强LOF(A类502000,C类009300,风险等级R3)。

推荐三:对标中证500指数,全市场选股的量化增强策略。西部利得量化成长混合(代码000006,风险等级R3)今年上半年回报32.33%;近1年回报61.65%,同类排名113/451(银河证券,发布于2020/7/1,数据截至2020/6/30)。成立以来回报60.39%。

扫二维码 3分钟开户 紧抓股市暴涨行情!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。