【生逢盛世】如何把握好最大消费市场和最大工程师的发展红利?

蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

其实巴菲特早就告诉过我们啦!

他在2019年致股东信中说,

回顾其77年的投资历史,

很大程度上只是搭了美国经济的“顺风车”。

别误会!

并不是说巴菲特只是单纯运气好,

而是说他所做的投资决定跟

人类百年股票史展现的规律是吻合的:

“股市走向和经济发展始终紧密相关”。

有小伙伴就问了:

“A股的走向也和我国经济相通吗?”

点我看一看

拉长时间来看,

1990年到2019年,

A股走势客观反映了中国经济的增长,

上证指数的复合年增长率为11.57%,

同期我国GDP(现价)的复合年增长率为14.63%。

投资,就是投国运,

在A股也是非常靠谱滴。

近几年来,

A股指数虽然频繁震荡,

但如果循着“国运”线索把握结构性机会,

也能够获得丰厚的长期回报。

比如在2016年12月成立的

银华盛世精选灵活配置(003940),

通过精选“符合中国经济发展方向、

具备利润创造能力、

估值水平具备竞争力”的优势上市公司,

近1年、2年、3年的累计回报

均在上千只同类基金中位居前1/10,

称得上“实力领先,业绩骄人”。

那么未来10年、20年,

如何循着“国运”主线把握投资机会?

在银华盛世精选基金经理李晓星看来,

大的时代背景下

中国拥有全球最大的工程师红利,

同时又正在成为全球最大的消费市场,

大科技和大消费是需要持续关注的赛道。

所谓的“工程师红利”,就是指复杂劳动者或者智力劳动者资源优势。从大学毕业生数量和留学人员归国趋势来看,中国近年来的工程师人才积累雄厚。

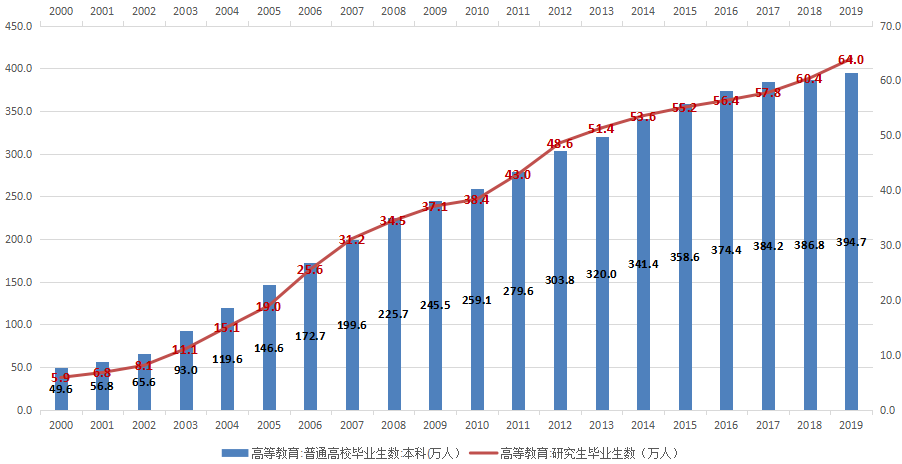

一方面,多年来大学毕业生数量快速增长。

2000年,中国本科毕业生不足50万,硕士毕业生不足6万,到2019年,数字分别增至近394.7万和64.0万。

我国高等教育院校毕业人数逐年增长

(数据来源:Wind,国家统计局,教育部)

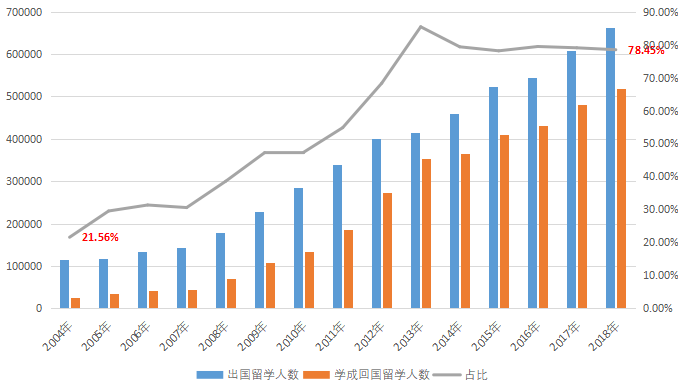

另一方面,大量留学人员归国正成为趋势。

2004年以来,学成回国留学人数占出国留学人数的比迅速递增,由2004年的21.56%大幅增长至2018年的78.45%。

(数据来源:Wind,国家统计局)

中国工程院院士倪光南表示,“中国工程师数量可能会走在世界前列,这是今后中国发展的巨大动力”。那么,对于投资而言,工程师红利最有可能释放在哪些领域?

最为受益的赛道之一就是“大科技”,银华盛世精选基金经理李晓星表示,中国拥有非常强大的工程师红利,从结果来说,也会诞生出很多伟大的科技公司。

具体到细分领域,科技行业有两条主线,一是5G的投资周期,5G建设分为设备、手机、应用三个阶段,其中应用建设处于上半场,有较好的投资机会;二是新能源方向,包括以光伏为主的新能源发电和渗透率快速提升的电动车。

除了“工程师红利”,关于“国运”不得不提的,还有我国庞大的“消费力”:后疫情时代,拥有14亿人口的中国消费复苏势头强劲,已经成为全球的“亮眼风景线”。

今年8月份,全国社会消费品零售总额33571亿元,同比增长0.5%,增速年内首次由负转正。而刚刚过去的十一黄金周,零售餐饮、国内出游人数、旅行消费规模等多项数据,都达到今年以来的最高峰。

目前中美的消费品零售额已经相当,中金公司此前的研究显示,考虑到中、美零售市场不同的增速水平,预计至2020年或2021年,中国或将成为世界最大的消费市场。

对于投资而言,这一趋势又意味着什么?

李晓星认为,中国将成为全球最大的消费市场,那也一定会产生全球最大的消费品公司。他表示,从大消费赛道来看,消费市场的竞争格局相对稳定,可选消费、农业以及生物医药方面的机会长期存在。

在李晓星看来,此前十年间,A股科技和消费行业比重逐步提升,之后这两个板块也可能持续产生超额收益。但科技股与消费股截然不同,前者的竞争格局相对稳定,而后者的变化日新月异,李晓星所管理的基金如何平衡投资组合?

李晓星的解题钥匙是“基金经理团队制”。

他表示,“当下已经不是靠个人单打独斗的时代了,基金公司整体投研水平更为重要”。作为成长股投资猎手,李晓星自己深耕科技股投资,同时通过引进对消费品理解很深的行业专家,扩大了能力圈,抓到了消费品的景气周期。如今李晓星领导的团队,成员投资风格、行业逻辑、优势互补,覆盖新能源、TMT、消费和医药等成长以及大金融等领域。

近年来李晓星团队发挥最优战力,助力李晓星多次踏准行业的趋势性机会。譬如,2015年,他挖掘了新能源和TMT的投资机会,2016年踏准小市值企业和家电板块的机会,2017年他成功预判了消费品的景气周期,2019年还抓住了消费电子和传媒的投资机会。

具体到银华盛世精选的配置上,2017年二季度开始,该基金就将消费升级和科技创新作为长期布局主线,并围绕两大行业进行均衡配置,通过团队成员对细分行业的深入研究,该基金长期重仓的食品饮料和长期配置的家用电器均取得了不错的成果,兼顾配置的科技龙头同样有优秀的表现。

投资千万要记住,

【投资就是投国运】,

前瞻未来我们仍然相信,

中国正走在一条向上的通道内,

而“工程师红利”、“庞大消费力”,

正指引着中国的下一个国运。

在这一重要投资逻辑下,

李晓星的投资理念、投资原则,

以及由行业专家组成的基金经理团队模式,

越来越被投资者知晓和认可。

现在,让我们借道银华盛世精选,

在盛世之下,一起与更多优秀的企业共同成长吧!

李晓星履历,2006年至2010年期间任职于ABB有限公司,历任运营发展部运营顾问,集团审计部高级审计师等职务;2011年3月加盟银华基金,历任行业研究员、基金经理助理职务。曾在2018.8.15至2019.9.20担任过银华稳利、银华战略新兴基金基金经理。2017.11.3至2020.9.1担任过银华估值优势基金经理。现管理基金如下:银华中小盘精选(2015.7.7起),银华盛世精选(2016.12.22起),银华明择(2017.8.11起),银华心诚(2018.3.12起),银华心怡(2018.7.5起),银华大盘精选(2019.12.16起),银华港股通精选(2020.4.1起)、银华丰享(2020.4.30起)。

张萍履历,硕士学位,曾就职于中信建投证券股份有限公司,于2015年8月加入银华基金,2018.11.6至2020.9.1担任过银华估值优势、银华明择基金经理。现管理基金如下:银华中小盘(2018.11.6起)、银华盛世精选(2018.11.6起)、银华心诚(2019.3.19起)、银华心怡(2019.9.20起)、银华大盘(2019.12.16起)、银华港股通(2020.4.1起)。

银华盛世精选于2016年12月22日成立,2017年、2018年、2019年、2020年上半年的净值增长率依次为47.66%、-28.76%、72.50%、30.07%。同期业绩比较基准收益率依次为7.60%、-10.88%、18.90%、3.52%。

李晓星和张萍旗下现共同管理的产品历史业绩展示:

银华中小盘精选于2012年6月20日成立,2015年、2016年、2017年、2018年、2019年、2020年上半年的净值增长率依次为90.57%、-2.86%、27.72%、-27.58%、72.68%、28.67%。同期业绩比较基准收益率依次为31.90%、-11.66%、-1.15%、-24.58%、23.69%、9.82%。

银华心诚于2018年3月12日成立,2019年、2020年上半年的净值增长率依次为56.49%、27.53%。同期业绩比较基准收益率依次为16.27%、-2.47%。

银华心怡于2018年7月5日成立,2019年、2020年上半年的净值增长率为76.94%、25.97%。同期业绩比较基准收益率依次为22.85%、0.32%。

银华大盘精选两年定开,成立于2019年12月16日,2020年上半年的净值增长率为25.93%。同期业绩比较基准收益率为-0.69%。

(以上数据来源:基金定期报告)

我国基金运作时间短,不能反映股市债市发展的所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。基金有收益波动风险,投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。