想抄明星基金经理的“作业” 为何如此之难

抄底机会在哪里?【立即开户,领取福利!】

想抄明星基金经理的“作业”,结果却亏大了!原来……

来源:上海证券报

朱妍

基金三季报的公布揭秘了明星基金经理的最新布局思路,“抄作业”风潮也随之再度来袭。

近期全网都是铺天盖地的“某某大佬重仓股”分析。不少投资者试图通过抄明星基金经理的“作业”,来提升投资战绩。

然而,高涨的热情之下,效果真的好吗?

小范围测试,抄作业效果如何?

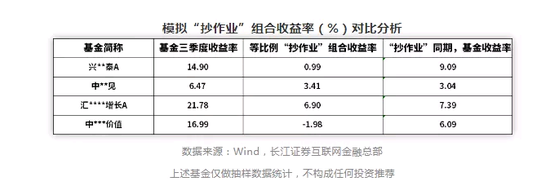

近期,长江证券选取了4只知名的爆款基金,以其二季度末十大重仓股数据进行模拟,得出了一份“抄作业”的结果。(等比例买入前十大重仓股;买入、卖出时间分别为二、三季报披露日;买入、卖出价分别为二季报前一交易日收盘价和三季报披露日收盘价)

从抄作业的组合收益率来看,除了一只爆款基金“抄作业”的组合收益率小幅超越同期基金收益率外,其他的抄写效果远不如直接买基金,有的甚至出现亏损。从实际角度来看,以这种方式抄明星基金经理的作业还不如直接买入对应的基金。

若直接买明星基金重仓股,风险会更高:

以蔡嵩松管理的诺安成长混合为例,仍然按上述方式计算,以该基金二季报披露前一天7月20日的收盘价买入,截至10月28日披露三季报收盘截止,十大重仓股中,圣邦股份亏损27%,兆易创新亏损24%,沪硅产业跌逾29%。

再比如操作风格较为稳健的兴证全球基金董承非,可谓老牌明星基金经理。以该基金二季度重仓股看,若以上述方式计算,在9.67元买入永辉超市并持有至10月28日收盘,跌幅将超过19%。

“抄作业”为何如此之难

或许有人会说,基金重仓股中有很多标的涨幅惊人,一些基金抱团股犹如是,但这无疑需要一点运气,并非常胜之道。

以构建组合的思路,糅合投资理念、风险控制的基金经理投资,与普通投资者的投资方法相差太大,股民无法全盘复制基金经理的操作,这才是最大的问题所在,无论是时点把握还是组合配置皆是难点。

从时点把握来看,三季度末基金经理的重仓股并不一定会持有到四季度末。

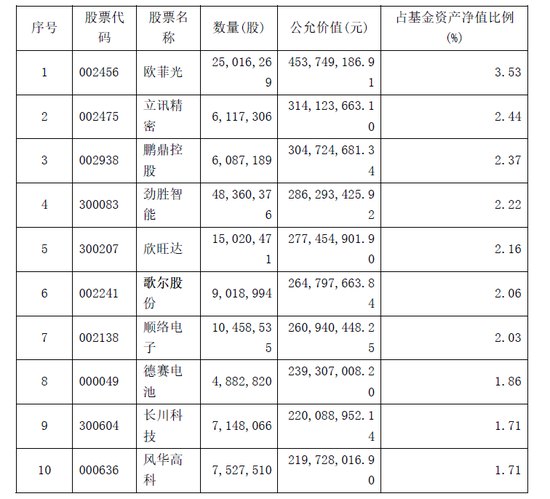

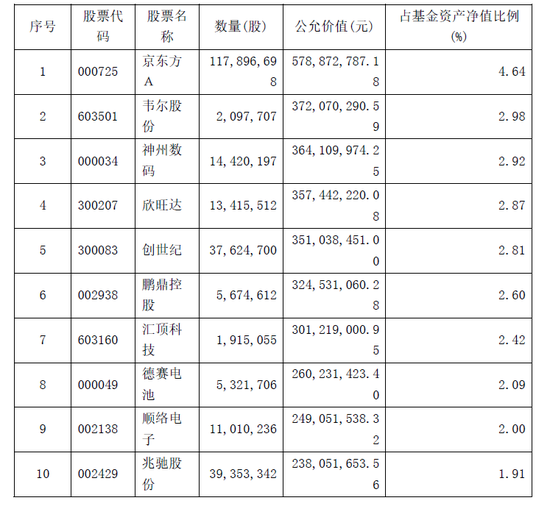

比如科技领域投资较为出名的信达澳银基金经理冯明远,其管理的明星基金信达澳银新能源产业股票二季度末持有的欧菲光、立讯精密、歌尔股份、长川科技、风华高科,在三季报重仓股名单中则不见了踪影。此前,该基金一季度末与二季度末的重仓股名单也相差较远。

信达澳银新能源产业股票二季报十大重仓股名单

信达澳银新能源产业股票三季报十大重仓股名单

不仅如此,在持有的过程中,个股遇到行业利好、利空、突发事件、业绩披露时,容易出现更大的波动,而投资者的应对却不一定和基金经理一致。

“若投资者对股票没有深度了解,就会在个股突然下跌或者持续上涨的过程中拿不住好股票,最典型的例子就是某些白酒龙头股。投资者也无法准确分辨基金经理的重仓股到底是用来长期投资,还是短期博弈,要想复制他们的操作难度不小。”有基金经理对记者说。

从组合配置的角度看,股民在关注基金重仓股的时候,专业投资人组合配置、分散风险的理念也容易被忽略。长江证券分析师郑凯认为,除了季报披露时间滞后外,基金的十大重仓股通常只占整体仓位的50%左右,剩下持仓部分未知。即便披露的前十大重仓股占比较大,但持仓排序靠后的个股也未尝不是基金的关注重心,或只是因受限于个股流通市值不够大及基金的持仓限制,让它们未能进入前十大的名单。

实际上,靠隐形重仓股获得较大净值上涨贡献的基金经理不在少数。

以兴业基金的基金经理腊博为例,从半年报十大重仓股数据来看,他管理的产品多重仓了金融等板块,被问及为何重仓了这些板块却依然能获得超额回报,腊博表示,他的持仓较为分散,十大重仓股大多是波动性较小的股票,而超额收益的来源,则更多是源于“腰部仓位”中的隐形重仓股。

业内人士认为,如果看好明星基金经理的投资水平,相对于抄作业这种“山寨”模式,购买风险小、收益也不错的正版基金,“躺着”赚钱反而是一种更佳选择。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。