一半的精力都花在这里了,这半年到底哪些投资经验最受欢迎?

抄底机会在哪里?【立即开户,领取福利!】

1/6

精选内容一:散户的优势是什么?

散户的研究能力、风控能力比不上机构,想要获得超额利润,就要利用自己的优势:散户没有赎回压力是一个优势,不用跟隔壁老王比排名也是一个优势,无限现金流是一个更大的优势。

前两个优势让我们可以慢慢在左侧右侧分批买入,短期套牢时不需要割肉,不要小看这两个优势 ,这让赚钱的概率大大提升——只要不碰垃圾股,有足够研究能力和耐心。

那最后一个的无限现金流优势如何发挥呢?

首先,我们的仓位可以更高一些,因为不断有现金流入降低总仓位。

其次,我们看到喜欢的公司,只要估值不是太离谱,就可以用新来的钱买上一笔,就算被套,也可以慢慢加仓。很多机构做不到这一点,因为有各种各样的净值管理压力,看好的股票不能买,一定要等大家都动手了,再追高买。

最后,这种有计划的资金,可以提前做好买入计划,我们可以多看一些好公司,安排一些标的和合适 的买入价,只要多准备几支,一般都能完成计划。机构就不行了,哪天忽然来了一个亿,其实是很麻烦的,因为来不及建仓,导致仓位过低,万一大盘暴涨,排名就一下子落后很多。

2/6

精选内容二:不预测,只应对

我在讲应对的方法,很多人都带着“预测后市”的思路惯性去理解。当然也不怪大家,大家平时看到的网络大V都是在预测市场,因为这样更容易理解。

但真正的成熟投资者是不预测的,准确地说,也预测,但会严格的把预测与应对分开。

成熟投资者的逻辑是这样的:首先有一个基本的假设——假设不是预测,假设有可能实现,也可能不发生。那么接下来,各种可能的情况,都要有应对。

大家可以思考一下,如果明天下跌,你手里的哪些公司是可以加仓的。如果上涨,怎么办?不要因为自己的预测而操作,而是设计出以不变应万变的操作思路去应对,不论是加减仓,都要让持仓结构更好。

每一个人都希望能预测未来发生什么,然后做什么,但这不现实,还很危险。我相信一句话,真正的危险不是你不知道的东西,而是你自以为知道的东西。

就像我觉得XX股调整到位了,但也许只是某些事件别人知道,而我不知道而已;或者是别人知道害怕,而我不知道害怕而已。关键是,就算跌下来,也不会让我的持仓结构更糟糕,那就OK。

3/6

精选内容三:确定性、赔率与景气度的关系

确定性、赔率、景气度,这三个系统,之前的介绍都是散的,今天系统性的梳理一下:

一、确定性

确定性是一个长期因素,基于公司基本面的“增长能见度”和风险点的判断,高确定性通常是三年“增长能见度”非常清晰,没有明显的风险,低确定性通常有短期无法解决的风险点,导致增长有不确定性。

确定性是很少变化,所以它的操作意义有两个

1、指明持仓上限,因为重仓风险可控。具体的比例,我之前有一个“仓位系数”的概念:

仓位系数,是指你对某支个股最高持仓的限制。假设你根据自己的风险承受能力,规定个股仓位最高不超过20%,那么“仓位系数”0.3的意思是该股最高仓位不超过6%,

2、决定估值容忍度

高确定性品种,因为未来增长确定,用成长化解高估值的能力也更确定,所以,确定性越高,对估值的容忍度越高。

二、赔率

赔率是指目前股价向上空间和向下空间之比,即在估值区间的位置。

因为价值投资者强调低估买入和安全边际,所以大家很容易过度重视。但从“赔率”的本义上说,它只代表某一个时点的现状,对未来的指引作用非常弱,这一点跟“确定性”不同。

所以“赔率”的核心操作意义是买点,因为买点强调安全。一旦你买完之后,持有过程的仓位轻重就跟赔率没有直接的关系。

那么,现阶段的仓位水平跟什么有关呢?

三、景气度

景气度指未来一年内的增长速度。

景气度和确定性不一样,确定性是长期基本面,是三年业绩能见度,景气度是一年内的业绩增速,是一个中期因素。

在成长风格占优的市场环境中,高确定性个股可能长期处于高估的状态,导致景气度比赔率更重要。

所以,成长风格占优时,由景气度决定仓位水平,它的操作意义有两个:

1、景气度同样可以提高估值容忍度。

但它跟高确定性带来的估值容忍度不一样。高确定性是从“不怕套”的角度,它维持的仓位水平不能太高;而高景气度带来的“高估值”,原因是“高估之后可能更高估”,它是从收益的角度看的,所以可以维持更高的仓位,但时刻做好安全措施,比如右侧条件卖单,以防止实质性利空和市场整体风格偏好下降导致的暴跌。

2、景气度可以提高估值中枢,导致加仓点上移。

景气度虽然无法长期维持,但也可能改变一家公司的增长逻辑,使其确定性提升,所以对于30%以上的高增长,确定性不低的个股,需要在行业合理估值范围内提升估值中枢,导致加仓点上移,也可维持高仓位甚至加仓。

总结下来:

1、确定性决定仓位上限

2、赔率决定买入点

3、景气度决定仓位水平

通常确定性与景气度双高的个股,是不可能有好赔率的,所以超额利润只有三种方法:

1、预判景气度从低到高的拐点

2、系统性风险造成的双高个股出现合理赔率的买入点

3、找到长期维持高景气度的个股,忍受高估

但是要注意,如果你是一个超长线投资者,仍然可以用“赔率决定仓位水平”的老思路,但此时对确定性的研究就更重要了。

4/5

精选内容四:如何抄底

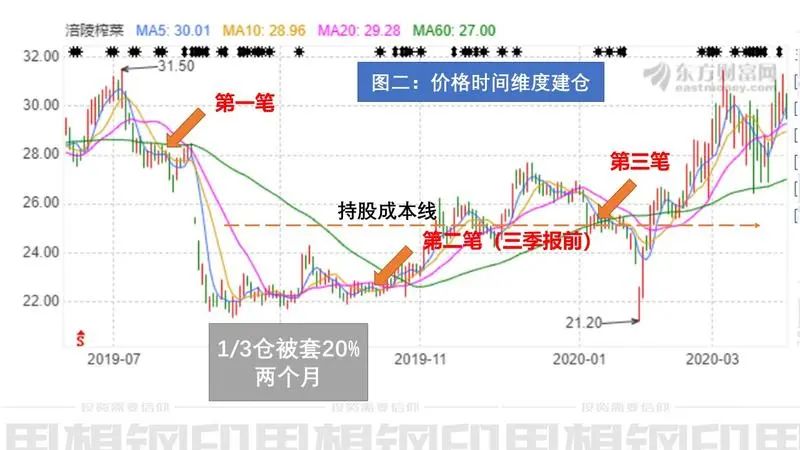

下图是去年涪陵榨菜中报爆雷后的走势,我曾在一篇文章中认为涪陵榨菜应该在20年一季报或中报出现业绩改善,之前会经历比较痛苦的去库存周期,半年之后,这段走势确定很痛苦,但结果比我设想的更乐观,年报就有一些改善的迹象。

假设我们并不知道中报爆雷,只是单纯认为这是一个长线好股票,跌到一定的价位就可以买,并计算了估值后,定了28、25和22元三道买入价,22元可以打满最高仓位。

图一是单一价格维度建仓,两周就完全建仓,之后是长达三个多月重仓的套牢期,最多时套了15%。

股价涨上去之后,你再回头看套牢的几个月,觉得没什么,是对自己的考验,但身处那几个月,如果仓位太重,各种焦虑、怀疑、压力,很容易让你心态崩溃。

再看图二,是价格和时间比维度建仓,第一笔时间完全相同,第二笔选在三季报之前,第三笔选在元旦前后,机构的跟踪调研有利于公司,所以股价还是上升,涨破了平均价。

这次建仓,由于第一笔买的很高,开始两个月的时间平均套牢20%,但因为你的仓位只有预定的三分之一,且该股未来较有信心,所以并不会太难受。

这两种建仓方法最后的仓位和利润都是一样的,但实质上,除了心理上后者更易接受,因为有三分之二的仓位的资金,在买入之前,还可以买别的股票,多了一次机会,提高了资金利用率。

这就是“仓位合理才能真正赚钱”的道理。

第二种方法有难度,正如有同学问的“怎么判断时间纬度”,实际上,拉开时间比拉开价格更考验你对一家公司基本面的理解。

拉开价位是从空间上静态地理解公司,你只要知道涪陵是一家管理优秀又有护城河的公司,接下来就是通过估值确定买入价格就行了。

拉开时间是从时间上动态的理解公司。什么时间买更合适?这不仅仅是交易技巧的问题,也是用发展的眼光看公司变化。

基本面分析中有一条规则,股价的波动主要取决于基本面边际变化,而不是总量。

价格维度只需要一张“照片”,价格时间双维度建仓需要把连续的照片变成电影。要知道,即便是好公司,它的发展也不是一成不变的。

5/5

精选内容五:为什么白酒要研究多家公司?

确定一个好行业后,是选择龙头股,还是深入更多公司分析,取决于多方面的因素。

1、规模非常大的,阶段性机会也多,只看龙头有点浪费了;

2、内部子赛道差异大,壁垒过高的,只看龙头收益受限;

3、技术变化快,没有规模效应的,只看龙头很危险;

4、如果你对这个行业非常看好,愿意深入研究,只看龙头也对不起你付出的精力。

白酒至少符合1、2、4,所以不能只跟踪龙头。

首先,白酒的规模太大了,优秀的上市公司也多,从过去十几年看,虽然茅台是长青树,但阶段的领头羊也很多,也经常换。

其次,白酒赛道中有很多细分品类和细分市场,其中有多家值得关注的公司,有阶段性的机会。

在品类上,除了茅五泸之外,还有清香的老大汾酒;次高端白酒中,有很多立足根据地市场的地产酒,在当地的品牌力和渠道力并不亚于名酒,特别是一个经济大省,比如江苏的今世缘;从渠道上说,还有区域品牌的全国化的逻辑,比如洋河和古井;从大众消费上说,还有低端白酒消费升级的逻辑,比如顺鑫;还有没上市的江小白,主打年轻人……

今后一定还会有新的逻辑,这些机会的确定性并不比茅台差多少。

之所以白酒有这么多机会可演绎,因为白酒市场大、复购率高、产品差异化强、竞争壁垒高,才有了各种商业逻辑充分施展的空间。这就是竞争格局好的体现。

最后,也是最重要的原因。研究要讲性价比,白酒的研究方法内部是差不多的,但跟其他行业又不同。白酒的长期趋势取决于竞争壁垒,但中期行情取决于动销数据和一批价,其内在逻辑是产量、库存和实际销量三者的良性平衡增长。

所以,投资白酒最具性价比的方法是,在理解各公司的基本逻辑后,自选5~6家公司,长期跟踪市场的动销情况,谁的动销数据好,就增持谁。这么一来,你永远都能在白酒行业稳定的赚到钱,今年赚这家,明年赚那家。而不必像其他行业,一两年才轮到一次赚钱的机会。

6/6

精选内容六:个股的弱点

这个月的主题是个股分析,但并不是全面分析,而是侧重于一件事——弱点,所以叫“个股的弱点”。

每次遇到股池个股超过5%的下跌,或者连续几天阴跌,总会有人问我原因,我觉得,很多同学在买该股之前,只知道利好一、二、三、四,财务指标业绩增速什么的,却完全不知道它的弱点在哪儿。

通常个股研报、分析、推荐也是不分析公司弱点的,造成大家好像自己买的都是完美的公司。

应该说,好公司之间的差别并不大,80%的基本面是相似的,不同的地方,10%是各自的优势,10%是因为这个优势而出现的弱点。

这个基本面的结构影响到股价上,80%是正常区域,10%的优势被市场过度发掘形成重要的卖出点;10%的弱点过度发酵导致了估值低点,也是重要的买入点。

所以理解公司的弱点,是买入的最重要的估值依据。

很多时候,市场看出来的弱点并不是该公司真正的弱点,比如茅台,作为可选消费,作为典型的宴请用酒,明显应该是在疫情中受冲击的,所以3月底跌得很厉害,但我在1000元附近在公众号发文看好茅台,因为它作为一般等价物的金融属性要超过可选消费,宽货币必然涨茅台。

茅台真正的弱点,它的弱点就是它的金融属性的优势,一旦市场上开瓶量比不上销售量,就在积累风险,所以它的弱点只有在狂热的时候才会暴露出来。当然,茅台也在解决这个问题,但能不能在眼泪流出来之前把洋葱切完,是判断股价运行趋势的点。

这就是优点与弱点通常是相互关联的。

比如立讯,它现在最大的业绩支持点是越来越深度地介入苹果产业链,但弱点也是跟苹果捆绑得太深,业绩的边际变化受苹果的影响很大,所以,一旦产业链有什么风吹草动,它的估值就受影响。

但只要这个影响事后被证伪,它的股价又能很快反弹。但当时买入的理由并不是这个弱点已经被释放,而相信管理层的能力。

所以立讯的弱点是真正的弱点,它对股价的冲击要远强于茅台,茅台的利空是很容易证伪的,而立讯至少在三月底时是无法证伪的,所以在买入时,立讯是分批买的。

当然,并不是所有的弱点发酵都是买入时机,有些是卖出点,伊利上个月被我剔出股票池,原因是它的弱点已经严重影响它的优势。

伊利之所以增速低还能获利相对较高的PE,因为大家看好它的竞争格局,认为它与蒙牛在常温奶上的价格战将结束,另一方面,看好伊利的品类拓展,认为它有成为综合食品巨头的可能,这两个逻辑我去年在写消费股的时候都写过。

但近一年的发展令人大失所望,与蒙牛的价格战没完没了,它在其他品类的扩张也没有成功的单品,在低温奶上,受到地方奶企的顽强抵抗,特别是在国产奶粉这样一个强调渠道和营销(都是伊利的传统优势)的高增速市场节节败退,让我在思考一个问题,伊利的真正弱点到底是什么?

之前大家认为伊利的弱点是常温奶的市场空间不大了,所以大家很看重竞争格局和品类拓展,但我觉得真正的弱点是它的公司治理结构。

伊利因为管理层很强,常常让人认为它是万科那样的管理层控制型企业。实际上,虽然地方国资只占10%的份额,但话语权不弱。这种治理结构不清晰,导致业绩常常莫名其妙的波动。

我跟踪的公司很多,不可能每一个看得都很细,所以我在大概了解了80%后,研究重点就放在那10%+10%上。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。