受理加速 出现首只公募FOF募集失败

跨年行情如何布局?【立即开户,领取福利!】

来源:FOF

普通基金中基金(FOF)的审核在经过半年多的放缓之后,开始阶段性加速,多只上半年上报的普通FOF在10月集中获得受理。

在产品发行端,相比主打股债搭配策略的“固收+”产品,偏债型FOF可以配置黄金、QDII等其他资产,收益来源更为多元化,受到渠道的青睐。

普通FOF基金加速受理

基金公司青睐偏债型产品

最新一期《基金募集申请核准进度公示表》显示,农银汇理安瑞一年持有期混合型FOF、民生加银稳健配置9个月持有期混合型FOF、平安盈盛稳健配置三个月持有期等3只4~9月上报的FOF于10月26日获得受理。在之前一周,华宝稳健目标风险三个月持有期、交银施罗德招享一年持有期等4只FOF已获得受理。

而在上半年,仅有3只普通FOF被受理,最近一批获批的普通FOF是在今年2月拿到的批文。

一位FOF基金经理表示,注意到近期上报普通FOF产品在增多。“这或许与普通FOF产品审批流程的简化有一定关系。另外,经过3年的运行,普通FOF产品表现平稳,证明了投资的可行性,赢得一定的市场接受度。特别是随着银行资管对净值型产品需求增加,机构对FOF的需求也越来越大。”

“普通FOF最短锁定期只有3个月,相对其他FOF流动性更好,这也是基金公司布局该类产品的因素之一。”另一位基金公司人士表示。

从基金公司上报的产品类型来看,7月以来受理的7只基金中,有4只名称中带有“稳健”字样。

“基金公司主要是将偏债型FOF当作‘固收+’产品来布局。”北京一位基金公司产品部人士介绍,在当前市场环境下,偏股型FOF短期收益不及权益基金,其长期资产配置能力需要更长时间去向渠道及投资者证明;另一方面,偏债型FOF与二级债基等“固收+”品种相比,业绩差距不如与偏股型基金那样明显,这也是基金公司青睐偏债型FOF的原因。

另一位基金公司人士表示,所在公司也打算上报偏债混合FOF,他认为同样作为“固收+”产品,相比二级债基,偏债混合FOF可投的底层资产更多。

“近几年,‘固收+’产品比较热销,反映出市场对于中低风险中低收益的产品需求比较强烈。稳健型普通FOF对于大多数稳健投资者来说是较好的选择。”上海一位基金公司人士说。

诺德基金FOF投资总监郑源认为,普通投资者对于权益类资产的配置需求日益增加,但权益类资产波动大,很难实现资产配置的需求。对于普通投资者来说,进行资产配置更合理的方式是在高波动资产经过收益和波动平滑后再去购买。

多只普通FOF收益超30%

3月中旬,避险资金涌入,债券收益率急速下行,10年期国债收益率创下2003年以来新低。股票市场得益于宽松的资金面,走出了结构性行情,得益于债市、股市的轮番表现,以大类资产配置见长的普通FOF取得不错的收益。Wind数据显示,截至11月8日,海富通聚优精选、富国智诚精选两只普通FOF年内收益超过40%,平安盈丰积极配置、广发锐意进取3个月、兴全优选进取3个月、汇添富积极投资核心优势等4只普通FOF年内收益超过30%;今年之前成立的偏股、偏债型普通FOF基金年内平均收益也分别达到30.99%和14.93%。

谈及明年的投资布局,海富通基金FOF投资部总监朱赟表示,如四季度A股市场出现调整,明年行情可期。“若四季度市场没有调整到位,明年超额收益来源只能依靠企业盈利,收益空间可能只有10%-20%。再加上流动性收紧带来的估值压缩,收益率或更为有限。总体而言,目前时点对市场较为谨慎,我们将做好股债配置,择机增配权益资产,并且考虑引入其他资产进行平衡和补充。”

郑源认为,随着经济恢复和流动性的边际收缩,四季度权益市场的主要矛盾将转换为业绩提升与估值收缩之间的博弈。各行业板块中,顺周期、相对低估值的标的更具投资价值。基于这一判断,主题型基金的投资价值可能会低于前三季度,看好行业板块相对分散的偏宽基类产品。随着各种不确定因素基本被消化,四季度权益市场仍会有较好的机会。(中国基金报 陆慧婧)

首只公募FOF流产!

融通动态平衡配置发行失败

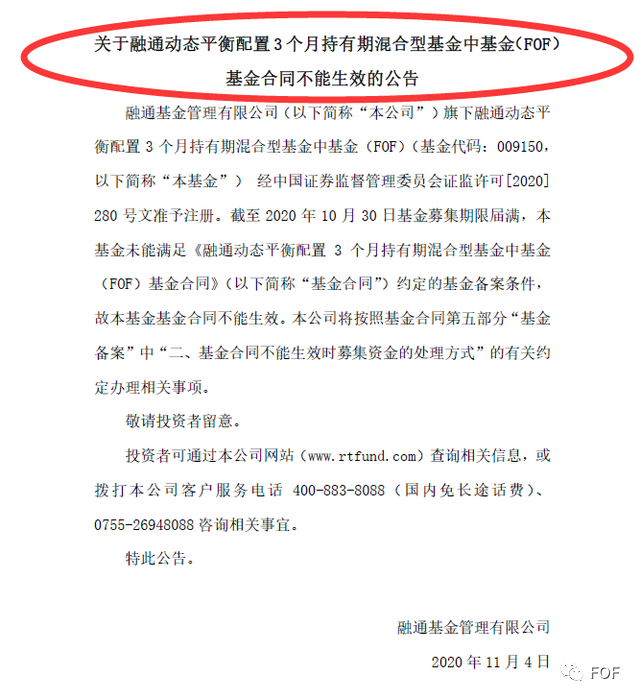

新经济e线获悉,公募基金火爆发行背后新添失意者。11月4日,融通基金发布关于融通动态平衡配置3个月持有期混合型基金中基金(FOF)基金合同不能生效的公告称,“截至2020年10月30日基金募集期限届满,本基金未能满足《融通动态平衡配置3个月持有期混合型基金中基金(FOF)基金合同》约定的基金备案条件,故本基金基金合同不能生效。”这也是首只公募FOF宣告“流产”。

此前,融通动态平衡配置基金经2020年2月19日证监会证监许可[2020]280号文注册募集。据了解,基金备案的前提条件是,基金自基金份额发售之日起3个月内,在基金募集份额总额不少于2亿份,基金募集金额不少于2亿元人民币且基金认购人数不少于200人的条件下,基金募集期届满或者基金管理人依据法律法规及招募说明书可以决定停止基金发售,并在10日内聘请法定验资机构验资,自收到验资报告之日起10日内,向中国证监会办理基金备案手续。

来源:基金公告

基金募集达到基金备案条件的,自基金管理人办理完毕基金备案手续并取得中国证监会书面确认之日起,《基金合同》生效;否则《基金合同》不生效。

其拟任基金经理孔帅2016年5月加入融通基金,曾任量化研究员、FOF研究员。基金拟任基金经理未兼任本基金管理人旗下其他类型证券投资基金的基金经理。也就是说,融通动态平衡配置本来将成为其处子秀,无奈未能如愿。

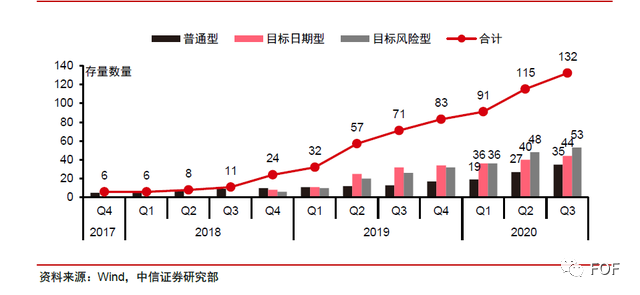

实际上,就在今年第三季度,FOF规模增长还迎来了一个小高峰。截至2020 年3 季度,市场上已有公募FOF 产品132只,管理规模为752亿元。较今年上半年相比,当季新增17 只产品,规模大幅增长近200亿元。

行业头部特征显现

新经济e线注意到,早期公募FOF 数量曾不足10 只,规模尚不到100 亿。随着2018年3 月,养老目标型FOF 相关政策文件发布,进一步提高了基金公司布局相关产品的积极性。公募FOF 发展态势转而向好,基金数量和规模均得到了稳步增长。

截至2020年3季度,公募FOF存量数量逐年上升

不过,正如公募行业马太效应突出一样,当前FOF领域也是头部特征显现。截至2020 年3 季度,共有49 家公募基金管理人有FOF 产品运作。其中,管理规模位居前五的基金管理人合计市场份额占据一半以上,约54%;规模前十的基金管理人合计市场份额超过七成,达到71%,相比上季度的67%,显示市场份额进一步向头部管理人集中。

对此,有业内人士表示,业绩对FOF申购行为的影响极其重要,通常在FOF产品净值创新高的同时往往伴随申购量的新高。还有,产品定位和渠道因素也不可忽视。比如,FOF产品有稳健、平衡、进取等多种风格,养老FOF也有目标日期和目标风险之分,只有持有人对产品充分理解和认可才有望复购。

就细分FOF 类型来看,普通型FOF 中,管理规模最大的是汇添富基金,运作中的普通型FOF 有2 只,规模合计约74亿元,市场占比约26%。目标日期型FOF中,管理规模最大的是华夏基金,4 只运作中的目标日期FOF 合计规模超21亿元,市场占比近18%。

而目标风险型FOF 中,管理规模最大的是交银施罗德基金,运作中的目标风险型FOF 有1 只,规模近95亿元,市场占比接近三成。该基金也是目前规模最大的公募FOF,为偏债混合型目标风险FOF。

截至2020 年3 季度,管理规模在10 亿以上的公募FOF 产品共有13 只,包括7 只普通型FOF 和6 只目标风险型FOF,合计规模为452.13 亿元;投资类型上主要为偏债混合型和偏股混合型,各有8只和4 只。

统计数据表明,2020 年3 季度,15 家基金公司合计发行FOF近85亿元,当中要数汇添富基金的发行规模最大,约45亿元,占比超过50%。具体来看,当季共有15 家基金公司发行了17只FOF,分别为目标风险型5 只、目标日期型4 只、普通型8 只,对应发行规模分别为10.64 亿元、1.69 亿元、72.15 亿元。

截至今年三季度末,公募FOF 共计新增发行49 只,以目标风险型和普通型FOF 为主,发行数量分别为21 只和18 只,发行规模超过230亿元。其中,目标风险型、目标日期型和普通型的发行规模分别约53 亿元、19亿元和158亿元。

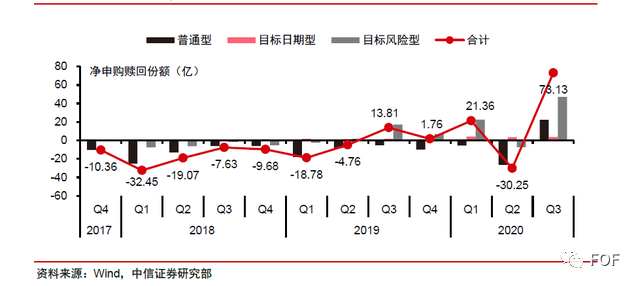

普通FOF 首现净申购

值得关注的是,截至今年三季度末,存量FOF份额转为净流入,特别是普通型FOF 更是首现净申购状态,净申购份额分别约为73亿份和22亿份。同样,目标风险型FOF 和目标日期型FOF在第三季也录得净申购,数量分别约为47亿份和4亿份。

截至2020年3季度,公募FOF净申购赎回份额情况

可以说,今年3 季度的大幅净申购一举扭转了2季度公募FOF 份额流出的局面。截至3 季度末,公募FOF 净申购份额数量合计达64亿份。

若考虑新发基金认购份额,公募FOF 自2018 年三季度起,每季度份额数均为净增加状态,2020 年3 季度份额净增加近153 亿份,年初至今净增加290亿份。

其中,普通型FOF份额数在2019 年三季度后转为净增加,2020 年3 季度净增加94亿份,年初至今净增加149 亿份。目标日期型份额持续增长,2020 年3 季度净增加5亿份,年初至今净增加30亿份。目标风险型份额增长较大,2020 年3 季度净增加53亿份,年初至今净增加近112亿份。

2020 年3 季度,当季净申购份额数超过20亿份的公募FOF 共两只。最多的为交银安享稳健养老一年,净申购数量为38亿份;其次是民生加银卓越配置6 个月,净申购份额数量为25亿份。

主动权益类基金中,易方达、广发、富国的旗下产品分别被FOF管理人持有32只、20只和18只,三季度末被持有市值分别为26.58亿元、10.78亿元和18.87亿元。混合型产品中,兴全商业模式被10只FOF持有,被持有市值达1.83亿元。易方达安心回馈和泓德致远各自被7只FOF持有,持有市值达1.81亿元和1.75亿元。

此外,新经济e线注意到,一个有趣的现象在于,近两年来公募FOF 中机构投资者占比整体呈下降趋势,相比2017 年7.43%的比例已减少约1%。以2020 年半年报数据为样本得知,按基金规模加权计算,公募FOF 的投资者结构中,个人投资者占比达93.46%,机构投资者占比仅为6.54%。

相比之下,机构投资者更偏好目标日期型FOF,其机构投资者占比达16.24%;远超普通型FOF 和目标风险型FOF 的4.42%和3.79%。从投资类型来看,机构投资者更偏好平衡混合型FOF,持仓占比为17.29%;其中平衡混合的目标日期型FOF 机构投资者占比达到26.03%。

同样,公募FOF 指数基金持仓占比也呈现先升后降的态势。截至2020 年3 季度,从已公布的重仓基金数据来看,公募FOF 中指数基金持仓占比减少至3.56%左右。此前,自2017 年至今,公募FOF 指数型基金持仓占比在2019 年二季度一度曾高达11%,随后逐渐下降。

整体来看,作为一站式资产配置工具,随着未来配置需求上升和相关政策出台,业内料公募FOF 数量和规模有望进一步扩张。特别是产品线完备、综合管理能力突出的基金公司更是赢家通吃。(来源:新经济e线)

公募FOF发展空间可期

自2017年10月首批FOF发行以来,经过三年时间,公募FOF数量和规模都有了快速增长。值得一提的是,在公募FOF领域,管理规模也显现出明显的头部效应。在业内人士看来,随着绝对收益获取越来越难,具有“不降低预期收益率,降低波动率”优势的FOF发展空间值得期待。

公募FOF管理规模突破750亿

截至2020年三季度末,全市场共有FOF基金132只,其中包括普通FOF基金37只和养老目标FOF基金95只。FOF基金总规模突破750亿元,达752.4亿,较二季度末的554.8亿元增长了35.6%。其中普通FOF总规模为294亿元,养老FOF总规模为458.5亿元。

值得一提的是,虽然公募FOF整体管理规模还不是很大,但已逐渐展现出头部特征。

比如,管理规模前5位的基金管理人合计管理规模占比已超过半壁江山。其中,民生加银基金旗下有3只FOF产品,合计规模达到136.47亿元,规模占比达到18.54%;交银施罗德基金旗下有2只FOF,合计规模达到102.56亿元,规模占比为13.87%;汇添富旗下有5只FOF,合计规模为85.99亿元,规模占比为11.63%。此外,兴证全球基金旗下2只FOF规模为50.37亿元,占比约5.88%,南方基金旗下7只FOF规模为30.04亿元,占比约3.61%。

此外,管理规模前10的基金产品,合计管理规模在全市场占比亦过半。据Wind统计显示,截至三季度末,规模在10亿以上的FOF产品有12只,其中规模超过50亿元的有3只,交银安享稳健养老一年规模最大,为94.76亿元,民生加银卓越配置6个月为67.29亿元,民生加银康宁稳健养老一年为64.42亿元。规模超过20亿的有4只,汇添富聚焦价值成长三个月持有和兴全优选进取三个月的规模分别为45.84亿元和34.95亿元,汇添富积极投资核心优势三个月持有期和浦银安盛颐和稳健养老一年的规模分别为28.45亿元和21.62亿元。此外,华安稳健养老一年、易方达汇智稳健养老一年、工银智远配置三个月持有期、兴全安泰平衡养老(FOF)、富国智诚精选3个月的规模也都在10亿以上。上述规模居前的FOF合计规模超过430亿元,占比超过58%。

明年FOF将迎来重要发展窗口期

据某资深业内人士表示,过去两三年的FOF实践证明,公募FOF存在历史业绩少,运作期限短,FOF管理人投资能力有待提高等问题,所以持观望态度的投资人居多。未来,随着FOF风险收益稳定性的持续体现,具有“不降低预期收益率,降低波动率”优势的FOF会越来越具认知度,因此,明年将是FOF重要的投入之年。

“资管新规从供给侧角度带来的整改,叠加权益市场积累的较高的历史业绩,未来绝对收益的获取会变得越来越难。随着预期收益型产品渐行渐远,类固收+品种会成为一个很好的替代,通过FOF这种方式来实现固收+的这样一个效果,非常值得期待。”

兴全优选进取三个月基金经理林国怀表示,在他的理解中,FOF不仅是一个金融产品,而是给普通投资者提供进行二级市场投资的解决方案。虽然基金从长期来看,都具有非常不错的收益率水平,但大部分基金投资者的持有收益率并不高,所以希望通过FOF的方式来帮助基金投资者提升持有收益率。具体来看,FOF有以下特点:一、可以在不降低预期收益率的前提下降低组合的波动率,从而风险调整后收益更高;二、相对稳定的风险收益特征虽然短期很难带来大的惊喜,但能够持续地符合投资者的预期;三、收益的来源可以更加多元。以上这些特点可以改善基金投资人的持有体验,从而持有时间更长,更能分享到资本市场长期震荡上行带来的投资回报。

华夏养老2045三年基金经理许利明表示,FOF基金是一种基于资产配置思路的投资基金,我国资本市场的波动性显著高于发达国家资本市场,但在过去相当长的时间里,我国资本市场的回报未能达到高波动所要求的合理风险补偿。在这种背景下,简单要求投资者遵循“价值投资”理念,“长期投资”原则是不合理的。因此,在我国做资产配置的基本原则,除了自上而下,基于波动性的风险度量外,自下而上,基于投资方向的风险调整同样重要。只有这样才可能有效改善整体FOF组合的风险收益比。(中国基金报 孙晓辉)

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。