首批4只科创50ETF上市在即,没抢到份额的投资者机会来了

双十一消费后查看“回血指南”,开启“生钱计划” !【立即开户,领取福利】

来源:公私风云

“双十一”不仅仅是消费者的购物节,二级市场也即将迎来重磅选手。

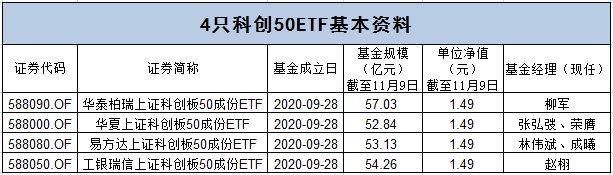

11月11日,首批4只科创50ETF同时官宣,将于11月16日在上交所上市交易。这4只科创50ETF分别来自易方达、华夏、工银瑞信、华泰柏瑞基金四家公募,均于9月28日成立,跟踪标的为上证科创板50成份指数,由科创板中市值大、流动性好的50只股票组成。

首批科创50ETF曾在9月份创下开售当天合计卖出千亿元的火爆场景,但由于首募上限的设定,有效认购者需按照比例确认份额。此次上市交易不仅意味着公募正式拉开科创板指数化投资的大幕,同时,更多投资者还将有机会在场内参与此类指数投资。

4只科创50ETF上市在即

11月11日,首批4只科创50ETF同时发布上市交易公告称,将于11月16日在上海证券交易所上市交易。这类曾在9月份轰动基金发行市场的热门基金,终于能够被更多投资者买入。

9月22日,4只科创50ETF同时开售,开售当天认购规模合计突破千亿元,按照基金发售公告,4只科创50ETF均设置了50亿元的现金首募上限和5亿元网下股票认购上限,对募集期内的现金认购有效认购申请采用“全程比例确认”的原则给予部分确认,未确认部分在募集期结束后退还给投资者。

根据认购结果公告,4只科创50ETF的认购确认比例各不相同。具体来看,华夏科创50ETF认购确认比例最低,为11.048%,易方达科创50ETF、华泰柏瑞科创50ETF、工银瑞信科创50ETF认购确认比例分别为18.122%、26.665%、57.733%。因此,科创50ETF首募的火爆程度可见一斑。

此次科创50ETF开启上市交易的意义重大。首先,科创板自去年6月开板以来,成为市场最热门的板块之一,但投资者参与门槛较高,需要50万元资金门槛和2年以上证券市场交易经验等。科创50ETF跟踪标的为科创50指数,该指数于今年7月22日收盘后正式发布,从140多只股票中选取50只流动性好、有代表性的股票作为科创板的“晴雨表”。

东方财富Choice数据显示,截至11月11日,以科创50指数2019年12月31日的基日为起始日,区间涨幅达39.55%,同期沪深300指数涨幅为20.17%。截至11月9日,4只科创50ETF成立以来,净值均在1.49元附近。

资深指数投研团队管理

从4只科创50ETF的管理团队搭建来看,各家均派出了具有丰富指数投资经验的基金经理。

易方达科创50ETF由林伟斌、成曦共同管理,前者现任易方达基金指数投资部总经理、指数投资决策委员会成员,后者旗下管理着创业板ETF等多只指数基金。

华夏科创50ETF由华夏基金数量投资部董事总经理张弘弢和高级副总裁荣膺担纲管理,两人分别具有10年和近5年的ETF投资管理经验。

工银瑞信科创50ETF基金经理为赵栩,现任工银瑞信指数投资中心投资部副总监,拥有12年证券从业经验。

华泰柏瑞科创50ETF基金经理柳军,现任华泰柏瑞指数投资部总监,旗下管理着最具代表性的华泰柏瑞沪深300ETF以及华泰柏瑞红利ETF等基金,与易方达、华夏基金等公司一样,华泰柏瑞基金是国内较早推出ETF产品的公司之一。

中信建投证券研究报告显示,由于科创板上市公司多处于成长期,业绩波动性高于传统行业,且科创板企业上市后前5个交易日不限涨跌幅,5日后涨跌幅限制为20%,科创50指数及科创ETF的走势波动性也会较大。

多位业内人士认为,科创板投资应当看重中长期价值,指数化投资更能分散风险。

赵栩表示,科创板聚焦科技创新领域,是A股的重要组成部分,反映了中国经济转型方向,科技周期是未来A股市场中长期发展的重要领域,因此,科创板对于投资者具有十分重要的投资及配置意义。科创ETF跟踪科创板的核心指数,是整个板块优中选优的核心资产,其配置价值值得关注和重视。

荣膺表示:“科创板反映了我国未来高新技术的发展方向,有望成为中国版的‘纳斯达克’。科创50指数像纳斯达克100指数一样,是板块代表性指数,汇聚了科创板科技核心企业。未来,随着科创板上市公司的不断增加,科创50指数成分股也会随之新陈代谢,有望更具含金量。在此背景下,投资者可以借道科创50ETF这一工具型产品,更好把握我国科技创新发展带来的投资机遇。”

满足科创板投资需求

科创50ETF上市后如何运作备受业界关注。

赵栩认为,ETF的流动性是ETF发展的重要因素,也是工具属性的一种体现。在流动性方面,在交易所流动性服务商的相关制度的指导下,工银瑞信经过多年的ETF业务积累形成了较为完善的做市商服务体系,与国内大型证券公司也建立了广泛的业务合作,在流动性方面全力支持并匹配投资者的投资需求。

科创板整体估值是否过高成为年内讨论的一大话题,也是众多投资者关注的风险点之一。

荣膺表示,投资科创板有几个方面值得关注:

第一,新兴产业是否处在高速成长的景气周期里?成长性和景气度是新兴产业行情主要驱动因素。

第二,企业或板块是否具有较强护城河?科创板聚焦核心尖端技术,具备比较强的行业护城河,是高估值的强有力支撑。

第三,是估值方法是否合理?对于科技股而言,不能简单地用PE(市盈率)来判断当前估值,对于萌芽期、成长期、稳定成熟期的企业,应该采用不同的估值指标,有针对性地去看PS(市销率)、PEG(市盈率相对盈利增长比率)、DCF(现金流折现估值)等指标,采取科学的估值体系,才能发掘出板块的投资价值。

截至11月2日,当前科创板整体估值剔除极值和负值后,平均市盈率为86倍,科创50指数市盈率估值为76倍,科创50指数估值比科创板整体要低,估值较合理。

具体到产品选择上,赵栩认为,科创50ETF是科创板核心资产的代表,属于稀缺产品,是良好工具。因此,无论在投资还是配置价值方面,科创50ETF都能满足机构投资者和个人投资者的需求。

荣膺认为,科创50指数波动较A股主流指数高,分批或定投配置是更优的选择。精髓在于市场波动时,以较平均的成本获取筹码,一旦市场开始反弹,即可获取收益。投资方式的优化一定程度能平滑波动,同时也不会错过科创50指数长期投资机会。

记者:夏悦超

编辑:姚惠

版式:包文啸

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。