太平基金投研视点 | “母凭子贵”难奏效?——“母弱子强”控股型公司信用研究方法浅析

股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

说到“母弱子强”控股型公司,主要是指集团公司优质资产主要来自下属子公司、集团自身盈利较弱且承担较多融资职能的公司。这一类公司的子公司一般为上市公司,而母公司为非上市公司;子公司营收、净利润、总资产、经营活动现金流净额远高于母公司;母公司资产负债率远高于子公司。

不久前,国内一家大型集团控股有限公司H集团未能足额按时兑付私募债,发生实质性债券违约。H集团作为典型的“母弱子强”控股型公司,旗下虽有知名品牌核心资产,但“母凭子贵”依然未能奏效。它的违约带给我们诸多启示。

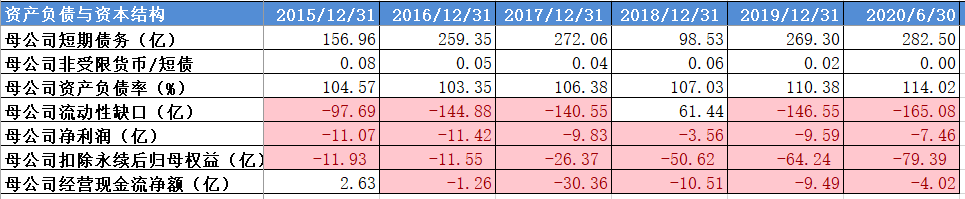

以H集团为例,集团盈利严重依赖旗下核心资产,母公司报表亏损严重且流动性缺口较大,叠加核心资产将于2022年部分转让,对集团更是雪上加霜。对于此类公司,其合并报表的财务指标往往因子公司的优异表现而得到改善,掩盖了母公司账上货币资金少、净利润低等情况。因此,我们更需要关注母公司口径的偿债能力和母公司对子公司的实际掌控能力。一旦母公司不能再依赖子公司,则有可能造成母公司资金链紧张甚至断裂。

资料来源:Wind、H集团(半)年度报告

对信用及财务分析的启示

首先,分析“母弱子强”型控股公司,我们需要关注母公司报表口径下的偿债指标和流动性风险,警惕出现以下预警信号:

(1)母公司资负率过高(>80%);

(2)母公司现金短债比过低(<30%);

(3)扣除永续后母归母公司净资产为负;

(4)母公司经营性业务持续亏损、核心子公司对合并报表利润贡献超过100%;

(5)母公司经营活动现金流持续净流出;

(6)母、子公司间资金相互占用严重、“母债子用”(通过母公司货币资金占合并口径比例、母公司与合并口径的其他应收款规模进行衡量);

(7)母公司质押融资过多(如高比例质押持有的上市公司股票);

对于出现以上一种或多种预警信号时,我们需要更多着眼于公司基本面,包括分析所处行业的景气度与母公司自身的经营业务、盈利与偿债能力。

其次,我们应当逐一分析母公司核心资产。

通过考察母公司各项资产的变现能力,判断资产质量和违约清偿率。重点分析货币资金、其他应收款、长期股权投资、存货等科目。

对于货币资金科目,需要警惕合并口径账面金额虽多、但母公司口径非受限金额严重不足的情况;

对于其他应收款,如果多为子公司往来款或应收政府部门款项,我们需要警惕“有往无来”、被关联方挪用、填补亏损等情况;

关于长期股权投资科目,尽管上市公司股票变现价值相对较大,但我们需关注股票质押情况;

对于存货科目,需要关注减值风险、实际变现能力和抵质押情况;

而其他很多科目账面金额虽大,但基本没有变现价值,如未形成无形资产的“开发支出”科目,因此可视为“无效资产”。

通过对以上科目分析,用“有价值资产”除以“母公司刚性债务”,可粗略估算出母公司在破产清算假设下的清偿率,从而可在投前进行性价比分析。

最后,衡量母公司对子公司的控制力强弱不可忽视。

当母公司对子公司的实际控制力不足时,前者或难以调动后者资源,合并口径偿债能力也会被高估。此外,若大股东直接和间接的持股比例较低,则控制权变更的风险或较大。因此,需重点考察母公司对子公司人员管理、资金调用、持股或表决权比例、子公司在集团内的层级、少数股东权益占比等方面,特别是子公司为上市公司时,其独立性更强、关联交易规范要求更高,“母弱”特征可能更加明显。

以H集团为例,其核心资产属集团五级子公司,层级较低,且从集团二级子公司的较小营收规模来看,未能将该核心资产并表。因此,集团越过二级子公司、强行将该核心资产并表的做法未免有些牵强。从中我们可看出集团对核心资产的实际掌控能力较弱,集团合并口径财务数据具有较强的迷惑性。

“母凭子贵”未能奏效的启示

从H集团事件来看,“母凭子贵”未能奏效主要由于母子公司相对独立以及母对子控制力较弱所致。此次事件带给我们诸多启示。

首先,对于“母弱子强”控股型企业,由于从法律角度,母、子公司均以其独立法人层面的全部资产对各自债务承担偿付义务,因此更需关注母公司的偿债指标和流动性风险。

其次,通过逐一分析母公司的核心资产,可大致判断出其资产质量和违约后清偿率。

再次,还需衡量母公司对子公司的控制力强弱,若实际控制力不足,则合并口径数据具有一定迷惑性,需进一步分析非合并口径财务数据。

最后,对于产业债或产投平台的信用研究重点仍应坚持企业基本面分析。综上,建议投资者关注母公司(即发行人)缺乏实际可动用偿债资金而导致无法按时偿债的风险。

(作者冯广鑫为太平基金固定收益投资部研究员)

基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。文中内容及观点仅供参考,不构成对投资者的任何投资建议,也不保证在信息发生更新的情况下作出的建议不发生变化,公司及其员工不就本文涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文内容而引致的任何损失承担任何责任,任何人士及机构均不应依赖该文取代其独立判断。

太平基金在本文中的所有观点仅代表太平基金在本文成文时的观点,太平基金有权对其进行调整。本文转载的第三方报告或资料,转载内容仅代表该第三方观点,并不代表太平基金的立场,太平基金不对其准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文的版权为太平基金所有。未经太平基金的事先书面许可,任何个人或机构不得将此文或其任何部分以任何形式进行派发、复制、修改或发布。如转载、引用或刊发,需注明出处为"太平基金管理有限公司",且不得对本文进行任何有悖原意的删节或修改。

基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。

我国基金运作时间较短,不能反映股市发展的所有阶段。中国证监会对本基金募集的注册,并不表明对其的价值和收益作出实质性判断或保证,也不表明投资于本基金没有风险。太平基金郑重提醒您注意投资风险,在进行基金投资前请详细阅读相关风险提示函和本公司旗下各基金的《基金合同》、《招募说明书》等基金法律文件以及披露的最新相关公告,并选择适合自身风险承受能力的投资品种进行投资,谨慎进行投资决策。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。