一条跨越30年的微笑曲线,给了我长期定投的底气

股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

最近有个指数创出近30年的新高:

2020年11月17日,日经225指数盘中创出了1991年6月5日以来的新高——26057.3点。

而在很多人印象里,日本股市已经趴了很久很久。

日经225指数

日本股市代表指数。选取东京证券交易所第一类股中成交量最活跃、市场流通性最高的225支股票为成分股。

我很喜欢拿日经225指数举例子,来说明微笑曲线。

微笑曲线有个前提:

未来市场会涨

但这个前提常常受到质疑:未来市场真的会涨吗?

特别是在市场跌跌不休的时候,很多人都会觉得看不到希望。

1990年到2008年,日经225指数用了整整18年的时间,才走完微笑曲线的左半边。

从38957.44点到6994.90点,下跌幅度达82%。

日经225指数走势(1990-2008)

数据来源:Wind

日本股民当时有多绝望?

我们无从知晓。

但从跌幅和探底时间看,这比身在A股的我们经历的任何一次熊市,都更痛苦。

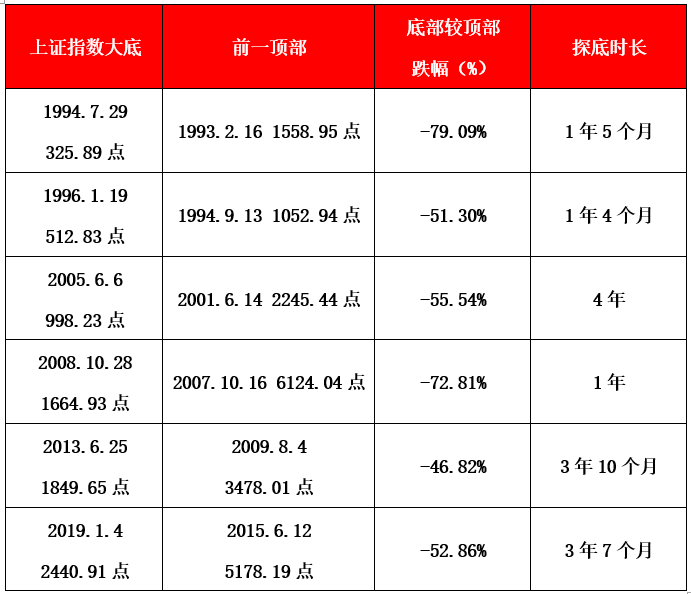

上证指数历次微笑曲线左半边跌幅及时长

数据来源:Wind

面对一个跌了18年的指数,再看看当时日本跌入谷底的经济,即使再乐观的人可能都不抱希望了吧。

数据来源:Wind

但2009年开始到现在的这12年,日经225指数默默地,走出了微笑曲线的右半边。

即使是今年的新冠疫情,都没有阻止它上涨的步伐。

日经225指数走势(20090101-20201116)

数据来源:Wind

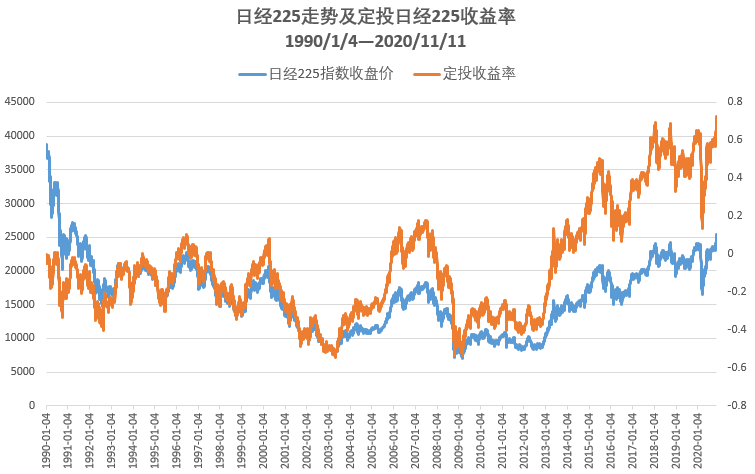

虽然日经225指数还没有回到历史最高点,但定投已然笑得很灿烂:

注:将日经225模拟为基金进行测算,每期扣款金额为1000元,首期扣款日为1990年1月4日,定投截止日为2020年11月11日,期间每月1号为定投扣款日,定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1。计算区间平均年化收益率为1.64%。利用指数对定投的模拟不代表真实收益,也不作为对未来收益的保障。

从上图中我们可以看到,如果每月定投1000元,1990年1月4日38950.77点开始月定投,直至2020年11月11日:

定投已经扣款371期,共计371000元

定投收益为72.53%(年化收益率1.78%)

定投本金及收益共640097元

这是坚持近30年定投的成绩单。

先别急着吐槽,我补充几点:

其一

这是我们直接拿本金+收益/本金计算出来的收益率,低于定投的真实收益率。

因为定投投入金额37.1万不是一次性在1990年1月4日投入的,而是在这30年按月分批投入的,也就是说,这37.1万的本金的使用时间并没有30年(大约只有一半)。

而货币本身是有时间价值的,定投的真实收益率要比账面上的高。

其二

如果你在期初的高点“一把梭”日经225指数,30年了,你还亏34.86%。

其三

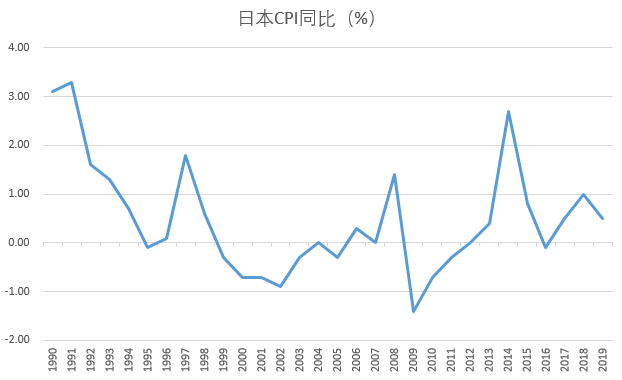

定投收益率大幅跑赢了同期通货膨胀率。

1990年-2019年,日本累计通货膨胀率为15.11%。

数据来源:Wind

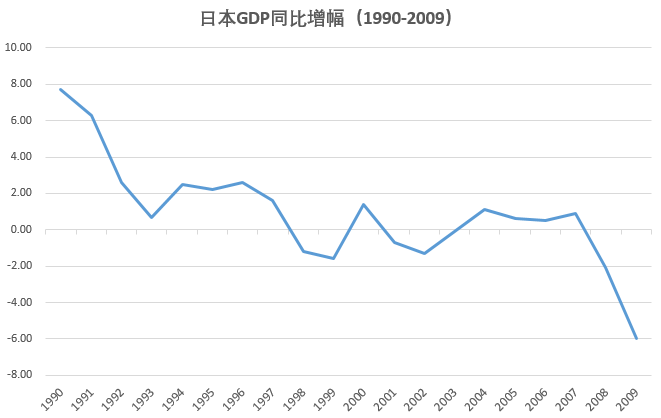

股市是经济的晴雨表。

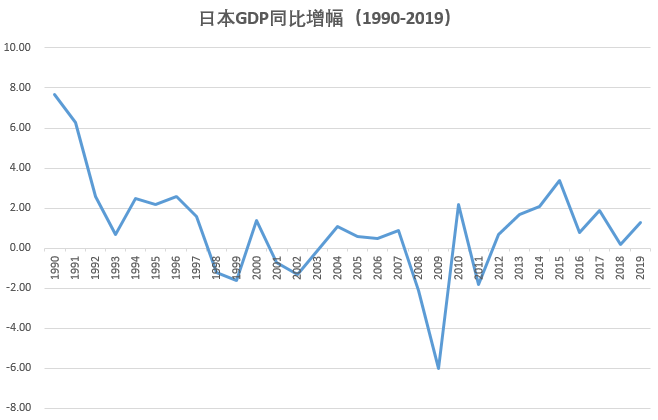

日本股市的表现同样也是经济的映射——从1990年开始日本GDP增速持续回落,甚至降为负值。2009年后才开始反弹。

这和日经225指数先跌后涨的轨迹如出一辙。

数据来源:Wind

不论是经济还是股市,都是一个接一个长短不同的周期而已。

没有只跌不涨的市场,客观规律不会因人的意志而转移。

微笑曲线的右半边或许会迟到,但不会不到。

谨慎投资。指数过去走势不代表未来表现。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章仅供参考,在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征。投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断投资标的是否和投资人的风险承受能力相适应。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。