传承三代的戴维斯家族投资秘诀

跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

来源:前海联合基金

戴维斯双击指的是在低市盈率(PE)买入股票,待成长潜力显现后,以高市盈率卖出,从而获取每股收益(EPS)和市盈率(PE)同时增长的倍乘效益。举个例子,每股盈利1美元的股票,以5美元购买,市盈率是5倍;几年后企业盈利改善至每股8美元,市场价格上涨,市场估值给予20倍市盈率,市场价格达到160美元。

说起“戴维斯双击”,投资界的朋友们可谓耳熟能详,这个投资理念正是出自于戴维斯家族,一个历经经济盛衰、股市牛熊起伏,屹立华尔街50年不倒的传奇家族。《戴维斯王朝》一书讲述了美国戴维斯家族祖孙三代人的投资故事,这是一部戴维斯家族的辉煌投资史,也是一部波澜壮阔的美国经济史。

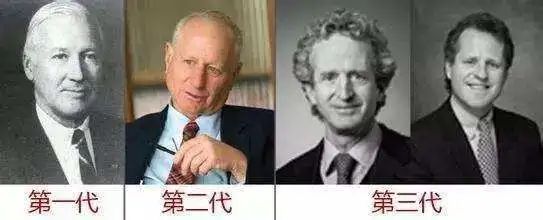

戴维斯全名谢尔比·卡洛姆·戴维斯,1909年出生。1947年,38岁的戴维斯拿着5万美元投资保险股,1994年离世时留下9亿美元的信托。在这47年的时间里他的资产增长1.8万倍,年化复利23%,而同期标普500指数的年化复利仅为7.66%。然而戴维斯家族的故事并没有结束,戴维斯的儿子谢尔比、孙子克里斯都秉承长期投资的原则将投资传奇延续了下来。

从历史到经济,积累核心能力圈

学生时代的戴维斯对于经济和金融毫无兴趣,在普林斯顿大学就读历史专业,又在日内瓦大学攻读政治学博士学位,毕业后从事过专栏作家,担任过股票分析师。随着1937年儿子谢尔比的出生,戴维斯开始研究经济,思考大萧条的原因。1938年年底,他写的《面向四十年代的美国》出版后引起了轰动,这本书也为他日后的投资生涯打下了良好的基础。1944年,戴维斯成为州政府保险司副司长。此后几年,戴维斯认真关注各家保险公司财报,全神贯注于其中的细节,成为行业专家。

第一次间接投资华尔街,奠定坚实基础

1941年,戴维斯用准备买房的3.3万美元买下了一个纽交所席位(1929年同样的席位标价是62.5万美元),以一种少有的间接方式投资了华尔街,此举给他日后的投资奠定了坚实基础。虽然一年后席位价格最低跌到1.7万美元,但1946年即回升至9.7万美元,此后虽有波动,但从未低于3.8万美元。1994年5月戴维斯去世时,席位的价格是83万美元。

1948年,戴维斯买下了弗兰克·布罗考公司,一家号称“最悠久”的保险股交易商,7年前买下的席位帮助他作为会员公司进入交易所现场,持有牌照也让公司日后拥有了融资优势。

专注于自己懂的行业,以合理的价格投资成长

1947年,38岁的戴维斯辞去州政府公职,拿着从妻子凯瑟琳那里借来的5万美元,开始了他的保险股投资生涯。正如彼得.林奇评价的,他专注于自己熟悉的保险行业,而这个行业恰恰被分析师和券商们所忽略。

二战结束释放了整个社会的能量,战后的繁荣带来了巨大的可支配收入。1942到1947年,道琼斯成分股利润翻了一番,所有东西都提价了,唯独保险没有。实际上,保险公司持有的、由债券和按揭组成的固定收益投资组合的价值,高于公司市值。买入保险股,得到年化4-5%的分红,相当于国债收益的2倍。保险公司持有的投资组合随着债券利息和按揭利息收入的不断流入,以复利的方式快乐增长。戴维斯认为保险公司其实是不动声色的成长公司。

他抓住了二战后房屋保险、汽车保险、人寿保险的高潮,但避开了周期性表现不佳的公司。他专心寻找购买那些基本面稳固且具有光明前景的保险公司,特别是那些小型、进取类型的保险公司股票。一旦确定一家公司是盈利的,他会将注意力转移到公司资产赖以取得复利增长的投资组合上。他将可靠的资产如政府债券、按揭、蓝筹股等,与前途未卜的资产分离开来。对于出现的机会采取非公开市场的估值方法进行大致评估。他想买的保险公司的股票在他心中的估值必须远远大于市场给出的价格,而股票价格的波动是他所关注的指标中最不重要的指标。他的日常生活、公司生活、华尔街生活让他处于“以合理的价格投资成长”的阵营,与之相对立的是华尔街上流行的、危险的“以任何价格投资成长”的阵营。

他取得的胜利全部来自保险股的投资组合,他的投资组合兼具稳定性与流动性。大多数情况下,他会买入并持有。年复一年,他持有着相同的公司股票,重仓的大陆公司、联邦人寿等始终未变。

寻找商界伟大的领导者

调研公司,戴维斯是先行者。当CEO宣布未来的目标时,他会追问他们达成目标的细节。对这种深究事实的调研,他称为“与我的合伙人会晤”,他明白任何伟大的成就都是由伟大的领导者创造的。他会留意公司高层管理人员的停车场,以便推断公司高层是在致力于提高高尔夫球水平,还是提高公司股东回报。

克里斯说:“任何公司的成功都离不开优秀的管理层,这是华尔街公认的真理。但是,一般的分析师会忽略这一点。”在一个伟大的领导人离开一家公来到新公司时,戴维斯家族会将资金投入那个新公司,再次购买管理人的才能。

灵活使用融资杠杆

美国证监会允许公司比个人使用更多的融资杠杆,公司融资可以享有更低的利率,融资产生的利息还可以抵消一些分红带来的应缴税项。戴维斯深谙此道,他的财富上升不仅是因为选对了行业和股票,更得益于融资杠杆的灵活使用。他大约会按照投资组合市值的一半进行融资,在投资的第一年,他融了2.9万美元;一年后,他的投资组合从5万美元变成了20万美元。在戴维斯的整个职业生涯中,他始终最大限度地使用融资杠杆。随着资产价值的上升,他的融资额度不断提升,到了1959年,他的融资杠杆为800万美元。

全球化配置保险公司股票

自1947年开始至60年代,戴维斯投资的保险公司股票上涨了200倍,道琼斯指数增长了5倍。当看到股票价格已越过便宜的阶段,戴维斯开始寻找海外的便宜机会。1962年,他去日本考察,发现日本整个保险行业难以置信的便宜,而且保险行业几乎由20家公司瓜分,其中5家有垄断地位并享有被保证的市场份额。从日本回来后,他大量买入了4家保险公司股票,这让他的财富迅速飙升,更使他成为坚定的国际投资者。随后,他又布局了荷兰、德国、法国、意大利、墨西哥、爱尔兰、南非的保险公司股票。

1969年到1975年之间,戴维斯赶赴瑞士任职大使,在此期间他的投资组合遭遇了两次熊市的打击,由于杠杆的使用,他的投资组合下跌了60%,幸好他做了适时变化,并持有日本股票,否则可能就要面临破产。

家庭教育 — 最成功的“价值投资”

戴维斯向孙子克里斯一再强调很多年前对儿子谢尔比和女儿戴安娜说过的话:“你不会从我这里得到任何金钱。这样,你就不会被剥夺自己赚钱的乐趣。”戴维斯清楚知道,留给孩子什么东西是最有价值的。世代相传最好的礼物不是财富,而是理解复利以及如何选股的常识。戴维斯的孩子们从小就开始学习72法则一类的财商知识,谢尔比从9岁开始,就和当时7岁半的妹妹一起兼职父亲的办事员。此外,他们还接受着勤俭的家庭教育,“用尽、穿破、凑合着用、将就着用”,戴维斯的节俭语录影响了两代人,他的勤俭美德与巴菲特如出一辙。

戴维斯去世后,谢尔比和克里斯将戴维斯原有持股卖出,注入纽约风险基金和其他戴维斯基金,戴维斯的财产与智慧最终汇集在这些投资账户里。身体力行的实践、良好的家庭教育、投资思想的传承,使得戴维斯家族祖孙三代皆名扬于华尔街,在美国的历史上也是独此一家。戴维斯的儿孙们都清楚,投资是在跑马拉松,在变幻莫测的市场中,最需要持守的是一颗初心,和长期实践中检验出的投资方法和原则。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。