这里有一群蔡嵩松的兄弟姐妹!“押注型“基金生意火爆

跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

来源:蓝鲸新财富

押注半导体的蔡嵩松会被骂“渣男”,那押注其他行业的基金经理呢?

如果说2020年的基金圈顶流,不是陈光明、刘格菘,而是诺安成长的基金经理蔡嵩松。他以一己之力让“基金”多次登上微博热搜,有人靠他赚的盆满钵满,有人却被套在山顶欲哭无泪,其中甚至有很多第一次买基金的新基民。

诺安成长,诺安教会我成长。蔡嵩松教给投资者最宝贵的东西,或许是一些思考和教训。

比如,我们该怎么正确看待重仓单一行业的“押注型“基金?

这里的“押注型“基金,不是指行业指数基金,也不是指名称里明确标注的行业主题基金,而是明明基金合同写着大范围选股,基金经理却主观押注在单一细分领域的产品。

市场上的“押注型“基金很多,前有任泽松押注中小市值科技股而声名鹊起,后有以蔡嵩松为代表的仿效者前仆后继,有优秀者做出了超额收益,但也有失败者因为押注雪上加霜。

化工:易方达供给改革

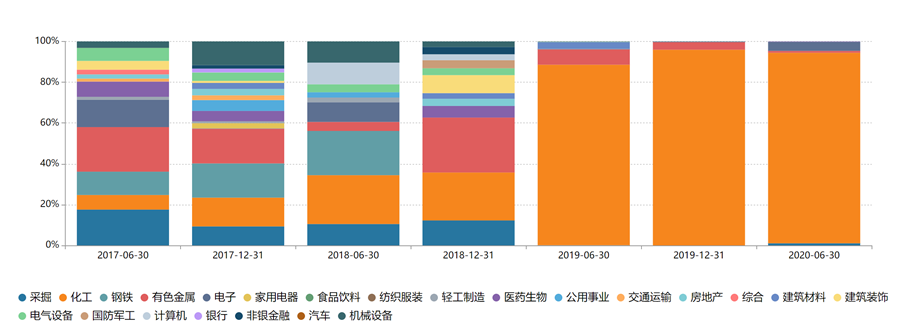

基金经理杨宗昌为化学博士,2019年4月开始担任易方达供给改革的基金经理,自此,该基金便开始大比例重仓自己的老本行——化工行业,这和计算机博士出身的蔡嵩松重仓半导体的路径有些类似。

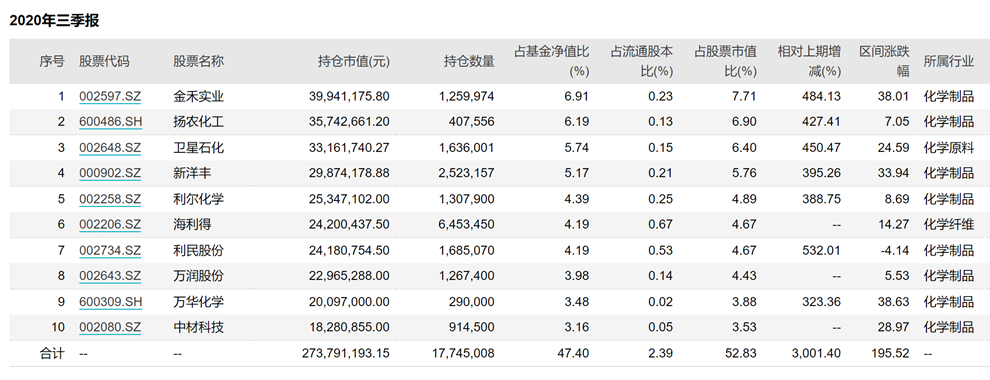

从2020年三季报来看,该基金前十大重仓股全部为化工股,涵盖了MDI(万华化学)、丙烯酸及酯(卫星石化)、磷肥(新洋丰)等多个细分行业龙头。

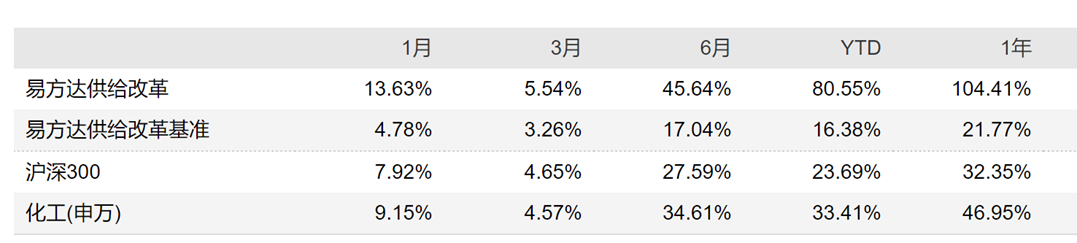

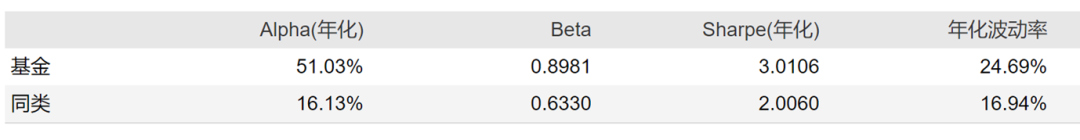

从业绩来看,该基金相对申万化工行业指数有明显的超额收益,特别是在顺周期行业表现较好的近一个月,超额收益突出;但由于重仓单一行业,该基金的波动风险也相对较大,在最近1年的年化波动率为24.69%,大于同类平均。

银行:金信智能中国2025

比如,近期,银行板块风头正劲,很多投资者想通过基金布局。而市场上的银行基金多为指数基金,金信智能中国2025的情况十分罕见。

这只基金的持仓,和它的名字、基金合同南辕北辙。

该基金合同写道,本基金重点投资在未来经济发展中提供智能化生产、设计与服务的企业,重点包括智能机器、智能穿戴、智能医疗、智能家居、智能电网以及因采用与新一代信息技术深度融合的智能化而具有比较优势的企业,通过积极主动的分散化投资策略,在严格控制风险的前提下实现基金资产的持续增长。

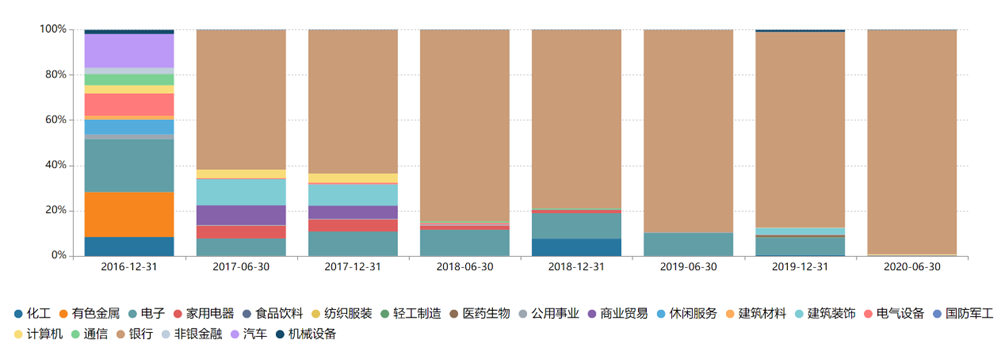

但从其持仓来看,该基金从2017年一季度就开始大比例重仓银行股,截至2020年三季度末,该基金前十大重仓股清一色为银行。

该基金经理为刘榕俊,同样的情况也出现在他管理的另外一只基金——金信多策略精选上。

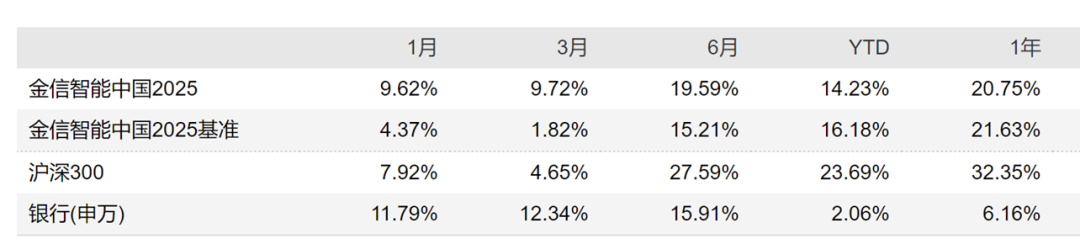

近期,银行板块终于扬眉吐气,申万银行指数近一个月大涨11.79%,但金信智能中国却没有跑赢指数,净值涨幅为9.62%。

有色金属:前海开源沪港深汇鑫

该基金的基金经理谢屹是宏观经济与策略研究出身,因此操作上有很明显的择时痕迹。

从三季报来看,该基金的前十大重仓股中,除了腾讯控股和中信证券两只港股,其余八只全是有色,且其中七只是黄金股。

对此,谢屹在季报中写道,这一操作的逻辑是全球货币政策宽松,黄金资产的基本面会受到提振。

而在押注黄金之前,该基金还曾在2018年熊市中只持有银行股,且降为极低的仓位;2018年底,该基金开始在低位加仓券商,到了2019年中报时,前十大重仓股中有八只券商股。

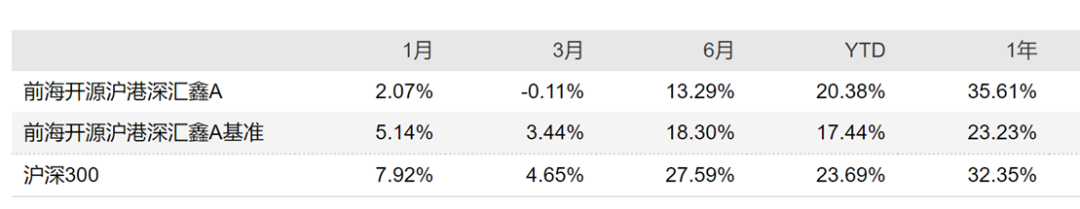

从业绩来看,这几次大择时有功有过。2018年低仓持有银行股,让该基金在熊市获得了6.58%的正收益;但从2019年、2020年的收益来看,券商+黄金的逻辑虽然通顺,但押注式投资也让他错过了成长股牛市。截至12月1日,该基金2020年内收益率为20.38%。

另外值得注意的是,谢屹在三季度再次进行了择时操作,他在季报中写道:“A股部分强势指数和核心优质标的已经创出新高……我们的权益部分将保持18%-20%仓位,股票投资策略主要运用A股和港股价差投资策略……时间直至2021年12月31日。2021年结束后15工作日内,再决定是否调整策略。”

该基金三季度末的股票仓位仅有18.89%,且持有腾讯控股和中信证券两只港股。

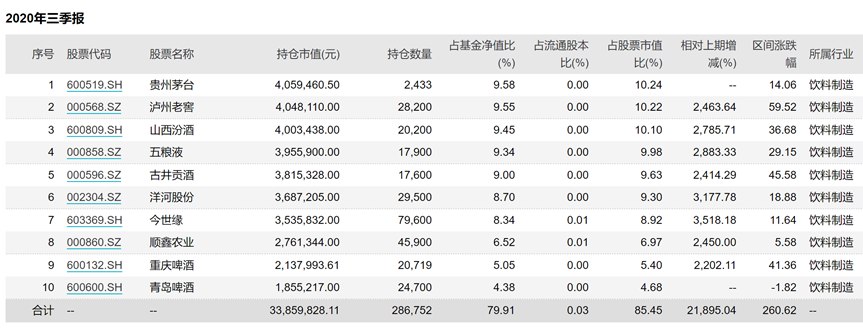

酒:诺德新享

白酒,是A股的一大信仰,市场上重仓白酒的基金也很多,但很少有像诺德新享一样,前十大重仓股有8只白酒股、2只啤酒股的基金。

这一现象是在2020年中报开始出现,并在三季报进一步调整,加大啤酒和高端白酒的仓位。

基金经理在中报中写道,我国中高端的消费群体日益庞大,同时伴随着人口老龄化的趋势,相关行业市场空间广阔,优质公司市场潜力巨大。此外,政府对经济内循环的推进有望扩大消费市场,提振消费。

科创板:大摩新趋势混合

不同于上述几只基金押注在单一行业,大摩新趋势混合则押注在了一个“板”上。

从持仓来看,该基金前十大重仓股中,有九只“688”开头的科创板股票,和一只“300”开头的创业板股票。

有趣的是,在二季报时,该基金的持仓还是以贵州茅台、中国平安等大盘蓝筹为主;但在没有更换基金经理的情况下,到了三季报,该基金就大换血成了“科创板基金”,且持仓集中度也从33%提高至57%,前后“判若两基”。

这样的转变或许可以从其规模变化上寻得解释。

该基金在二季度末时的规模有1.23亿元,但到了三季度末时仅剩0.23亿元,即将面临清盘风险。在清盘前做最后一把挣扎,成功了当然好,失败了,对于公司来说也没什么损失。

但对于普通投资者来说,由于重仓科创板,该基金的波动率也将随之大幅放大。

我们该怎么正确看待这些“押注型“基金?

押注单一行业的基金,往往领涨又领跌,特别是在波动较大、行业轮动加速的市场,比如近期。

因此,这类基金不是一个好的长期投资品种,反而更像一个短期的配置型工具。

但这对投资者的能力提出了更高的要求,比如择时,比如资产配置。

特别是对于普通投资者来说,他们不懂基金经理买的股票是不是过于集中,也没办法从基金名称和基金合同里看到这些隐藏的风险点,最终只能被排名、被历史业绩、被铺天盖地的广告所裹挟。而基金公司往往并不会告诉投资者这些风险。

因此,对于普通投资者,尤其是投资新手来说,如果你对基金持仓不了解,对重仓行业的趋势和特点不清楚,没有择时能力,没有资产配置能力,风险承受能力较低,建议不要购买单一行业型基金。

即使是有一定投资能力的投资者,也一定要做好资产配置,控制仓位,把押注单一行业的基金仅仅作为卫星配置即可。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。