大盘蓝筹崛起,明年行情可期?

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

汇丰晋信大盘股票型证券投资基金

A类代码:540006

大盘启航 搏击风浪

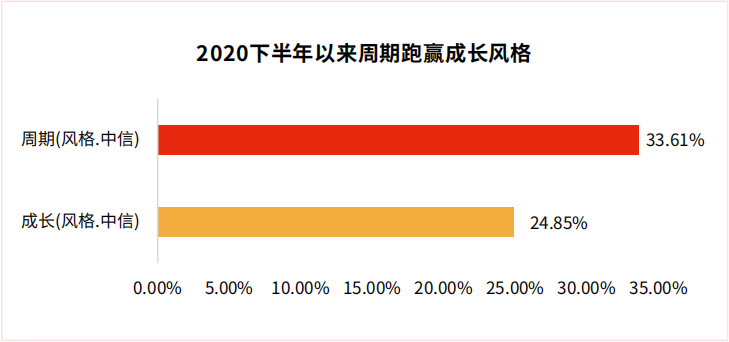

下半年以来周期跑赢成长,市场风格再平衡

把握顺周期机会,部分低估蓝筹股具吸引力

坚持价值投资,穿越牛熊

长跑能手,严控风险

长期投资实力,多项权威认证

专业投研团队持续护航

今年下半年以来,周期跑赢成长,6.1-11.20期间,中信周期风格指数上涨33.61%,跑赢中信成长风格指数8.76%。

在全球经济复苏预期向好,A股估值两极分化的情况下,中期市场风格再平衡有望持续,顺周期板块机会显现。

数据来源:Wind,2020.6.1-2020.11.20

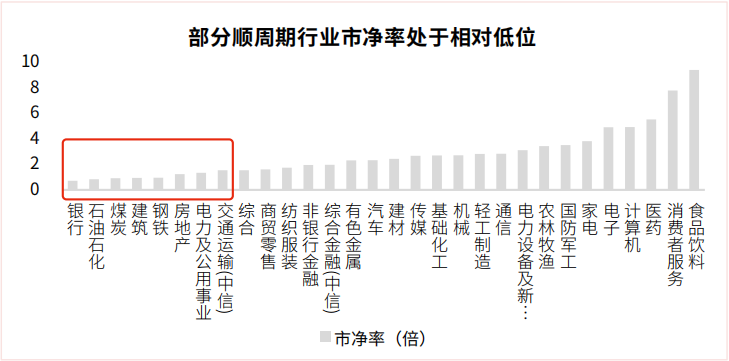

随着全球疫情的逐步控制和经济增长的恢复,未来几个季度顺周期板块优质龙头企业有望提升其市场份额和盈利能力。

盈利好转下,目前估值还处于低位的蓝筹股尤其是其中的周期龙头更具吸引力。

数据来源:Wind,中信一级行业分类,截至2020.10.31。市净率(PB)指的是每股股价与每股净资产的比率。

汇丰晋信大盘基金不低于80%的股票资产投资于国内A股市场上具有盈利持续稳定增长、价值低估、且在各行业中具有领先地位的大盘蓝筹股票。

个股筛选参考 “估值-盈利”选股模型,精选“低估值+高盈利”的优质个股构建投资组合。

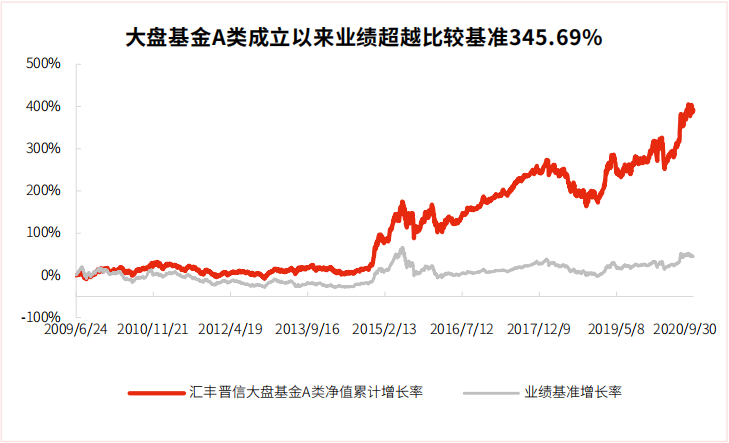

本基金A类份额成立以来累计收益390.39%,超越比较基准345.69%,成立以来年化收益率达15.14%。

数据来源:汇丰晋信大盘基金定期报告,2009.6.24(本基金A类成立日)-2020.9.30。本基金业绩比较基准=沪深300指数*90%+同业存款利率*10%。年化收益率=((1+区间回报)^(365/区间天数)-1)*100%。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。

汇丰晋信大盘基金A类三年、五年晨星风险系数*均低于晨星(中国)股票型基金均值,显示其下行风险小于同类基金平均。

汇丰晋信大盘基金A类夏普比率**高于晨星(中国)股票型基金均值,显示其风险调整后收益好于同类基金平均。

(上下滑动查看全部)

数据来源:晨星(中国),截至2020.10.31

*晨星风险系数反映计算期内相对于同类基金,基金收益向下波动的风险。其计算方法为:相对无风险收益率的基金平均损失除以同类别平均损失。一般情况下,该指标越大,下行风险越高。

**夏普比率是衡量基金风险调整后收益的指标之一,反映了基金承担单位风险所获得的超额回报率(Excess Returns),即基金总回报率高于同期无风险收益率的部分,一般情况下,该比率越高,基金承担单位风险得到的超额回报率越高。

汇丰晋信大盘股票基金,拥有评价机构4个5星好评:

上海证券 股票型基金 三年★★★★★评级

(综合管理能力,评级截至2020.9.30)

上海证券 股票型基金 五年★★★★★评级

(综合管理能力,评级截至2020.9.30)

晨星(中国)股票型基金 五年★★★★★评级

(评级截至2020.9.30)

晨星(中国)股票型基金 十年★★★★★评级

(评级截至2020.9.30)

汇丰晋信大盘基金近年来屡获重磅奖项

2020年7月荣获《上海证券报》第十七届“金基金”奖“股票型基金奖(7年期)”

2020年3月荣获《中国证券报》第十七届金牛奖“七年期开放式股票型持续优胜金牛基金(2019年度)”

2019年4月荣获《上海证券报》第十六届“金基金”奖“股票型基金奖(5年期)”

2019年4月荣获《中国证券报》第十六届金牛奖“五年期开放式股票型持续优胜金牛基金(2018年度)”

2019年3月荣获《证券时报》第十四届中国基金业明星基金奖“五年持续回报股票型明星基金”

黄立华先生

美国埃默里大学 MBA,美国西北大学物理学硕士,南京大学天文系学士,CFA。

曾在摩托罗拉公司、LANAC Technology(美)公司工作;2006年4月至2007年5月任Emory Investment Management(美)公司研究员;2007年5月至2009年9月先后担任Earnest Partners LLC (美)公司研究员、投资经理;2009年11月至2013年1月任安信证券股份有限公司投资部高级投资经理;2013年2月至2015年12月任职于安信基金管理有限公司,曾任基金经理助理、基金经理;2015年12月至2019年11月任职于招商证券资产管理有限公司,曾任投资经理、权益投资部总监;2019年11月至2020年5月任职于中信产业投资基金管理有限公司,曾任基金经理、金融市场部执行总经理。

2020年6月加入汇丰晋信基金,现任汇丰晋信基金主动权益总监,自2020.7.11起至今任汇丰晋信大盘股票型证券投资基金基金经理。

我们始终坚持投资策略的有效性,整合整个投研流程,实践系统性的、工业化的投资方法,保证公司旗下产品的风格特征是持续的、统一的,不会因为市场风格变化而变化,不会因为基金经理变化而变化。

基金经理观点

疫情下的全球经济,最好的是中国,人民币资产对海外投资者来说是很有吸引力的,海外资金有望逐步流入中国市场,国内机构投资者如保险公司也有望提高其对权益投资的配置,银行部分理财产品资金预计还会持续逐步流向股票市场。

今年以来在股市的赚钱效应下,投资者风险偏好上升较快。随着全球疫情的逐步控制和经济增长的恢复,企业盈利情况有望好转,股市总体预计会振荡向上,我们看好当前股市的投资价值。

未来几个季度我们继续看好顺周期板块如金融地产、机械、化工、家电、建材、交运等领域的优质龙头企业。随着全球疫情的逐步控制和经济增长的恢复,下半年和明年的企业盈利情况有望好转。盈利的好转会使得目前估值还处于低位的蓝筹股尤其是周期龙头显得很有吸引力。上半年表现突出的光伏、新能源汽车、TMT、在线消费等领域的优质企业长期潜力依然很大,从未来3-5年甚至更长的时间范围内来看其成长性也都比较确定并且空间还很大。

基金概况

成立时间

2009年6月24日

投资目标

本基金致力于通过投资于盈利预期稳定增长,在各行业中具有领先地位的大盘蓝筹型股票,在合理控制风险的基础上,追求稳健的分红收益及长期资本利得,实现基金资产长期超越业绩比较基准的收益。

投资范围

股票投资比例范围为基金资产的85%-95%。其中,将不低于80%的股票资产投资于国内A股市场上具有盈利持续稳定增长、价值低估、且在各行业中具有领先地位的大盘蓝筹股票。权证投资比例范围为基金资产净值的0-3%。固定收益类证券和现金投资比例范围为基金资产的5%-15%,其中现金(不包括结算备付金、存出保证金、应收申购款等)或到期日在一年以内的政府债券的投资比例不低于基金资产净值的5%。

风险收益特征

本基金属于股票型基金产品,在开放式基金中,其预期风险和收益水平高于债券型基金和混合型基金,属于风险水平较高的基金产品。本基金主要投资于大盘概念股票,在股票型基金中属于中等风险水平的投资产品。

业绩比较基准

业绩比较基准 = 沪深300 指数×90% + 同业存款利率×10%

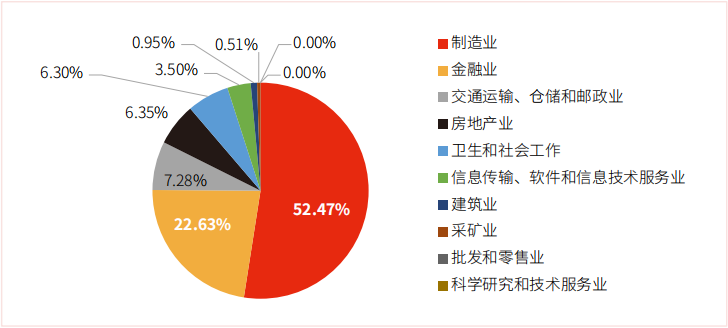

基金2020年三季度末行业配置

(占股票市值比%)

资料来源:汇丰晋信,截至2020.9.30。注:0.00%指行业市值占本基金股票市值比小于0.01%。

基金2020年三季度末十大重仓股

资料来源:汇丰晋信,截至2020.9.30

汇丰晋信大盘股票A费率结构

汇丰晋信大盘基金A类历史业绩(业绩比较基准收益率)如下:

2015年35.18%(5.1%),2016年6.46%(-10.08%),2017年28.07%(19.67%),2018年-20.61%(-22.71%),2019年42.94%(32.54%),2020年截至9月30日23.43%(10.84%),基金合同生效以来(2009.6.24-2020.9.30)累计390.39%(44.7%)。

期间基金经理为:黄立华(2020.07.11-至今),严瑾(2020.05.09-至今),郭敏(2018.04.28-2020.05.30),丘栋荣(2014.09.16-2018.04.28),王品(2009.06.24-2015.05.23)。

数据来源:汇丰晋信大盘基金定期报告

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

本基金是一只股票型基金,股票投资比例范围为基金资产的85%-95%,将维持较高的股票持仓比例。如果股票市场出现整体下跌,本基金的净值表现将受到影响。

本基金主要投资于消费范畴行业的上市公司,80%以上的股票基金资产属于上述投资方向所确定的内容 而市场整体并不全部符合本基金的选股标准,因此在特定的投资期间之内,本基金的收益率可能会与市场整体产生偏差。

这些特有的风险因素可能使本基金的业绩表现在特定时期落后于大市或其它股票型基金。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。

本资料仅为宣传用品,不作为任何法律文件,详情请认真阅读基金的基金合同、招募说明书、产品资料概要等法律文件。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。