富荣基金走进期权系列——认购期权牛市价差策略

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:富荣基金

策略概要

策略组成

买入一份低行权价认购期权同时卖出一份高行权价认购期权

后市判断

温和看涨

波动率判断

中性

最大收益

行权价价差减去权利金价差

最大损失

初始权利金价差

优势

1、盈亏平衡点、成本、风险等较优;

2、最大亏损有限;

3、离到期日越远,亏损保护越好

劣势

1、最大收益有限;

2、局限情况下才能获得可观盈利;

3、离到期日越远,盈利越不明显

投资者类别

资深交易员

从这篇文章开始,我们将涉及多个(两个及以上)期权合约组成的价差策略,构建价差策略的投资者一般是希望通过卖出(买入)一个合约来降低买入(卖出)一个合约的风险,价差策略通常风险较好控制,而且组合保证金制度下保证金占比可以降低,能够提高资金的使用效率。

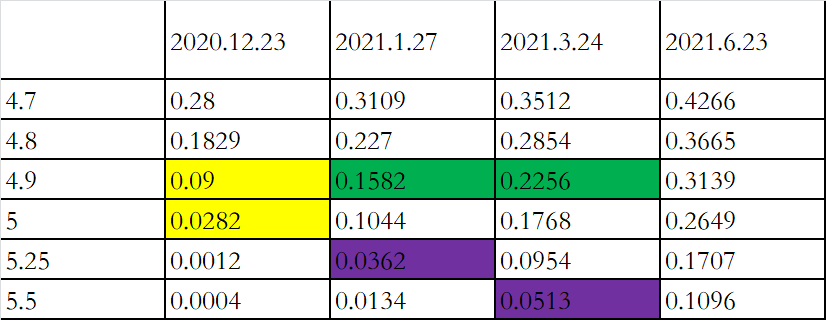

价差的形式多种多样,常见的分类方法包括两种。第一种是根据行权价和到期时间进行分类的,如图1所示,我们以12月18日深市沪深300ETF看涨期权的收盘价为例:①垂直价差:所涉及的合约到期时间相同,但是行权价不同,如图1的黄色区域所示,涉及同一列中的两个期权;②水平价差:所涉及的合约行权价相同,但是到期时间不同,如图1的绿色区域所示,涉及同一行中的两个期权;③对角价差:所涉及的合约行权价、到期时间均不相同,如图中的紫色区域所示,涉及不同列不同行中的两个期权。

图1:12月18日深市沪深300ETF看涨期权收盘价节选

数据来源:富荣基金量化组整理

第二种分类方式是根据价差策略建仓时是收入还是支出来进行区分:①收入价差:在价差策略建仓时是有现金收入的,即卖出期权合约的收入大于买入期权合约的支出;②支出价差:在价差策略建仓时是有现金支出的,即买入期权合约的支出大于卖出期权合约的收入。

在价差合约建仓时,需要关注合约的流动性问题。由于期权合约众多,部分期权的流动性不足,从而导致买卖价差过大,这在远月期权尤为明显。

本文介绍的认购期权牛市价差策略的构成比较简单:买入执行价为K1,到期日为T的认购期权,同时卖出执行价为K2,到期日为T的认购期权(K1小于K2),属于垂直价差。通常来说更加虚值的认购期权价格更加便宜,构建这个策略需要付出资金,因此该策略属于支出价差。

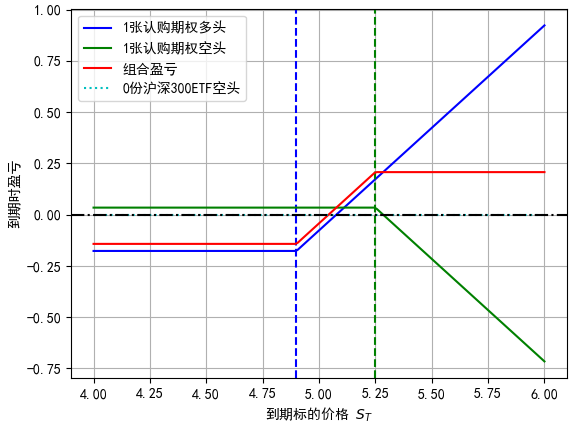

使用这个策略的投资者期待到期时标的价格能处于K1和K2之间,越靠近K2越好,最理想的状态是标的价格等于或高于执行价K2,此时能获得最大收益(K2-K1)。如果标的价格上涨超过较高的行权价(K2)的话,同直接持有标的或只持有认购期权的巨大收益相比,这个策略收益较弱,劣势明显(图2)。这个策略带有标的价格方向判断,我们将其归为适合资深交易员使用的策略。

图 2:认购期权牛市价差策略

图:富荣基金量化组

图:富荣基金量化组从到期回报图可以看出,建立该策略的投资者对标的资产后市是温和看涨的,投资者不直接买入认购期权或者标的资产,而是通过放弃潜在的最大盈利,以获取更低的建仓成本和更小的风险敞口暴露。该策略的盈亏平衡点和最大潜在盈利点的计算方法如下:

盈亏平衡点=较低执行价+价差的净支出

最大潜在盈利=行权价之差-价差的净支出

从希腊字母的角度来看,该策略具有以下特征:

表1:卖出备兑认购期权的希腊字母特征

风险度量

备注

+Delta

标的价格上涨对头寸价值有利

Gamma

-

Vega

-

Theta

-

注:Gamm、Vega、Theta的方向和合约的选择有关

数据来源:富荣基金量化组整理

我们观察上周(12.14~12.18)该策略的表现,假设某个投资者在周一的时候买入1张300ETF购1月4900(90000533.SZ),同时卖出一张300ETF购1月5250(90000535.SZ),整个一周这个策略表现如下表2:

表2:认购期权牛市价差策略实例

日期

300ETF购1月4900(多)

300ETF购1月5250(空)

组合价格

12月14日

0.1330

0.0296

0.1034

12月15日

0.1378

0.0297

0.1081

12月16日

0.1368

0.0298

0.1070

12月17日

0.1820

0.0453

0.1367

12月18日

0.1582

0.0362

0.1220

数据来源:富荣基金量化组整理

随着市场反弹,周一构建的认购期权牛市价差组合在周四出现收益,组合收益为32.2%。认购牛市价差在价差策略里应用的比较多,属于进可攻退可守的策略,潜在盈利和风险有限,当标的价格上涨时,这个策略就会盈利,它主要暴露的是正Delta,是看涨市场的头寸。与同样看涨市场的裸买入认购期权策略相比,该策略的特点在于潜在盈利有限,但是由于卖出了更高执行价的认购期权,所付出的成本比较低,最大潜在亏损比较小也就在情理之中了。

认购期权牛市价差组合的构成是一个低执行价的认购期权多头加一个高执行价的认购期权空头,根据标的价格和两个执行价的关系,可以构建出不同的看涨程度。

(1)强烈看涨。一般而言,如果选择的较高的执行价比当前标的价格高很多,或者标的价格越靠近较低执行价,那么这个牛市价差策略属于比较激进的策略,因为标的价格有足够的上涨空间。

(2)极端看涨。如果我们不是把标的价格放在两个执行价中间,而是选择的两个执行价都比当前标的价格要高,也就是两个认购期权都是虚值认购期权,那么构建这个策略是一个极端看涨的牛市价差组合。如果标的价格能够上涨到较高的执行价,那么这个策略的潜在收益就会非常高。如果有这样激烈的看涨程度,我们认为可以直接裸买虚值认购期权,虽然构造组合能在一定程度上降低成本,但深度虚值认购期权价格已经非常便宜,成本降低得非常有限。

(3)保守看涨。我们在买入认购期权策略里面建议裸买认购期权的投资者可以选择实值期权,与完全由虚值期权构成的组合相比,同样可以完全通过实值期权构造认购期权牛市价差组合。这个组合的特点在于看涨程度非常弱,潜在的收益非常小。

牛市价差根据看涨程度有多种构建方式,投资者在众多的选择中想要实现最大盈利有一定的难度,而且还需要结合当前市场的波动率进行判断,需要涉及到波动率的分析(我们另外一个序列的文章正在复盘A股市场波动率指数时间序列的历史特征,希望对后面定价有所帮助,大家可以留意)。

选择用牛市价差的投资者应该有一定耐心,温和的看涨态度下,标的价格往预期的方向运动是需要一定时间的。我们不建议喜欢频繁交易的投资者使用这个策略,因为这个温和的看涨策略的隐含特点是市场的波动比较平稳,价格变动速度比较慢。如果投资者交易非常频繁,短期内看好市场,那他最好的选择不是牛市价差组合,而是裸买入认购期权,或者直接大胆的卖出认沽期权,或者直接用期货进行方向投机。

我们认为如果投资者预期标的资产价格会迅速上涨,波动率又比较低,相比之下更好的选择是裸买入认购期权。牛市价差并不是那么激进的策略,如果标的资产到期前是缓慢持续地向上运动的慢牛行情,那么牛市价差是一个非常不错的策略。因为它实际风险成本要更小,构建初始策略的时候付出的代价也更小。

表 3:裸买入认购期权和牛市价差组合比较

标的价格

裸买入认购期权

牛市价差

下跌

—

更好

震荡

—

更好

小幅上涨

短期更好

中长期更好

大幅上涨

更好

—

数据来源:富荣基金量化组整理

首先,买入认购期权牛市价差组合是一个风险和收益都有限的策略,在到期日之前投资者不用做更多的后续动作,所以我们无须对后续进行过多的讲解。如果标的资产价格显著上涨,那么要注意的是卖出的认购期权剩余时间价值,是否有被行权的可能性。如果标的资产价格的运动方向和预期相反,那么需要及时平仓离场,减少不必要的亏损。

第二,牛市价差策略通常作为其他的策略后续动作出现。我们之前说的裸买入认购期权如果出现价格往相反方向运动的时候可以采取的“向下挪仓”的动作,其实就是卖出两份已经持有的认购期权多头,再买入一份更低执行价的认购期权,这样其实构造的就是一个买入认购期权的牛市价差组合。再比如一个持有深度实值的买入认购期权投资者,通过卖出一个较高执行价的认购期权,构造成的牛市价差组合,其实是卖出认购期权备兑策略。因为深度实值的认购期权Delta约为1,类似于直接持有标的资产,所以再卖出一个高执行价的认购期权后,可视为组成一个牛市价差组合,其实和备兑卖出认购期权策略非常类似。

牛市价差策略是一个非常灵活和常用的价差形式,它很适用于慢牛行情,比如2016年、2017年的上证50,大家可以回测一下这个策略在那两年的表现。它的灵活在于它可以是多种策略的变形体,为投资者当前头寸重塑盈亏平衡点。它是一个简单,但是值得研究的组合策略。

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。