固收+基金,选开放式的?还是封闭期长的?

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:基尔摩斯

此前我们介绍到,年中以来,A股进入明显震荡行情,叠加传统理财纯债类产品实现更高收益的难度不断加大,以及资管新规的出台,为了寻求更好的投资体验,越来越多中低风险承受能力的投资者开始转向关注“固收+”产品。

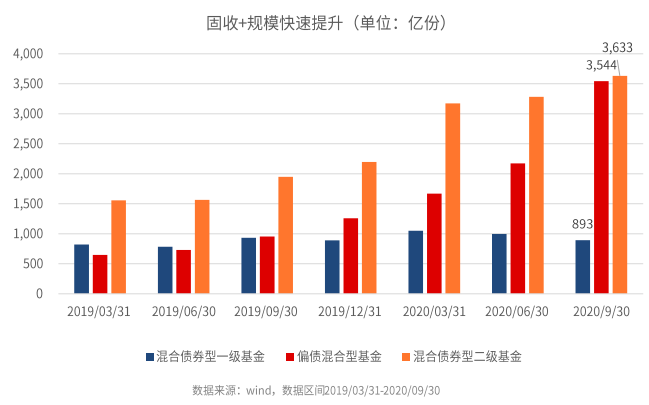

数据显示,截至2020年三季度末,公募“固收+”如混合债券型一级基金、混合债券型二级基金、偏债混合型基金的基金份额较2019年一季度末的增幅分别是9%、133%、447%。

正如一基友所说,“风险偏好不高的投资者,又想让自己的储蓄贬值速度慢点,固收+产品就非常好。”

基民认可固收+产品,这其中有基友问了个特别重要的问题,

即:买固收+基金,是买封闭期时间长的,比如6个月、12月、18个月?还是自由开放式的?

这个问题问得极有代表性。

我认为买封闭期长的比较好。原因很简单,人性。

固收+基金由于很大一部分资产是在债券,整体波动率相对偏股型基金而言比较小,一旦A股出现一波上涨情况,你会忍不住将原本用来防守的资金卖出转到进攻型的产品中,打乱初始的投资计划。不要说你不会,能够真正规避人性,做到知行合一的投资者太少太少,当无法规避人性时,用制度强制遵守。

接下来,我们面临下一个问题,选择买封闭时间长的,那是6个月、12月、18个月?

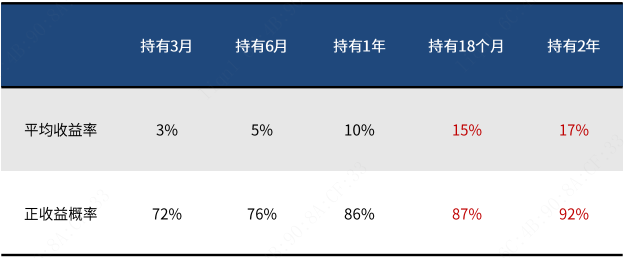

统计过去10年数据显示,持有偏债混基指数时间越长,正收益概率越高,综合考虑投资胜率和持有体验,18个月是较为理想的持有期限。

数据来源:Wind ,时间区间:2010/12/1-2020/12/1

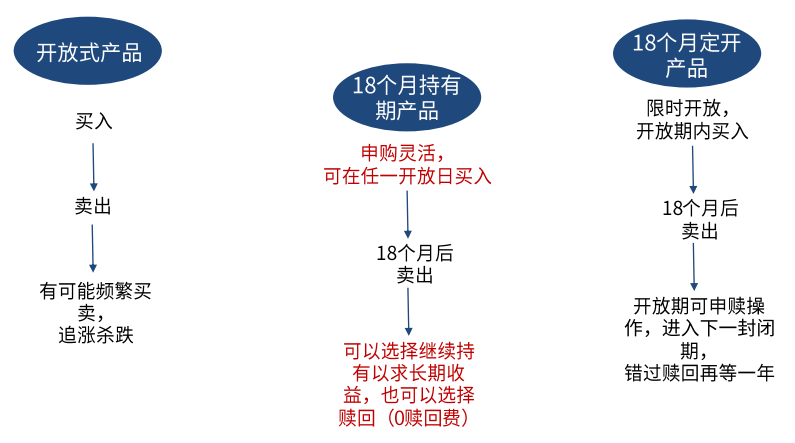

目前市场上存量的封闭期18个月的固收+基金不仅数量有限,而且多处于封闭期,无法购买。

据悉,永赢基金将于2021年1月11日发售永赢稳健增利18个月持有期混合型证券投资基金(代码010560),该基金以债券为打底,股票做增强,定位年度绝对收益。合同约定,永赢稳健增利18个月持有期股票资产占基金资产的比例为0%-30%;债券投资部分,将会综合分析市场利率和信用利差的变动趋势,把握债市投资机会。

注意一点,永赢稳健增利是18个月持有期的基金,每笔份额设定18个月持有锁定期,待基金成立开放日常申赎后,每个开放日可申购,每笔份额锁定18个月后可自由赎回,赎回费为0。

这样的设置,申购灵活,省去你看好某一只却发现定开期限没到买不了的烦恼。

对于偏固收类的产品,基金净值的回撤控制比收益水平更重要。只有基金控制好回撤,保持稳健的业绩,基金投资者才能通过复利效果,达到财富稳健增值目的,永赢稳健增利18个月持有期深谙此道理,它在回撤控制上遵循全程嵌入式风险控制。

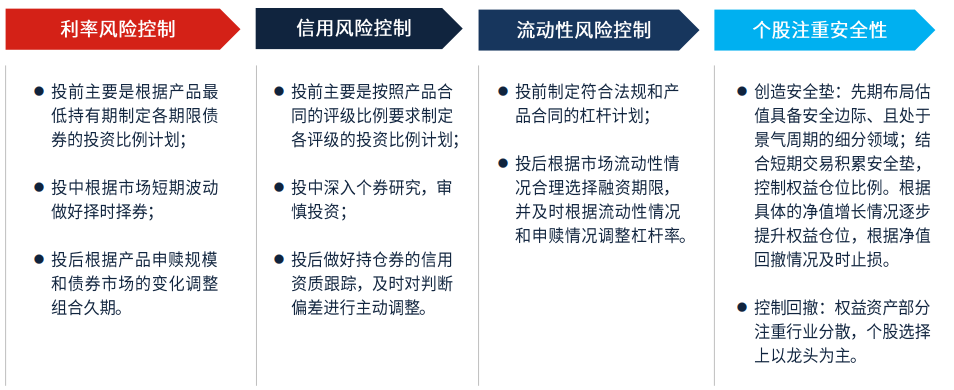

债券部分,就利率风险、信用风险、流动性风险,都会从投前、投中、投后进行全方位风险监控。

个股部分,先是行业分散,优先布局估值具备安全边际,且处于景气周期的细分领域;再是个股选择,以龙头股为主。

产品背后的永赢基金是国内15家银行系公募基金公司之一,在固收投资领域的优势深刻在骨头中,流淌在基因的血液里,主要体现在两方面。

一方面,拥有庞大的信用研究团队,降低踩雷风险。永赢基金信用评价体系采取与宁波银行联合信评模式,8位信评人员与宁波银行150多位授信审批官共同组成联合信评小组,覆盖申万24个子行业,全面且专业。

另一方面,依托银行系背景,流动性风险管理能力较强。永赢基金交易团队具备较强的融资能力,杠杆资金成本较低,此外依托股东背景与资源,在市场流动性紧张时仍能较好地管理好产品的流动性。

永赢基金分管固定收益投资的副总经理徐翔在公开采访时说到,

“永赢基金着力开发了固收+投资体系,以宏观策略研究为基础,深度判断目前处于何种经济周期、如何配置资产获取更高的收益,并通过对各类资产的收益以及相对概率的预判,使得资产配置的比例落在有效市场前沿上。我们愿意在降低一定目标收益的情况下,增加完成目标的概率,实现最优组合配置比例。同时各位投资经理寻求在各自擅长的分项资产上获取超过市场平均水平的收益,以超越目标收益并实现客户的需求,从而形成一套可持续的全天候投资策略。”

如果你是这样的投资者,

喜欢买传统理财,但苦于理财收益越来越低,愿意承受一定波动以获取更高收益;

刚开始接触理财又渴望收益比货基高,具有一定的风险承受能力;

渴望理财收益率跑过CPI又不想承受太大波动;

想分散投资又不太懂资产配置。

永赢稳健增利18个月持有期(代码010560),帮你规避人性弱点,不追涨杀跌,带来更好的投资新体验。2021年1月11日正式发售,有兴趣的快快关注起来。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。