2021年如何投资?先看五大趋势预测

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:长盛基金

年关将至,2021年资本市场如何走,很多投资者非常关心。影响资本市场的因素很多,纷繁复杂,我们删繁就简,抓住主要矛盾展开分析,以飨读者。

新冠疫情左右了2020年的全球经济和资本市场,2021年它仍将扮演“关键先生”角色。新冠疫情能否得到有效控制,将影响各国的复工复产和相应的货币及财政政策,进而影响经济增长和通胀水平,最终从盈利和估值两个方面影响资本市场尤其是股票市场的走势。因此,本文从疫情控制入手展开分析。

第一个问题:疫情控制

2021年新冠疫情能否得到有效控制,关键在于疫苗的研发、生产、分配和施打。根据Duke Global Health Innovation Center的数据,截至12月4日,全球已确认认购的疫苗总剂量达到73亿支,但在不同收入国家间分布不均,高收入、中高收入、中低收入以及CONVAX(该机构是世界卫生组织、流行病防范创新联盟和全球疫苗免疫联盟共同成立的“新冠肺炎疫苗实施计划”)的订购量分别为39亿支、10亿支、17亿支和7亿支,高收入国家的疫苗覆盖率远超中低收入和低收入国家。

此外,从疫苗施打进度来看,高收入国家将早于中低收入国家开启和完成大规模疫苗接种工作,预计高收入经济体将在2021年上半年累计对10.9亿人进行接种,基本完成大规模接种目标。

以美国为例,根据美国医药协会预测,2021年Q1美国将开始一阶段疫苗注射,计划覆盖人口比例超过20%;2021年Q2是美国疫苗接种的高峰期,预计覆盖的人口比例将超过80%。以新兴市场国家为主体的中等收入国家2021年上半年将对3.7亿人进行接种,大规模的接种需视疫苗产能状况才能明朗。

综上,我们可以得出以下两个基本的结论:(1)疫苗大面积接种的效果有待观察且疫苗产能面临较大的产出缺口,因此疫情的控制很难一蹴而就,可能需要相当长的时间,各国托底经济的货币和财政政策在短期内很难退出;(2)疫苗的分配并不均衡,高收入国家覆盖率较高,复工复产的进度可能快于中低收入国家,从而在全球范围内造成需求端较快恢复,但供给端仍偏紧的状况。

第二个问题:货币和财政政策

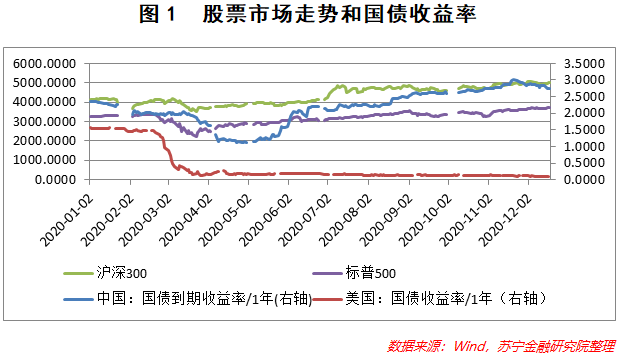

2020年年初,新冠疫情骤发,资本市场承压急挫,各国央行紧急打开货币的水龙头,大水漫灌下,资本市场纷纷上涨(如图1所示)。6月初,中国央行在疫情得到有效控制后收紧流动性,A股随即进入盘整。

由此可见,货币政策对资本市场的影响极大,货币如水,股票如舟,水涨则船高。2021年,货币和财政政策何去何从将对资本市场产生较大的影响。

先来看美国。

货币政策的诉求是实现充分就业和物价稳定。美联储的货币政策声明显示其寻求在长期内实现最大就业和2%的通货膨胀率。在失业率方面,美联储预计美国2020年、2021年底失业率预期中值分别为6.7%、5%;在通胀率方面,美联储预计2020年、2021年美国个人消费支出价格指数(PCE)分别为1.2%、1.8%。从美联储对2021年失业率和通胀水平的预测来看,两个指标均未达到美联储的理想政策目标区间,2021年美联储维持当前宽松货币政策的可能性很大。

让我们把目光转向美国的财政政策,之前因为美国大选和两党政争,美国的财政政策迟迟无法在参议院通过。拜登当选后拟任原美联储主席耶伦为财政部长。耶伦在货币政策方面偏鸽派,对财政刺激持积极态度,疫情爆发后曾多次呼吁通过财政政策托底经济。同时,耶伦的过往历练一方面或可助其在参议院赢得部分共和党参议员的支持,另一方面也使得她在协调财政部和美联储政策步调方面更顺畅。

再来看我国的货币和财政政策。

今年6月初,在疫情得到有效控制后,央行逐步收紧货币,刚刚出炉的央行三季度货币政策报告显示2021年货币政策将重回中性,实现M2、社融增速与反映潜在产出的名义GDP增速相匹配和宏观杠杆率基本稳定两大定量目标。因此,在2021年,尤其是2021年上半年,中美货币政策背离是个大概率事件。

刚刚闭幕的中央经济工作会议指出,要继续实施积极的财政政策,保持对经济恢复必要的支持力度。综合业内专家的意见,2021年财政赤字率将由今年的3.6%回归到3%左右,地方政府专项债的规模也会低于今年的3.75万亿,且不会再发行抗疫特别国债。

第三个问题:通胀

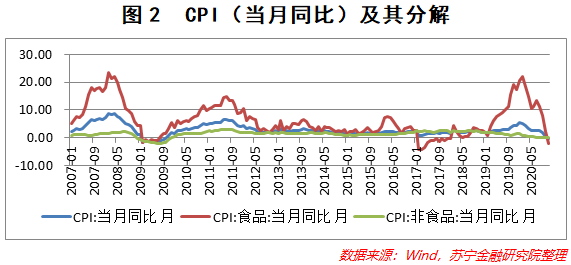

先来看CPI(如图2所示)。猪价和油价是影响CPI两个最关键的因素,受非洲猪瘟等因素的影响,2019年以来,猪肉价格快速上涨,2020年一季度达到高点后逐步下降。2020年石油价格受新冠疫情的冲击暴跌,后因复工复产的推进略有回升。展望2021年,CPI中食品部分因猪肉价格2020年的高基数可能会向下调整,CPI中非食品部分因石油价格2020年的低基数可能向上调整。综合起来,2021年通胀水平从结构上看可能有分化,从时间上看应是前低后高,但整体将维持在一个较低的水平上。

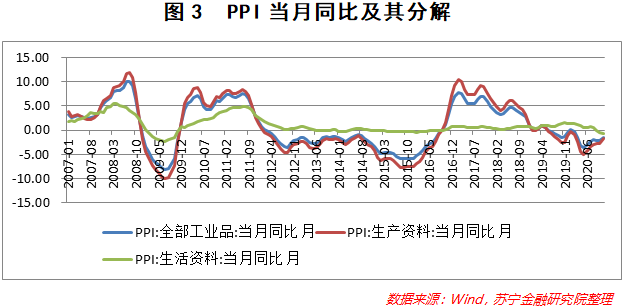

再来看PPI(如图3)。2020年3季度以来,随着复工复产的逐步展开,PPI当月同比虽然仍然为负但开始触底回升。展望2021年,以下两方面的因素可能推动PPI上行:

再来看PPI(如图3)。2020年3季度以来,随着复工复产的逐步展开,PPI当月同比虽然仍然为负但开始触底回升。展望2021年,以下两方面的因素可能推动PPI上行:一是新冠疫情对全球主要经济体生产生活的影响基本是同步,导致大宗商品价格在疫情爆发期间大幅下跌,随着疫苗接种的大规模开展,复工复产也将可能是同步的,大宗商品的价格修复可能会非常迅速;

二是经历了疫后的主动去库存和被动去库存,中美等主要经济体制造业库存均处于低位,2021年随着经济活动步入常态,制造业补库存将推动工业品价格上涨。

第四个问题:经济增长

先回顾2020年整体经济的表现。受新冠疫情影响,2020年1季度GDP单季同比增速降至-6.8%,环比增速降至-10%,疫情将中国经济砸出一个深坑。在二季度疫情得到有效控制后,复工复产有序推进,叠加力度较大的刺激政策,经济快速回升,二季度GDP同比及环比增速均大幅回升。由于我国在疫情控制方面全球一枝独秀,出口超预期,这使得中国经济在三季度就完成V型修复,GDP累计同比增速由负转正。

展望2021年,从推动经济增长的三架马车看,投资对经济增长的拉动作用在稳定乃至压降宏观杠杆率的政策诉求下可能会下降,出口因中国出口替代效应的减退可能也会回到疫情前的常态,消费则寄希望限额以下消费的复苏和消费刺激政策的出台。

因此,综合起来看,我们认为2021年经济增长将回归常态,但从时间上看,因2020年同期的低基数和我国在复工复产上的阶段性优势仍存,预计2021年1季度的GDP同比增速将会很高,然后逐季降低,回归常态。

第五个问题:大类资产怎么走

最后回到大类资产走势的分析。

先来看债券。央行三季度的货币政策报告显示,2021年的货币政策将回归中性,我们的预计是上半年偏紧,下半年偏松。此外,因要稳住乃至压降宏观杠杆率,财政赤字率和国债规模都将下降。因此,我们对债市的看法是中性偏悲观,上半年弱于下半年。

再来看股票。我们从盈利和估值两个方面展开。从估值来看,无论是A股还是美股,市盈率均已处于其历史分位较高的区间,但从股票盈利和利率的比较来看,股票的估值还处于一个相对合理的区间,这一点在美股上体现得更为明显。美元的基准利率在很长一段时间内都将稳定在0-0.25%区间。此外,美联储每月购债的规模在1200亿美元,预计美国2021年将有累计1.6万亿美元的财政刺激方案,全年合计3万亿美元左右,按照20倍的乘数估计,总计有60万亿美元被注入金融市场和实体经济,因为美国经济K型复苏的特征非常明显,上述巨量的流动性必将带来金融资产的“通胀”,股市和房地产受益最大。

从盈利来看,如果通过大规模接种疫苗能够控制疫情,全面复工复产就能实现,无论是A股、美股还是新兴市场上市公司的盈利将逐步恢复。综合估值和盈利两个方面看,我们认为2021年股票的配置价值大于债券,从配置时机上看上半年优于下半年。

最后是大宗商品和黄金。黄金的配置主要看三点,一是美元的实际利率;二是黄金的避险价值;三是黄金的供求,尤其是投机性需求。目前美元的实际利率很低、黄金的避险价值仍存、投机性需求虽有所下降,但综合起来看,黄金仍有一定的配置价值。基于之前通胀部分的分析,我们比较看好大宗商品的投资机会。

本文转载已获得原作者授权,文章观点仅代表作者观点,不代表本公众号立场,文中投资建议仅供参考。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。