英诺激光明日闯关:境外市场存风险,招股书数据“打架”

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:壹财信

来源:壹财信

作者:童牧瑶

明天(12月29日),英诺激光科技股份有限公司(下称:英诺激光)将迎来创业板IPO的上会审核大考,能否顺利上市在此一搏。

《壹财信》梳理其招股书发现,英诺激光在报告期内的境外销售收入下降,多家境外子公司出现亏损;此外,前后两版招股书以及和合作伙伴的购销数据都存在"打架"的问题。

境外收入下滑

海外公司亏损

英诺激光是国内领先的专注于微加工领域的激光器生产商和解决方案提供商,主营业务为研发、生产和销售微加工激光器和定制激光模组。

据招股书,英诺激光2017年至2020年1-6月实现营收分别为24,909.84万元、29,114.76万元、35,936.98万元、13,342.51万元,同期净利润分别为4,263.36万元、6,216.45万元、7,176.46万元、1,550.91万元。

此外,英诺激光作为全球少数的同时具有纳秒、亚纳秒、皮秒、飞秒级微加工激光器核心技术和生产能力的生产厂商,还是全球少数实现工业深紫外纳秒激光器批量供应的生产商之一。

英诺激光在招股书中对于全球市场还特别提到:近年来,由于全球激光器市场规模不断扩大,全球激光器销售额从2013年的89.7亿美元增长至2019年的147.3亿美元,复合增长率为8.62%;在飞机、汽车等制造业对激光加工需求不断增长等因素的影响下,预计2020年全球激光器收入将继续以约10%的速度增长;此外,在通信与光存储、医疗美容、仪器及传感器等方面,激光器产品也在逐渐渗透。

但是,英诺激光的境外业务却并非如此,报告期内境外业务营业收入分别为3,415.64万元、3,890.54万元、3,031.53万元和1,091.09万元,占主营业务收入的比例分别为13.71%、13.41%、8.55%和8.40%,英诺激光的境外销售占比持续下滑,自2019年起还出现了较为明显的下滑。

在全球市场规模增长的情况下,英诺激光海外市场销售占比却持续下降,对此虽然英诺激光却并未解释,再加上疫情和国际贸易争端的影响,英诺激光的海外市场或存在风险。

除了境外销售占比下降、收入下滑以外,英诺激光的多家境外子公司在2019年和2020年1-6月净利润也出现了亏损。

截至12月18日招股书签署日,英诺激光拥有8家控股子公司,1家分公司。其中奥科激光有限公司(下称:奥科激光)和ADVANCED OPTOWAVE CORPORATION(下称:AOC)为境外子公司,英诺激光100%持股份。

同时,AOC拥有2家子公司,分别是MICRO PHOTO ACOUSTICS INC(下称:MPA)和NU OPTO INC(下称:NU OPTO),AOC持有上述两家公司股份为60%和79%,该两家公司注册地也在国外。

奥科激光2012年2月24日成立于香港,主要业务为贸易及投资,目前从事的实际业务较少,未来拟定位为公司境外销售的平台之一。2019年和2020年1-6月份奥科激光净利润亏损金额分别为2.94万元、0.35万元。

AOC于2007年3月在美国纽约成立,其主要业务激光器的研发、生产、销售,是英诺激光的境外生产经营基地。2019年和2020年1-6月AOC净利润分别为-265.41万元、-550.72万元。

作为海外研产销一体的生产基地,对于AOC在2019年和2020年1-6月净利润出现亏损的原因,英诺激光表示:公司产能逐步转移至国内,AOC产量和销售收入减少,而其承担研发功能较多,研发投入加大,同时房租、折旧、摊销等费用相对刚性,导致2019年和2020年上半年出现亏损。

AOC的子公司MPA在2019年和2020年1-6月也出现亏损,净利润分别为-35.91万元、- 13.89万元。只有NU OPTO INC同期净利润则实现盈利,净利润为257.93万元和228.73万元。

两版招股书打架

购销数据有出入

相比上述问题,英诺激光招股书上会稿多处数据与多份公开资料披露的数据"打架",更值得关注。

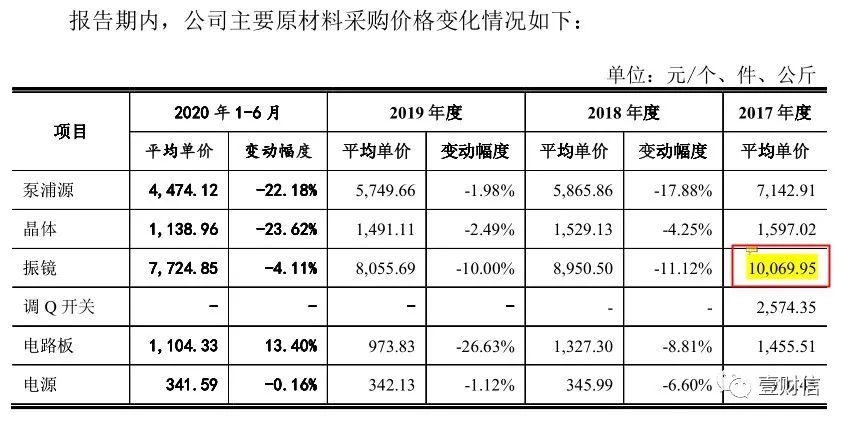

两版招股书数据不一致。2019年6月英诺激光曾递交过创业板招股书,该版招股书与此次的科创板招股书上会稿相比,科创板招股书中的2017年振镜单价竟莫名少了2.26元,2018年此产品单价相同;此外,2017年、2018年电费还分别多出了12.79万元和12万元。

(截图来自2020年科创板招股书)

(截图来自2020年科创板招股书)英诺激光除了自身的两版招股书数据出现差异外,招股书中披露的客户销售数据与其客户公开披露的数据也无法匹配。

据科创板招股书上会稿,2017年英诺激光向第五大客户帝尔激光销售产品金额为958.74万元。

虽然帝尔激光在2017年财报中未披露其前五大供应商的名称,但从其采购数据来看,帝尔激光的前五大供应商中没有一个与英诺激光相匹配,最接近的第三大供应商也有数十万元的差异。

(截图来自英诺激光招股书上会稿)

(截图来自英诺激光招股书上会稿) (截图为帝尔激光2017年财报)

(截图为帝尔激光2017年财报)同类问题,在英诺激光对供应商的采购数据中也同样存在。

据招股书上会稿,英诺激光2017年至2019年向福晶科技采购晶体、镜片,采购金额分别为2,056.65万元、3,024.60万元、2,076.50万元。

同样,福晶科技的2017年至2019年财报也未披露前五大客户的名称,其销售数据与上述采购额最为相近的分别为当年的第四名客户、第二名客户、第四名客户,销售金额分别为2,015.65万元、3,086.61万元、2,227.75万元。与英诺激光招股书披露对应的数据相比,2017年少了41万元,2018年、2019年分别多出62.01万元和151.25万元。

此外,2019年,英诺激光还向常州硕果机械有限公司(下称:硕果机械)采购机械构件,采购金额为229.08万元。

企信网显示,硕果机械成立于2011年11月,注册资本为30万元,法定代表人为阚乃坤,刘悦、阚乃坤各自持有企业50%的股份。

而据该企业2019年工商年报数据显示,当年企业营业总收入和主营业务收入皆为220.04元,该数据比英诺激光向其采购的数据少9.04万元。因此即使英诺激光是硕果机械的唯一客户,数据也无法匹配。

英诺激光自身的两版招股书,以及与客户、供应商之间出现的供销数据打架问题,个中到底是何原因,或应给予解释。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。