【鑫元宏观数据点评】制造业指数小幅回落 建筑业指数继续回升

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:鑫元基金

事件

12月31日,国家统计局公布了12月份的PMI指数,中国12月官方制造业PMI为51.9%,较上月微降0.2%;中国非制造业商务活动指数为55.7%,较前值下降0.7个百分点。

01

生产与新订单均有所回落,PMI下降。

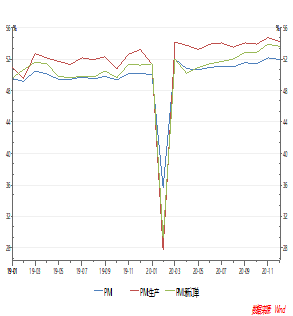

图1:PMI略低于前值

*数据来源:wind,鑫元基金整理

本月PMI指数为51.9,较上月微降0.2%,微幅下降,主要受生产和新订单回落影响。主要分项中,新订单指数为53.6%,较前值下降0.3%,新出口订单为51.3%,低于前值的51.5%,海外疫情重起叠加前期财政刺激的拖延,需求有所放缓,美国消费信心有所回落是一个比较明显的体现。

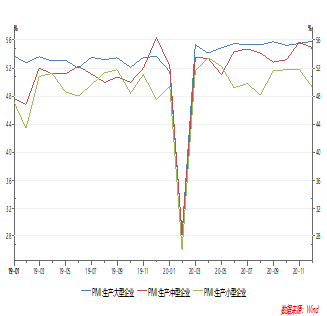

图2:大型企业和中小型企业生产分化

*数据来源:wind,鑫元基金整理

生产项也有所回落,由前值的54.7%回落至本月的54.2%,上月部分区域的限电因素是可能的因素之一,相对遭受影响较大的是中小企业,大型企业PMI的生产项由上月的55.5%上升至本月的55.8%,中型企业和小型企业由上月的55.6%和51.8%分别回落至本月的54.9%和49.2%。统计局报告显示,不同行业的分化依然存在,在调查的21个行业中,分别有18个和17个行业的生产指数和新订单指数位于扩张区间,其中黑色金属冶炼及压延加工、通用设备、专用设备、计算机通信电子设备及仪器仪表等行业两个指数均高于56.0%,相比上月有不同程度上升,行业增长动能增强,生产活动加快。从实际情况来看,黑色金属领域的生产较为活跃,库存的去化较为明显,带来的是相关原料端价格的压力,尤其是遭受供给侧影响的一些品种。通用设备领域的工程机械和专用设备领域的光伏相关行业均持续处于较高景气水准。后期限电状况的发展和海外财政刺激的落地情况将直接影响新订单和生产项的变化,进而决定PMI表现,暂时预期这两个部分的拖累影响有限。

02

原材料价格和出厂价格均大幅提升。

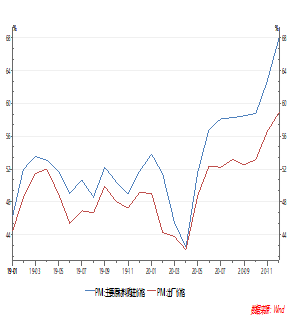

图3:出厂价格和原料价格均上涨

*数据来源:wind,鑫元基金整理

主要原材料购进价格进一步回升,从上月的62.6%上行至本月的68%,出厂价格也有较为明显的上涨,由上月的56.5%上行至本月的58.9%。从统计局公布的旬度生产资料价格变动情况来看,2020年12月中旬与12月上旬相比,33种产品价格上涨,13种下降,4种持平。其中黑色金属、煤炭和石化领域全线上涨。黑色领域方面,螺纹钢、热轧和无缝钢管均有比较明显的上涨,建筑、汽车和其它相关设备制造业的需求依然较大,成材价格有比较好的表现,带动下游原料价格也有不错的表现,尤其是那些还在经历供给侧改革的品种。库存方面,产成品库存有所增加,与之前公布的工业企业库存表现相一致,在利润回升背景下生厂商扩大产成品库存的动力较大。原材料库存为48.6%,持平于前值,在当下原料价格迅速上行的背景下,生产商补充原材料的动力肯定足够,不过受制于贸易冲突及供给侧改革因素,包括铁矿和焦炭在内的相关原料的供需矛盾难以缓解。

03

服务业拖累非制造业PMI表现。

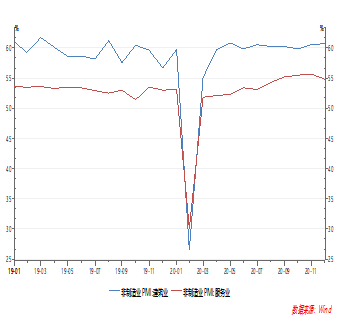

图4:服务业回落而建筑业回升

*数据来源:wind,鑫元基金整理

12月份,非制造业商务活动指数为55.7%,较上月回落0.7个百分点,主要受服务业拖累。分行业看,建筑业商务活动指数为60.7%,高于上月0.2个百分点,地产施工赶工因素明显。从市场需求看,新订单指数为55.8%,高于上月1.8个百分点,连续两个月回升,表明建筑业企业新签订的工程合同量继续增长,市场需求继续扩张。服务业商务活动指数为54.8%,低于上月0.9个百分点。从行业情况看,航空运输、邮政、电信广播电视卫星传输服务、货币金融服务、资本市场服务等行业商务活动指数位于60.0%以上高位景气区间;餐饮、房地产、生态保护及环境治理等行业商务活动指数位于临界点以下。后续继续观察房地产行业融资限制对建筑行业的潜在负面影响、基建的推进以及天气对建筑活动的影响。

04

跨周期政策设计。

自11月底以来,中央银行的公开市场操作对于市场资金的呵护相当明显,这一点与央行在5月到9月的流动性操作形成鲜明的对比,我们认为这一转变相当程度上可以由永煤事件引起的信用债市场的动荡来解释,这也与央行“跨周期政策设计”的精神相符。央行的转变带来了利率债市场的一波反弹行情,股票市场投机情绪也进一步升温,股票市场相关景气度较高的板块持续受到资金的追捧。对于经济发展历史清晰的投资者知道,这一幕其实并不陌生,在2019年的一季度和今年3月到5月之间的股债双涨就是明显的例证。央行的这一动作也让市场参与者对于央行未来的政策操作会有更加明显的预期,我们预期明年对于政策的前瞻判断依然是市场参与者的主要竞争优势之一。从短期来看,风险资产价格可以再看高一线,前面中央经济工作会议主要内容公布之后建议的结构性行情的判断可以更加积极一些,这一段时间调整下来的周期品也可以积极参与。至于债券市场,如果历史经验继续有效的话,我们认为利率债市场的反弹基本到位,后续风险资产的表现会施压利率债市场,信用品方面,前期债券市场动荡期积极入场扫货的玩家会比较舒适,没有入场的玩家也只能耐心等待风险资产价格膨胀引发央行态度转变带来的回落机会。

免责声明

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。

在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。

本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

XINYUAN

微信号|xinyuanfund01

官网 | www.xyamc.com

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。