重庆三峡银行信披问题被关注,关系户成放贷大户

【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:壹财信

来源:壹财信

作者:赵书涵

重庆三峡银行股份有限公司(下称"重庆三峡银行")于2020年6月向证监会报送招股书申报稿,拟冲刺深交所中小板。而在等待佳音的时间里,重庆三峡银行内控出现问题,因员工收受贿赂而"吃"下一张50万元的罚单。

2020年12月4日,重庆三峡银行IPO进程迎来新的进展,收到证监会的首发申请文件反馈意见(下称"反馈意见")。

信披不一致被问询

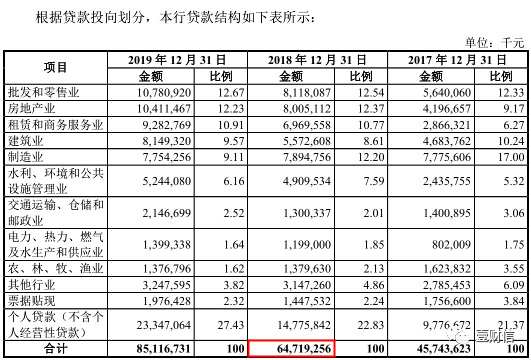

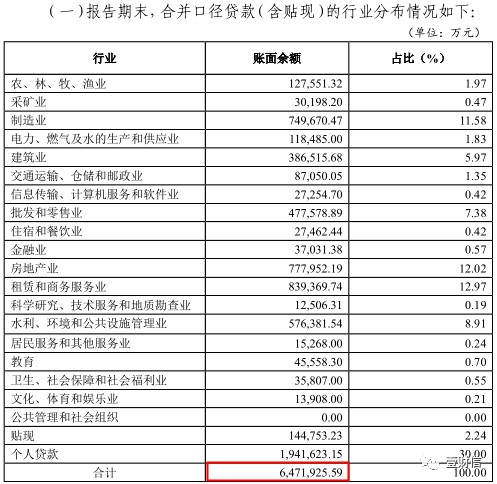

在反馈意见中,证监会就重庆三峡银行2019年年报关于分行业的贷款结构和招股书的对应披露不一致情况提出了疑问,要求负责此次IPO的保荐机构银河证券、会计师事务所信永中和等中介机构回复是否涉及虚假记载、误导性陈述或者重大遗漏等情形。

2019年年报和招股书披露的2019年贷款总额数据一致,为851.17亿元。按照贷款投向划分,两份资料中,重庆三峡银行投向批发和零售业、房地产业、租赁和商务服务业、建筑业、制造业等行业的贷款金额均无法一一匹配。

《壹财信》发现,两份官方材料中,关于2018年的分行业贷款结构披露也不一样。

据招股书,2018年末,重庆三峡银行的贷款总额是647.19亿元。按照贷款投向划分,重庆三峡银行投向批发和零售业的贷款金额为81.18亿元,投向房地产业贷款金额为80.05亿元,投向租赁和商务服务业贷款金额为69.70亿元,投向建筑业贷款金额为55.73亿元,投向制造业贷款金额为78.95亿元,投向水利、环境和公共设施管理业贷款金额为49.10亿元,投向交通运输、仓储和邮政业贷款金额为13.00亿元,投向农、林、牧、渔业贷款金额为13.80亿元。

重庆三峡银行2018年年报显示,贷款总金额与招股书披露的对应数据一致,但是相关行业的贷款金额则有出入。批发和零售业贷款金额为47.76亿元,房地产业贷款金额为77.80亿元,租赁和商务服务业贷款金额为83.94亿元,建筑业贷款金额为38.65亿元,制造业贷款金额为74.97亿元,水利、环境和公共设施管理业贷款金额是57.64亿元,交通运输、仓储和邮政业贷款金额是8.71亿元,农、林、牧、渔业贷款金额是12.76亿元。与招股书披露数据相比,上述行业的贷款金额分别相差33.42亿元、2.25亿元、14.24亿元、17.08亿元、3.98亿元、8.54亿元、4.29亿元、1.04亿元。两份资料中仅票据贴现的贷款金额一样。

(截图来自招股书)

(截图来自招股书) (截图来自2018年年报)

(截图来自2018年年报)另外,按照担保方式来划分的贷款结构,招股书和年报披露的2018年数据相同,但是2019年的这部分数据则有差异。

招股书显示,2019年,重庆三峡银行抵押贷款金额是450.49亿元,保证担保贷款金额是292.68亿元,信用贷款金额是49.99亿元,质押贷款金额是38.24亿元。

2019年年报显示,在总贷款金额不变的情况,部分担保方式对应的贷款金额出现变动。其中,抵押贷款金额是450.58亿元,信用贷款金额是49.91亿元,其余担保方式的贷款金额则数据相匹配。

在审计机构未变换的情况下,经由同一会计师事务所审计的财务数据却出现了出入,重庆三峡银行或应作出解释。

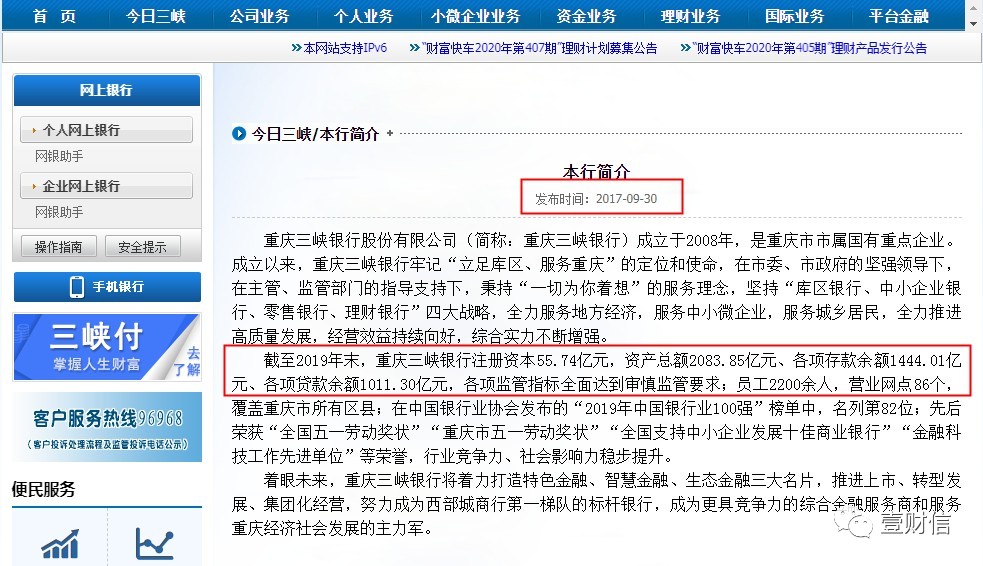

令人费解的是,重庆三峡银行官网对其规模的介绍:重庆三峡银行截至2019年末,其注册资本55.74亿元,资产总额2,083.85亿元、各项存款余额1,444.01亿。不过,这则简介的发布时间却是2017年9月30日。同其官网公示的2019年年报中相关数据作对比,重庆三峡银行截至2019年末的存款余额为1,338.09亿元,比之少105.92亿元。

(截图来自重庆三峡银行官网)

(截图来自重庆三峡银行官网)关系户成贷款输血大户

据招股书,截至2019年末,重庆三峡银行的前十大单一借款人合计借款余额为81.51亿元,占贷款总额的比例为9.58%,占资本净额的比例为38.84%。

而在这前十大单一借款人中,有两家公司与重庆三峡银行关联紧密,分别为昆明融创城投资有限公司(下称"昆明融创")和重庆渝涪高速公路有限公司(下称"重庆渝涪高速")。

昆明融创是第四大单一借款人,截至2019年末的借款余额达8.50亿元。昆明融创成立于2017年6月8日,注册资本20亿元,隶属于房地产业。

该公司成立初期,名称为"昆明万达城投资有限公司",由大连万达商业管理集团股份有限公司(下称"万达商业管理集团")100%控股。万达商业管理集团是大连万达集团旗下商业物业投资及运营的唯一业务平台。

2018年6月15日,万达商业管理集团将持有的昆明融创18.20亿元股权转让给天津融创腾誉文旅地产有限公司(下称"融创腾誉文旅"),融创腾誉文旅背后则是地产大鳄融创中国。

2018年8月6日,重庆国际信托股份有限公司(下称"重庆国际信托")受让融创腾誉文旅所持有的昆明融创8亿元股权,持股占比为40%,成为昆明融创的第二大股东。重庆国际信托则是重庆三峡银行的控股股东,本次发行前持股比例为28.996%。

2019年1月21日,昆明融创更名,删去公司名称中的"万达"二字。同一日,万达商业管理集团将持有的1.80亿元的昆明融创股权全部转让给大连万达稳新项目管理有限公司(下称"万达稳新管理")。万达稳新管理成立于2018年11月5日,在2019年的8月22日,万达稳新管理的股东由万达商业管理集团变为天津融创文旅地产有限公司(下称"融创文旅")。万达稳新管理和融创腾誉文旅成为同一控制下的企业。万达集团至此退出了昆明融创的舞台。

从上述股权变更来看,昆明融创的故事颇精彩。重庆国际信托持股昆明融创,这层关系或也让昆明融创从重庆三峡银行输血更为便利,成为银行的贷款大户。

根据国家企业信用信息公示系统显示,2018年8月6日,融创腾誉文旅向重庆国际信托出质股权10.20亿元,目前股权质押处于有效期内。

(截图来自国家企业信用信息公示系统)

(截图来自国家企业信用信息公示系统)另一公司重庆渝涪高速是重庆三峡银行的第八大单一借款人,截至2019年末借款余额达7亿元。重庆渝涪高速成立于2003年9月17日,注册资本20亿元,属于交通运输、仓储和邮政业。同方国信投资控股有限公司(下称"同方国信")是其第一大股东,持股比例为37%。同时,同方国信持有重庆三峡银行控股股东重庆国际信托66.99%的股份。

上述两家公司合计借款15.50亿元,占贷款总额的比例1.82%。

重庆三峡银行不但向关系户积极放贷,其贷款客户还存在信誉不良或引发回款难等问题。第七大单一借款人重庆东宏地产(集团)有限公司(下称"东宏地产")隶属于房地产业,截至2019年末的借款余额为7.20亿元。东宏地产成立于2001年4月18日,注册资本1亿元。

2020年下半年,东宏地产被列为被执行人,涉诉案件有3个,执行标的达2,020.1544万元,其中一个金额796.1544万元的标的未执行完。2021年1月,东宏地产又新增四个未执行标的,执行标的金额分别为25.0750万元、35.1568万元、74.8086万元、103.5309万元。

(截图来自中国执行信息公开网)

(截图来自中国执行信息公开网)在重庆三峡银行披露的前十大不良贷款借款人中,九个客户被列为失信被执行人或被执行人,如喜地山国际实业有限公司、重庆翼龙棠实业有限公司、中城投集团第三工程局有限公司等。截至2019年末,前十大不良贷款余额占公司不良贷款总额的比例为78.73%,重庆三峡银行的贷款催收工作是个艰巨的任务。

重庆三峡银行的上市之路能否顺利,《壹财信》将保持关注。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。